Goldman Sachs рассказал о третьей волне мирового финансового кризиса

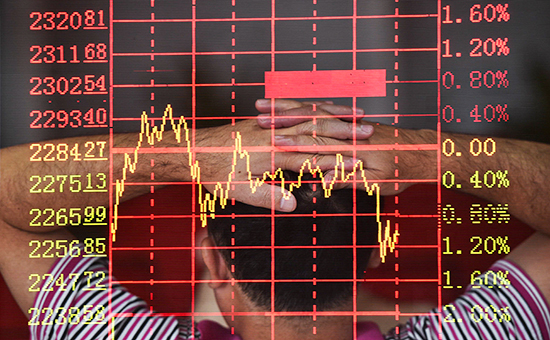

Третья волна финансового кризиса характеризуется крайне низкими ценами на сырье, замедлением экономического роста в Китае и на других развивающихся рынках, а также низкой инфляцией в глобальном масштабе, считает группа аналитиков Goldman Sachs во главе с главным стратегическим аналитиком мировых фондовых рынков Питером Оппенгеймером. С результатами работы исследователей ознакомился Бен Мошински из издания Business Insider.

По мнению аналитиков, тройной эффект происходит из первых двух волн кризиса — обвала банков и кризиса суверенных долгов в Европе, а также является вместе с ними частью так называемого долгового суперцикла нескольких последних десятилетий.

В Goldman Sachs считают, что события развивались по следующему сценарию: в ответ на два первых долговых кризиса центральные банки бросились снижать учетные ставки, что привело к тому, что инвесторы начали кредитовать развивающиеся рынки, включая Китай, ожидая достойного вознаграждения. Теперь же на фоне ожидания роста процентных ставок кредиторы потеряли интерес к развивающимся рынкам, а инвесторы стали сбрасывать сырьевые активы, которые тесно связаны с судьбой развивающихся экономик, пишет Мошински.

По оценке аналитиков Goldman Sachs, в условиях, когда доходность по облигациям в реальном выражении близка к нулю, а ключевые ставки находятся на историческом минимуме, данное экстраординарное сочетание факторов повысило озабоченность устойчивостью финансовой отдачи, особенно если дефляция продолжит прогрессировать. Но когда центральные банки развитых стран заговорят о повышении процентных ставок, то это приведет к росту ставок и на другие безопасные активы, включая гособлигации, отмечает Мошински.

В такой ситуации у кредитных инвесторов появляется меньше стимулов рисковать для получения достойного дохода, и они выводят свои деньги с развивающихся рынков. В результате компаниям из этих регионов становится сложнее обслуживать свои долги и изыскивать средства под крупные проекты, что в итоге замедляет мировую экономику, описывают этот процесс исследователи.

Проблема заключается в том, что различные этапы кризиса продолжают взаимодействовать друг с другом, препятствуя оздоровлению. Это означает, что обвал на развивающихся рынках ударил по Евросоюзу в неподходящий момент, точно так же, как европейский кризис суверенных долгов помешал восстановлению экономки США в 2010 и 2011 годах, считают исследователи.

Аналитики Goldman Sachs отмечают, что, хотя мы, вероятно, наблюдаем финальную стадию финансового кризиса, он не закончится, пока участники развивающихся рынков не потратят все избыточные кредиты и не понесут убытки.