Акции энергокомпаний взлетели на рекомендациях аналитиков

Аналитики сказали «покупать»

С 24 марта акции «Интер РАО» на Московской бирже выросли на 22%, «Мосэнерго» (входит в «Газпром энергохолдинг») — на 23%, а ОГК-2 (входит в «Газпром энергохолдинг») — на 31%. 10 апреля они стоили 1,1 руб., 0,9 и 0,28 руб. соответственно. При этом на пике (7 апреля) рост бумаг ОГК-2 со значений начала — середины марта превысил 35%.

Причины столь резкого роста объяснимы в случае «Интер РАО» — 24 марта компания объявила о том, что совет директоров на заседании 7 апреля даст рекомендации о выплате дивидендов по итогам 2014 года. А во вторник впервые за пять лет совет директоров компании рекомендовал годовому собранию акционеров утвердить дивиденды, которые, правда, составят всего 108,5 млн руб. В 2010 году «Интер РАО» выплатила 150 млн руб. дивидендов.

У других компаний значимых новостей, которые могли бы объяснить рост котировок, за этот период не было.

Только на 8% за тот же период выросли бумаги «Э.ОН Россия», которая отчиталась 23 марта, показав снижение чистой прибыли по РСБУ в 2014 году на 7,5%, до 17,5 млрд руб. При этом в пресс-релизе компании говорилось, что все 100% чистой прибыли могут направить на выплату дивидендов.

В вышедшем 26 марта отчете «Ренессанс Капитала» (есть у РБК) аналитики дали рекомендацию «покупать» бумагам четырех энергокомпаний — ОГК-2, «Интер РАО», «Мосэнерго» и «Э.ОН». По словам аналитика «Ренессанс Капитала» Анастасии Бурхановой, рост котировок энергокомпаний продолжится. «Это долгосрочный тренд», — отмечает она.

Главное, что у компаний уже сейчас есть достаточно большие ресурсы для выплаты дивидендов, но фактически понятные и предсказуемые дивиденды платят «Э.ОН Россия» и Enel, говорит аналитик. В России на фундаментальных показателях торгуется только «Э.ОН Россия», у которой действительно достаточно ресурсов для выплаты дивидендов, считает Расстригин.

Хуже быть не может

Помимо рекомендаций по конкретным компаниям в отчете дается достаточно оптимистичный прогноз по отрасли в целом. Российская система электроснабжения в области производства электроэнергии в хорошей форме, считают аналитики. В отчете говорится, что по надежности Россия соответствует лучшим мировым стандартам: установленную мощность системы электроснабжения удалось увеличить на 15% за последние десять лет при росте спроса лишь 9% за тот же период, резерв превышает 9%, а использование системы только на 48% выдержит даже ускоренный вывод из эксплуатации стареющего оборудования.

По мнению аналитиков «Ренессанс Капитала», российское правительство уже достигло своих среднесрочных целей в жилищно-коммунальном хозяйстве — рост тарифов регулируется, а нормативно-правовая база хоть и ухудшается, но «дальше может быть только лучше».

Цены на электроэнергию в России из-за замороженных тарифов и девальвации рубля вернулись к уровням 2007 года в долларовом выражении, потому российское электричество — одно из самых дешевых на развитых рынках, отмечается в отчете.

По данным Росстата, сейчас житель России платит за электричество только 1,4% от своего дохода — это минимальное значение за последние двадцать пять лет. То есть россияне тратят в среднем на 30% больше на алкоголь, на 100% больше на общественный транспорт и на 160% больше на сотовую связь, чем на электричество. Правительство вряд ли будет настаивать на сдерживании тарифов на электроэнергию в России, когда ее доля в общих расходах россиян так низка, резюмируют аналитики «Ренессанс Капитала».

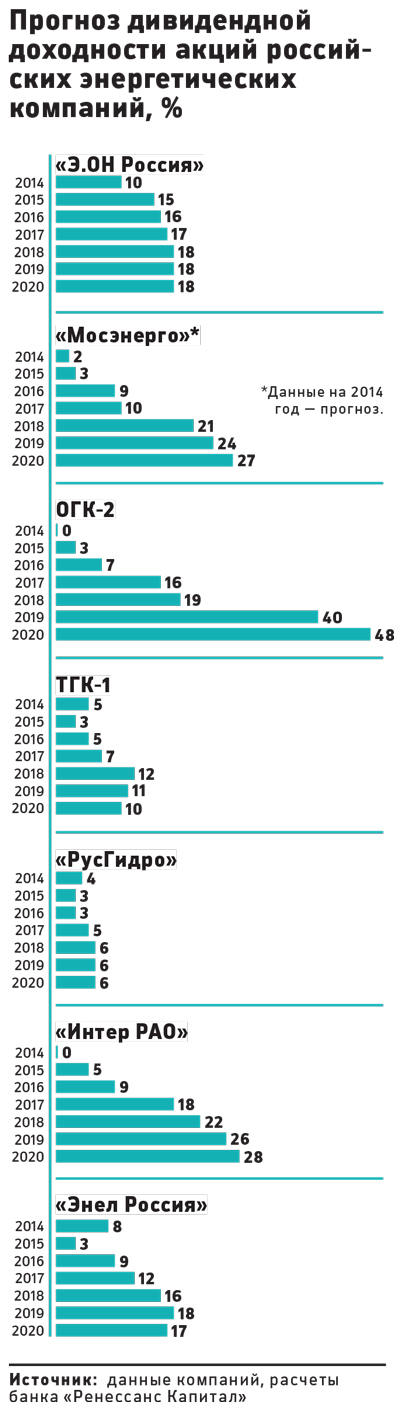

В 2015–2017 годах, по прогнозу «Ренессанс Капитала», генерирующие компании начнут существенно сокращать долю заемных средств, завершат оставшуюся часть их обязательных программ капвложений, начнут генерировать достаточный свободный денежный поток, потому дивиденды для акционеров, скорее всего, станут существенными. Генерирующие компании предлагают привлекательные доходы: например, к 2017 году средняя доходность свободного денежного потока в секторе должна достичь 21% при средней доходности дивидендов на уровне 13%, подсчитали аналитики.

Восстановление рыночной стоимости сектора неизбежно, говорится в отчете: в долларах выручка генерирующих компаний на 60% выше, чем в 2008 году, но их рыночная капитализация на 80% ниже рыночного уровня. С 2016–2017 годов, по прогнозу аналитиков «Ренессанс Капитала», компании энергосектора смогут платить дивидендную доходность выше 15%, при этом роста капиталовложений не будет до 2018–2020 годов.

Рост на рубле

Если Анастасия Бурханова из «Ренессанс Капитала» отмечает, что об определенном балансе на рынке говорить уже можно, то аналитик «ВТБ Капитала» Михаил Расстригин считает, что, если говорить про регулирование рынка и тарифы, ситуация выглядит хуже, чем год назад. Переизбыток мощностей сохраняется и по-прежнему также давит на цену, не факт, что эта проблема решится в ближайшее время, говорит он. «В целом цены на электроэнергию, если мы не берем в расчеты ДПМ, все еще ниже, чем нормальные цены, которые бы давали возвратный капитал, поэтому можно говорить, что цены падают вниз с уровня, который был недостаточным, чтобы окупать инвестиции в существующую мощность», — объясняет Расстригин. По его словам, ситуация на рынке регулирования также ухудшается — оно становится более непредсказуемым.

Впрочем, управляющий директор Specialised Research and Investment Group (SPRING) Дэвид Херн соглашается, что положительная динамика на энергорынке есть. «Все очень просто: генерирующие компании когда-то были перепроданы, и рынок переоценивал все регуляторные риски», — объясняет он. Рост на самом деле идет с начала года, но в этом месяце действительно ускорился, добавляет инвестор. Отражается на котировках, по словам Херна, еще и то, что все бумаги энергокомпаний рублевые: они очень сильно упали, когда рубль упал, а сейчас укрепляются вместе с рублем. «Есть и большие тренды: государственные компании в энергетике очень плохо платят дивиденды, но сейчас генерирующие компании сами объявляют о том, что скоро начнут выплаты», — говорит Херн.