На рынке рублевых облигаций начался кризис

Рынок сжался

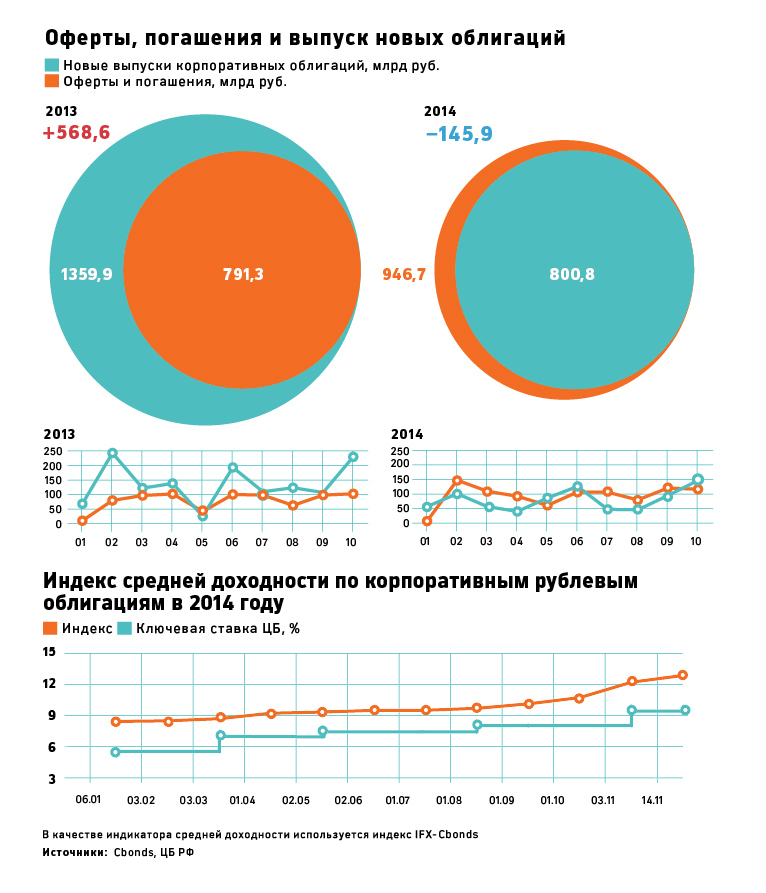

По данным CBonds, объем выпущенных рублевых облигаций за десять месяцев этого года составил 800,8 млрд руб. вместо 1,36 трлн руб. в том же периоде 2013 года. Почти в два раза по сравнению с десятью месяцами прошлого года вырос объем предъявленных эмитентам оферт – до 420,8 млрд руб., а объем погашений снизился на 9%, до 525,8 млрд руб. В сумме объем погашений и оферт превышает объем выпуска на 15%, в прошлом году разница составляла 42% в пользу выпуска бондов.

Газпромбанк оценивает общий объем рублевых корпоративных и банковских облигаций в обращении в 4,9 трлн руб., по сравнению с началом года он сократился на 2%, а в прошлом году за тот же период был рост на 23%. «Бонды просто уходят с рынка, а разместить новые могут позволить себе только высоконадежные заемщики», – считает портфельный управляющий GHP Group Федор Бизиков.

Доходность выросла

Такая динамика объясняется ростом процентных ставок и высокой волатильностью на локальном рынке облигаций, говорит начальник управления анализа инструментов с фиксированной доходностью Газпромбанка Алексей Демкин. С начала года ЦБ поднял ключевую ставку с 5,5 до 9,5%, что значительно увеличило доходность по облигациям. Средневзвешенная доходность по корпоративным облигациям, по данным индекса IFX-Cbonds (рассчитывается на основе 30 наиболее ликвидных корпоративных облигаций), с начала 2014 года увеличилась на 4,5 п.п. – с 8,4 до 12,9%. Из-за девальвации рубля интерес инвесторов в рублевые долговые инструменты снизился, поэтому инвесторы рублевых бондов стали чаще предъявлять оферты к их выкупу.

В то же время из-за роста доходности по всем бумагам упала ликвидность вторичного рынка. «Стало невозможно продать старую бумагу, чтобы купить новую», – говорит руководитель подразделения анализа рынка долговых бумаг Sberbank Investment Research Александр Кудрин.

Естественное старение

Ситуация уникальна, считает Бизиков: впервые объем корпоративного рублевого облигационного рынка сократился не за счет дефолтов, а путем естественного старения. «Такого еще не было в истории рублевого рынка облигаций, и заемщикам нужно будет адаптироваться к новым реалиям», – добавляет он.

Руководитель подразделения анализа рынка долговых бумаг Sberbank Investment Research Александр Кудрин полагает, что адаптация к новым условиям уже произошла. «В сентябре–октябре рынок первичных размещений активизировался. Многие компании поняли, что дешевых денег в ближайшее время не будет и надо платить те ставки, которые есть на рынке», – говорит он. По данным CBonds, в сентябре объем новых выпусков корпоративных облигаций составил 94,6 млрд руб., в октябре – 146,3 млрд руб. Например, «Газпром» разместил рублевые облигации на 15 млрд руб. под 10,7% со сроком погашения 30 лет. «Транснефть» смогла разместить 60% выпуска – 15 млрд руб. – под 11,3% со сроком погашения десять лет. Промсвязьбанк разместил рублевые бонды на 5 млрд руб. под 12% со сроком обращения пять лет. «Открытие Холдинг» также разместил бумаги на 5 млрд руб. под 13%.

Последний раз сопоставимые объемы были в мае–июне 2014 года – до начала серьезного ослабления рубля и повышения Центральным банком ключевой ставки до 8%.

«Много предъявляют»

Ожидать, что в ноябре динамика продолжится, не следует, говорят аналитики, опрошенные РБК. В конце октября ЦБ повысил ставку еще на 1,5 п.п., и это приведет к росту доходности бумаг. Следующий год будет также непростым для заемщиков на локальном рынке, уверен Демкин. «Рынок по-прежнему останется под давлением геополитических рисков. Также на настроения участников рынка в начале года негативное влияние будет оказывать сохранение высокой инфляции», – объясняет он. В 2015 году эмитентам предстоит погасить 815 млрд руб. (на 15% больше, чем в 2014 году).

Однако Демкин полагает, что эмитентам придется погасить значительно больше из-за того, что инвесторы скорее всего предъявят им значительную часть выпусков в ходе оферт, объем которых составляет 1,3 трлн руб. «В нестабильные времена по офертам участники рынка «много предъявляют», – говорит он.