Накопления большинства частных пенсионных фондов съела инфляция

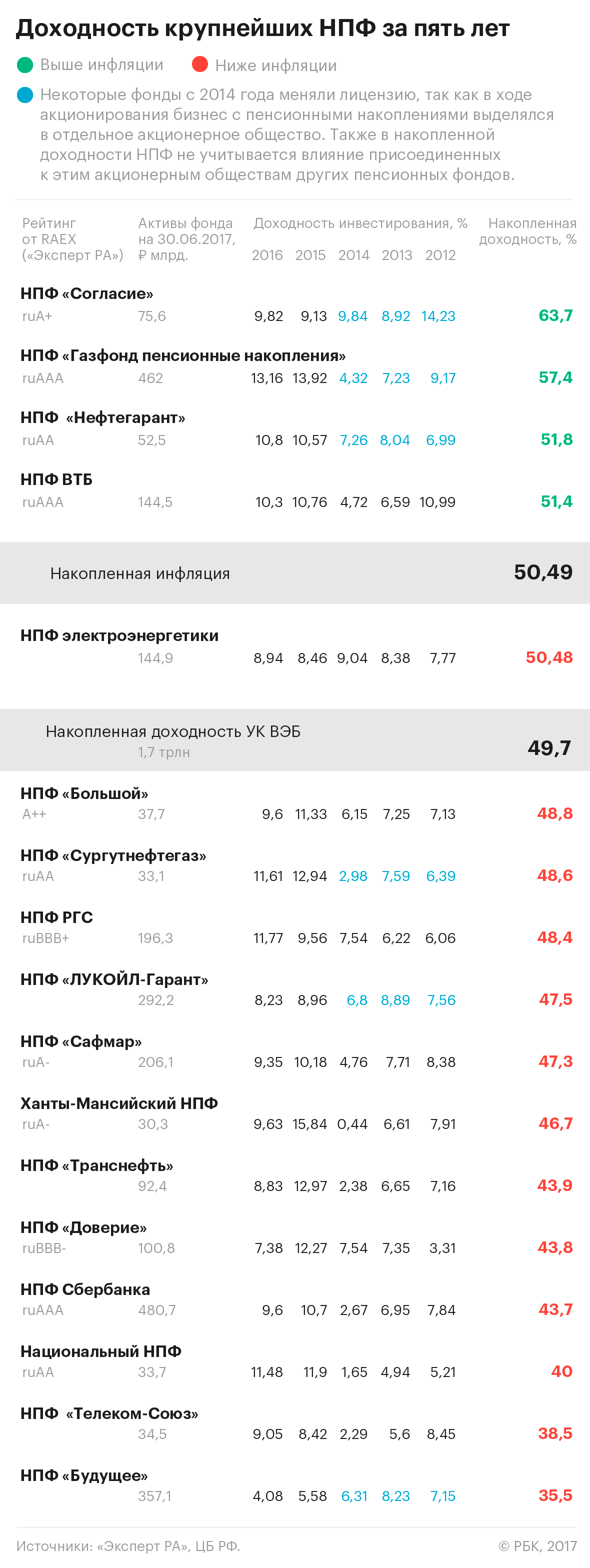

Всего четыре пенсионных фонда из топ-17 по активам за последние пять лет обогнали по доходности инфляцию и результаты государственной управляющей компании (ГУК) ВЭБа, говорится в данных «Эксперт РА», рассчитанных по запросу РБК. Это НПФ «Согласие» (накопленная доходность за 2012–2016 годы — 63,7%), НПФ «Газфонд пенсионные накопления» (57,4%), НПФ «Нефтегарант» (51,8%) и НПФ ВТБ (51,4%). Накопленная инфляция за этот период составила 50,5%, а накопленная доходность государственной управляющей компании — 49,7%.

Суммарный объем активов фондов из топ-17, деятельность которых анализировало «Эксперт РА», составляет 3,5 трлн руб.

При подсчете накопленной доходности «Эксперт РА» взяло пятилетний горизонт из нескольких соображений. Во-первых, этот период не включает в себя восстановление доходности рынка пенсионных накоплений в посткризисные периоды (с 2009 по 2011 год), которые бы завышали результаты, говорит управляющий директор по корпоративным рейтингам Павел Митрофанов. Во-вторых, именно в последние пять лет рынок пенсионных накоплений стал достаточно большим, чтобы ежегодные новые притоки не приводили к его перекройке, а «стартовая» сумма накоплений, к которой применяется расчет накопленной доходности, уже достаточно значима, поясняет Митрофанов.

Согласно данным АСВ, в систему гарантирования сейчас входят 38 пенсионных фондов — это те фонды, которые работают с накоплениями граждан. Под управлением НПФ находится 2,4 трлн руб., а под управлением ГУК ВЭБа — 1,7 трлн руб. (расширенный портфель), свидетельствуют данные ЦБ и данные сайта ВЭБа.

Как считали

Доходность считалась по принципу сложных процентов. На начало 2012 года условный объем активов, к которому применяется расчет, равен 1. Накопленная доходность за 2012 год — это 1 плюс доходность за 2012-й, деленная на 100. Накопленный доход за 2013 год — это накопленная доходность за 2012-й плюс накопленная доходность за 2013-й, умноженная на результаты инвестирования 2013 года, деленные на 100 и т.п. Из совокупного дохода за пять лет вычитается начальный объем, и остается показатель совокупной доходности. Для расчета использовались данные с сайта Банка России, в которых указана брутто-доходность, или доходность без учета выплаты вознаграждения управляющим компаниям и спецдепозитариям, а также административных расходов. Согласно методологии ЦБ на счета клиентов начисляется доходность, очищенная от этих расходов.

Методология подсчета содержит некоторые нюансы. Так, в 2014 году фонды с накоплениями должны были пройти процедуру акционирования, поэтому некоммерческие организации выделяли свой бизнес по пенсионным накоплениям в акционерное общество. В связи с этим при подсчете накопленной доходности таких фондов, как НПФ «Согласие», НПФ «Газфонд пенсионные накопления», НПФ «Нефтегарант», НПФ «Сургутнефтегаз», НПФ «ЛУКОЙЛ-Гарант», НПФ «Будущее», за 2012–2014 годы брались данные по портфелю накоплений некоммерческой организации, а за 2015–2016 годы — данные по портфелю акционерного общества.

Также накопленная доходность не учитывает влияния присоединенных за этот период фондов к «первозданному» НПФ, так как единой методологии подсчета такой доходности нет, говорит Павел Митрофанов. НПФ, которые присоединяли другие фонды за рассматриваемый пятилетний период, также не предоставили накопленную доходность за этот срок с учетом присоединенных фондов.

Комментарии пенсионных фондов, которые во время рассматриваемой пятилетки проходили процедуру присоединения к другим фондам (см. справку «Как считали»), противоречат друг другу. Одни НПФ говорят, что эталонной методологии подсчета эффекта от присоединения нет, другие же, напротив, сообщили результаты своей работы с эффектом от присоединения, но на семилетнем периоде. Вместе с тем в целом НПФ, которые не проводили реорганизацию, ответили, что согласны с итоговыми оценками «Эксперт РА».

В фондах, доходность которых, согласно подсчетам «Эксперт РА», не обогнала результаты ВЭБа и инфляцию, апеллируют к тому, что нужно оценивать более продолжительный период, поскольку для клиентов важна именно чистая доходность, а в случае присоединения к фонду других НПФ показатель накопленной доходности актуален только для клиентов «первозданных» НПФ.

Так, в пресс-службе НПФ «Сафмар» сказали, что сейчас около 80% клиентов НПФ «Сафмар» — это клиенты бывшего НПФ «Европейский», который был присоединен к НПФ «Сафмар» в середине 2016 года. «Накопленная доходность за последние пять лет у этого фонда составляет 59,4%», — сказали в пресс-службе. Поэтому приведенная в таблице доходность относится к клиентам НПФ «Райффайзен», поступившим в фонд до 2012 года. Этот фонд с 2015 года был переименован в НПФ «Сафмар».

«В настоящее время не существует общепринятой методологии расчета годовой и накопленной доходности портфелей объединенных фондов», — сказали в пресс-службе НПФ «Сафмар».

В пресс-службе НПФ «Доверие» заявили, что доходность, которую публикует ЦБ, — это расчетная, бухгалтерская величина. «Для застрахованных лиц гораздо важнее другой показатель — какую доходность фонд отразил на счетах клиентов. Доходность, которую НПФ «Доверие» начислил на счета своих клиентов по обязательному пенсионному страхованию за период 2012–2016 годов, составляет 49,3%. То есть мы по сути защитили своих клиентов от инфляции», — утверждают в пенсионном фонде.

По словам исполнительного директора НПФ «Сафмар» Евгения Якушева, превышение показателя чистой доходности над так называемым грязным (брутто-доходность по методологии ЦБ) действительно встречается. «Рост чистой доходности по сравнению с показателями грязной может быть связан с тем, что в какие-то периоды число клиентов уменьшалось, а активы оставались прежними. Так, например, в первом квартале, когда клиент уже уходит в другой фонд, его накопления некоторое время остаются в прошлом фонде и продолжают инвестироваться, и та доходность, которая вырабатывается на этом промежутке, остается в фонде и зачисляется на счета других клиентов», — поясняет «аномалию» Якушев.

В пресс-службе НПФ «Будущее» уточнили, что данные отражают накопленную доходность фонда, однако подчеркнули, что алгоритм расчета не учитывает фактор реорганизации фонда и присоединения к фонду других НПФ в течение последних трех лет. «Также доходность 2014 года указана только для НПФ «Благосостояние» до его разделения, но не после того, когда деятельность по обязательному пенсионному страхованию вел уже НПФ «Благосостояние ОПС» (предыдущее наименование НПФ «Будущее»)», — сказали в НПФ.

При этом в фонде не подсчитали накопленную доходность за пять лет, а предоставили лишь доходность за период 2009–2016 годов: 95,4% против накопленной инфляции в 88,78%. Как пояснили в пресс-службе фонда, эта цифра учитывает доходность присоединенных фондов.

«Допущение определенной волатильности доходности в краткосрочном периоде — еще одна характеристика именно долгосрочных инвесторов, ориентированных на результат на больших отрезках времени, поскольку клиенты НПФ формируют накопления в течение длительного периода», — подчеркнули в НПФ «Будущее».

В НПФ электроэнергетики также согласились с расчетами. Пресс-служба фонда при этом отметила, что за последние 12 лет, в 2005–2016 годах, накопленная доходность инвестирования средств пенсионных накоплений фонда составила 152,73%, что превышает аналогичный показатель государственной УК.

Председатель совета директоров НПФ «Большой» Алексей Гончаров сказал, что НПФ ориентируется на инфляцию как на бэнчмарк. «Если брать за старт 2005 год, то за период до 2016 года накопленная инфляция составила 189,2%, наша накопленная доходность — 199,6%, а накопленная доходность ВЭБа — 132,8%», — поделился своими расчетами Гончаров.

Заместитель генерального директора НПФ ВТБ Александр Львов заявил, что накопленная начисленная доходность на счета клиентов за последние пять лет составила 46,5%. «Такой уровень обусловлен взвешенной рисковой инвестиционной политикой — средства пенсионных накоплений размещены в высоконадежных активах. Структура инвестиционного портфеля доступна на официальном сайте НПФ», — сказал Львов.

Директор инвестиционного управления НПФ «Газфонд пенсионные накопления» Юрий Мишуков отметил, что доходность инвестирования средств пенсионных накоплений в период с 2012 по 2016 год включительно составляла 9,5% годовых при среднегодовой инфляции в указанный период в 7,52%.

В пресс-службе НПФ «ЛУКОЙЛ-Гарант» сообщили, что фонду не представляется возможным подтвердить расчеты «Эксперт РА». Там также заявили, что, по их подсчетам, накопленная доходность фонда с 2005 по 2016 год составила 175% против инфляции 133,8%.

В пресс-службе НПФ «Нефтегарант» отказались от других комментариев, указав лишь на информацию с сайта НПФ, где указана накопленная доходность за период с 2006 по 2016 год (144,8%). Остальные НПФ, перечисленные в рейтинге, не ответили на запрос РБК.

Кризисные результаты

Кризисные результаты

Несмотря на оговорки некоторых фондов и нюансы методологии, выводы, полученные по результатам исследования, соответствуют реальным итогам работы фондов, признают участники рейтинга. Исследование демонстрирует, что НПФ с более консервативными стратегиями удается обгонять инфляцию и результаты государственной управляющей компании, но таких НПФ единицы.

Сравнивая доходности негосударственных НПФ и ГУК, надо понимать, что у государственной управляющей компании более консервативная инвестиционная декларация — например, ГУК не могут вкладываться в акции в отличие от НПФ, уточняет генеральный директор компании «Пенсионный партнер» Сергей Околеснов.

Основной удар по НПФ за последнее пятилетие пришелся на 2014 год, когда облигации были переоценены фондами из-за резкого повышения ключевой ставки, утверждает директор группы рейтингов финансовых институтов АКРА Юрий Ногин. «Как мы видим, пока что фонды не успели отыграть это падение», — добавляет он.

Тем временем с 2015 года структура инвестиций пенсионных накоплений начала меняться — НПФ стали активней вкладываться в акции, так как корпоративные бонды не давали приемлемой доходности, вспоминает Ногин. Однако акции — более волатильный инструмент, что и привело к новой просадке результатов фондов в начале 2017 года на фоне санкций, говорит он. Однако НПФ, которые придерживались консервативной инвестиционной политики, продемонстрировали хорошую доходность, уточняет эксперт.

Пакеты акций в накоплениях НПФ приводят к тому, что негосударственные фонды подвержены большей волатильности в период нестабильности на рынке, считает Околеснов. Однако законы рынка гласят, что на более продолжительных горизонтах (15–20 лет) рисковые стратегии оказываются более выигрышными, чем консервативные, уверен эксперт. «Но это можно проверить только по истечении этого срока», — отмечает он.

Вместе с тем в последние 10–15 лет акции с точки зрения параметров доходности и риска проигрывают облигациям, говорит заведующий лабораторией анализа институтов и финансовых рынков РАНХиГС Александр Абрамов. «Россия — одна из немногих стран в мире, где премия за риск по акциям отрицательная», — утверждает он.

К тому же рынок НПФ находится в фазе неопределенности из-за того, что новых поступлений от работников не предвидится на фоне заморозки пенсионных накоплений, а концепция индивидуального пенсионного капитала (ИПК), которая должна сменить нынешнюю накопительную систему, так и не была принята, говорит Юрий Ногин. Поэтому, по его словам, говорить о 20-летних горизонтах сейчас бессмысленно.

Если продолжить оценку результатов работы фондов на долгосрочных горизонтах, то, по словам Абрамова, главный недостаток НПФ — это их неспособность бороться с девальвацией во время кризисов, что продемонстрировали итоги работы фондов в 1998, 2008 и 2014 годах. «Для этого фондам надо менять портфели — делать их более диверсифицированными, вкладывать накопления не только в рублевые активы, но и в индексы ETF», — считает Абрамов. Он добавляет, что сейчас НПФ могут вкладываться в некоторые ETF, но это секторальные индексы, разбитые по странам, и диверсификацией это не назовешь.

Можно предположить, что фондам следовало бы переориентироваться сейчас на короткие горизонты — один—три года, но это подразумевает иные инвестиционные идеи, которые идут вразрез с риторикой о длинных деньгах в экономике и поддержке инфраструктурных проектов, рассуждает Юрий Ногин.

«У клиентов НПФ выбора не так много. Стоит еще учесть, что современный клиент НПФ, как правило, не способен оценить эффективность управления портфелем, так как фонды не раскрывают, например, показатели риска портфелей, а доходность на сайте ЦБ — это грязная доходность, которая не учитывает вычет издержек на содержание спецдепозитария, администрации НПФ и вознаграждение управляющей компании», — говорит Абрамов.

Проблема доходности НПФ в том, что последнее время в России была достаточно высокая инфляция, говорит Абрамов. «В одном из исследований нашей лаборатории мы подсчитали, что пенсионные фонды в разных странах мира, как правило, переигрывают инфляцию, когда та находится на уроне 4–4,5%», — делится результатами Абрамов. Сейчас, по его словам, Россия вступила как раз в такую фазу, и есть шанс, что инвестиции в рублевые инструменты начнут обгонять инфляцию. Однако теперь вопрос в том, насколько долго инфляция продержится на таком уровне, добавляют эксперты.