Цены, риски и прогнозы: новые реалии рынка жилья в Петербурге

Переход на проектное финансирование строительства жилья в Санкт-Петербурге переходит в завершающую фазу. В следующем году, по словам участников рынка, будет сдана большая часть жилых комплексов, которые строятся за счет денег дольщиков-покупателей жилья, а не банков.

Адаптироваться к новым правилам первичного рынка приходится не только девелоперам, но и покупателям — больших скидок и низких цен на старте проектов больше не будет.

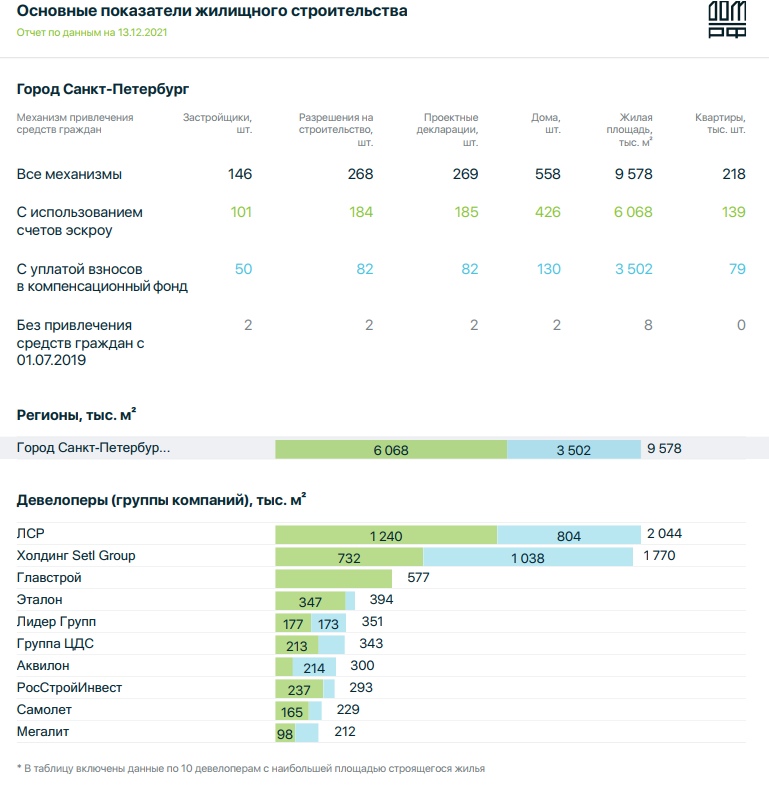

Статистика регулятора

Банк России обнародовал свежую статистику по кредитованию долевого строительства. По их данным, в Петербурге по состоянию на начало ноября общая сумма действующих кредитных договоров с застройщиками, использующими счета эскроу для расчетов по договорам участия в долевом строительстве, составила 473 млрд 201,8 млн руб., в Ленобласти — 127 млрд 55,6 млн руб. К ноябрю в Петербурге было раскрыто 603 договора на общую сумму в 3 млрд 382,1 млн руб., в Ленобласти — 5 935 договоров на 23 млрд 829,1 млн руб.

В целом по стране общий объем средств, размещенных участниками долевого строительства на счетах эскроу, достиг 2,84 трлн руб., общая сумма действующих кредитных договоров, заключенных банками и застройщиками к ноябрю, составила почти 6 трлн руб.

Напомним, переход на новую схему финансирования жилья начался два года назад. С июля 2019 года деньги за квартиры в новостройках попадают не напрямую от покупателей застройщикам, а на специальные банковские счета (эскроу). Деньги замораживаются на этих счетах до завершения строительства дома. Процесс строительства вместо дольщиков стали финансировать банки, которые выдают застройщикам проектное финансирование на строительство жилых домов.

Массовый переход на эксроу

По данным Urbanus.ru, почти 95% петербургской недвижимости, реализация которой ведется через эскроу-счета, обслуживается в шести ведущих банках. Безусловным лидером выступает Сбербанк, который кредитует свыше 20 строительных компаний. В пресс-службе Северо-Западного банка ПАО «Сбербанк» сообщили РБК Петербург, что 2021 год стал периодом массового перевода операций по проектному финансированию онлайн. Объём выдач на строительство жилой и коммерческой недвижимости по сравнению с 2020 годом вырос почти в 3 раза. Более 90% заявок по Северо-Западу Сбербанк принимает через личный кабинет застройщика. По их данным, объём проектов с использованием эскроу счетов уже составляет порядка 80% от рынка.

Сергей Терентьев, директор департамента недвижимости Группы ЦДС, прогнозирует, что подавляющее большинство проектов, реализуемых по старой схеме, будет завершено в следующем году. На 2023 год перейдут единичные объекты.

Не опция, а данность

По данным Единой информационной системы жилищного строительства (ЕИСЖС) на 14 декабря, в Петербурге выдано 184 разрешения на строительство с использованием счетов эскроу и 82 — по старым правилам, с привлечением средств дольщиков. По новой схеме в Петербурге строится 426 дома (6 068 тыс. кв. м жилой площади), по старой — 130 дома (3 502 тыс. кв. м). В Ленобласти переход на проектное финансирование идет быстрее, чем в Петербурге. По данным ЕИСЖС, в области выдано 112 разрешений на строительство для ЖК с проектным финансированием и 26 — по старым правилам. Жилая площадь домов, которые возводятся по эскроу, составляет 2 514 тыс. кв. м (221 дом), по старым правилам — 725 тыс. кв. м (93 дома).

«В Ленобласти доля эскроу выше за счет активного пополнения рынка новыми проектами, в то время как в городе пополнение происходит по большей части за счет новых очередей уже реализуемых проектов, где продажи ведутся по старым правилам», — поясняет руководитель консалтингового центра «Петербургская недвижимость» (Setl Group) Ольга Трошева.

«Счета эскроу — это не опция, а данность сегодня. Госстройнадзор больше не выдает разрешения на строительство на старых условиях. Несомненно, работа со счетами эскроу существенно щепетильнее, с точки зрения составления банковской модели, однако за последний год мы фиксируем прирост новых объектов, работающих с механизмом проектного финансирования, на 56%», — комментирует заместитель председателя правительства Ленинградской области по строительству и ЖКХ Евгений Барановский.

По данным ЕИСЖС, среди петербургских застройщиков по объему жилья, возводимого с использованием эскроу счетов, лидирует Группа ЛСР (1 240 тыс. кв. м) и холдинг Setl Group (732 тыс. кв. м). Тройку лидеров замыкает «Главстрой Санкт-Петербург» (577 тыс. кв. м). Эта компания первой в городе осуществила продажу строящейся квартиры с использованием счета эскроу. «Сейчас по этой схеме у нас проходят 99% сделок», — сообщила Юлия Ружицкая, генеральный директор АН «Главстрой» («Главстрой Санкт-Петербург»).

«Выдержать стресс-тест банка»

Опрошенные РБК Петербург застройщики отмечают, что переход на новую схему работы многим компаниям дался нелегко, приходилось адаптировать свои бизнес-модели под требования банков.

«Подготовка нового проекта к запуску теперь занимает больше времени. На отработку финансовой модели и проверку всей документации банком, обеспечивающим проектное финансирование, нужно закладывать порядка 2-3 месяцев. При этом минимальный уровень рентабельности диктует сам банк, который может просто отказать в кредите проекту с низкой маржинальностью», — говорит исполнительный директор Группы «Аквилон» Андрей Вересов. По его мнению, наиболее ощутимым переход на эскроу будет для сегмента «эконом», который сильно зависит от динамики цен. «Многие застройщики, работающие в эконом-классе, будут вынуждены переориентироваться на сегменты с более высокой маржинальностью», — полагает он.

В «Группе ЛСР» среди ключевых требований банков к проектам выделяют следующие: достаточность ИРД (исходно-разрешительной документации), размер фактически понесённого собственного участия застройщиком, а также качество финансовой модели по проекту.

«Требования достаточно жёсткие как в отношении застройщика, так и для кредитуемого проекта», — констатирует заместитель председателя совета директоров холдинга «РСТИ» (Росстройинвест) Нина Креславская. По ее словам, застройщик для получения проектного финансирования должен иметь, в частности, достаточный опыт, хорошее финансовое положение на примере реализации аналогичных проектов, основное и дополнительное обеспечение, удовлетворяющее требованиям банка-кредитора. Реализуемый проект должен выдерживать стресс-тест банка на снижение рыночной конъюнктуры по плану продаж и т.д. «Немаловажным фактором является вложение застройщиком собственных средств в проект — 15% от капитала проекта», — отметила Нина Креславская.

Динамика ставок

В Группе «Эталон» уточнили, что при проектном финансировании используется система динамических ставок в зависимости от уровня покрытия кредита на счетах эскроу. «Стартовый уровень ставки финансирования проекта сегодня составляет 8-9% годовых. Когда сумма средств на счетах эскроу от продажи квартир покупателям достигает 100% от суммы кредита, ставка снижается до 2,5-3,5% годовых. А когда сумма средств на счетах превышает сумму кредита в 1,5 раза, ставка снижается до символического уровня 0,01%», — пояснили в пресс-службе компании.

В компании «Мегалит — Охта Групп» приводят свои расчеты: финансирование с эксроу в разные периоды обслуживания займа и жизненного цикла проекта колеблется от 0,5% до 8,5% и зависит от множества факторов: базовой ставки кредитования, соотношения полученных кредитных средств к остаткам на счетах эскроу, ставки рефинансирования и некоторых других. «В среднем проектное финансирование с эскроу увеличивает себестоимость «квадрата» примерно на 2,5–3%, — резюмирует представитель «Мегалит — Охта Групп» Андрей Кириллов.

И это еще не предел. «Сложившаяся экономическая ситуация уже привела к последовательному увеличению ключевой ставки ЦБ РФ с 4,25% до 7,5%. Многие эксперты прогнозируют дальнейшее повышение ставки до 8,5%. Поэтому участники рынка опасаются возможного увеличения ставок в рамках проектного финансирования, что может увеличить финансовую нагрузку на проект», —сообщили в пресс-службе Группы «Эталон».

Плюсы и минусы новой схемы

Участники рынка видят, как плюсы, так и минусы новой схемы работы. «Проектное финансирование позволяет застройщику быть уверенным в бесперебойном финансировании даже в случае локальных провалов спроса. Возможно, в этом случае стоимость финансирования для компании будет несколько выше, чем при плановом наполнении счетов эскроу, но деньги для завершения проекта у нее будут», — говорит директор департамента недвижимости «Группы ЦДС» Сергей Терентьев. К минусам он относит фактическую «заморозку» для застройщика средств от продажи квартир до окончания строительства.

«Из минусов проектного финансирования можно выделить увеличение документооборота: подготовка документов для банка на начальном этапе, кредитно-обеспечительная документация, мониторинг в течение срока кредитования, строительные отчеты и пр.», — отметили в «Группе ЛСР». В компании подчеркивают, что раскрытие эскроу-счетов стало возможным после предоставления в банк разрешения на ввод в эксплуатацию. «С введением эскроу, модель реализации проекта стремится к уменьшению сроков строительства», — объясняет взаимосвязь Нина Креславская.

Последствия для покупателей

Все опрошенные эксперты сошлись во мнении, что покупатели пока не обращают большого внимания на то, по какой схеме строится дом. «Первостепенные факторы выбора квартиры сегодня остаются неизменными — комфортная для покупателя стоимость жилья, нужная планировка, срок передачи ключей. Сама схема приобретения жилья не играет ключевой роли при покупке», — уверена Юлия Ружицкая.

Впрочем, последствия для покупателей квартир в новостройках от перехода на эксроу будут довольно заметными. Застройщики кардинально поменяли модель продаж. Низкие цены на стадии котлована уходят в прошлое. «Застройщикам теперь нет необходимости продавать большое количество квартир на старте, чтобы привлечь инвестиции на запуск и раскрутку стройки. Нет больше гонок рекламных бюджетов, не нужно торговаться с крупными частными инвесторами», — говорит Андрей Кириллов. «Возможность бесперебойного финансирования банком делает ненужным предоставление скидок в периоды снижения спроса», — подтверждает тренд Андрей Вересов.

Застройщики оценивают максимальный дисконт в пределах 10% и не выше инфляции.

Повтор публикации от 14.12.2021