Вне закона: как устроен бизнес российских коллекторов

Бутылка с зажигательной смесью в окно частного дома в Ульяновске влетела с улицы в ночь на 27 января и упала на кроватку, в которой спал двухлетний ребенок. Родные мальчика проснулись от звона стекла, прибежали, сбили пламя. Ребенка с ожогами лица и рук увезли в больницу. По версии следствия бутылку бросил бывший сотрудник МВД, коллектор Дмитрий Ермилов, который требовал 40 тыс. руб. от деда мальчика.

«Мы с этим инцидентом никак не связаны!» — повторяет Юрий Чирочкин, юрист ООО «Интаймфинанс», микрофинансовой организации (МФО), обладающей правами на торговый знак «Росденьги». По данным Генпрокуратуры, Ермилов имеет отношение к коллекторскому агентству, действовавшему в интересах «Росденег». Компания эту связь отрицает. Чирочкин говорит, ссылаясь на «неофициальные» источники, что у Гусейнова было два долга перед другой микрофинансовой организацией, а действующих долгов перед «Росденьгами» не было. Неоплаченный долг компания передала коллекторскому агентству «Алвикс», действия которого «Интаймфинанс» не контролирует и с которым перестала сотрудничать после инцидента в Ульяновске, говорит Чирочкин.

«О займе получали информацию только сотрудники «Алвикса», а что они с ней сделали, мы не знаем. По агентскому договору они обязаны были работать строго в рамках правового поля, но перед нами они не отчитываются. Они подставились и подставили нас». Телефон «Алвикса» юрист «Интаймфинанса» предоставить не смог, сказав, что не располагает этой информацией. По данным «СПАРК-Интерфакса», ООО «Алвикс» зарегистрировано в Санкт-Петербурге, однако его телефон в базе не указан. Мы позвонили в одну из компаний, зарегистрированных по тому же адресу, там сказали, что адрес является «просто юридическим».

Версия отца мальчика выглядит иначе: его отец, дед ребенка, брал в «Росденьгах» 4 тыс. руб., вернул 24 тыс., долг был закрыт. Но в октябре появился Ермилов и потребовал вернуть еще 40 тыс. руб. «Я сказал: ладно, дам тебе денег, хотя я ничего и не должен, и мы договорились, что я верну еще 20 тыс. руб., — рассказал отец пострадавшего мальчика РБК. — Ермилов потребовал, чтобы я приехал в офис «Росденег» и написал расписку, что верну деньги за пять месяцев, и попросил, когда я буду в офисе компании, позвонить ему и передать трубку оператору. Я так и сделал. Девушка-оператор разговаривала с ним так, как будто давно его знает, и приняла мою расписку». Но в декабре у Гусейновых не оказалось денег на платеж, после чего Ермилов сначала разбил стекла в доме, а в ночь на 27 января бросил в окно бутылку с зажигательной смесью.

Ермилов арестован, он обвиняется в покушении на убийство и уничтожении чужого имущества. Вскоре после этого дикого случая председатель Госдумы Сергей Нарышкин и спикер Совета федерации Валентина Матвиенко внесли в Госдуму законопроект о правилах работы коллекторов. Он уже одобрен правительством, а на начало апреля запланировано его первое чтение. Сделает ли новый закон невозможным повторение таких историй?

«Опомнился с десятью кредитами»

В 2009 году преподаватель английского языка Александр (фамилия не названа по его просьбе) взял в банке первый кредит — 90 тыс. руб. «Потом еще, и еще, и еще. Мне было 23 года, отсутствовала финансовая грамотность. На эти деньги я путешествовал, покупал технику. Когда опомнился, уже набрал 10 кредитных карт в разных банках в общей сложности на 700 тыс. руб.», — рассказывает он.

В 2012 году у Александра не осталось денег, чтобы внести платеж по кредиту, и он взял первый заем в МФО. К концу 2015-го у него было 26 непогашенных кредитов — в 10 МФО и 11 банках, а платежи по кредитам достигали 140 тыс. руб. в месяц при зарплате около 100 тыс. руб. «Весь 2015 год я платил только проценты и оплачивал пролонгации. С суммой долгов 1 млн руб. я в общей сложности выплатил 3 млн руб. за все время и не погасил ничего. Бросил платить в ноябре 2015-го, когда на карте не осталось и пары копеек для верификации при получении нового займа», — говорит Александр. Теперь ему звонят коллекторы — до 70 раз в день, — пишут СМС с угрозами: «Оглядывайся! Очень скоро ты ответишь за долг в компанию». С работы Александра уволили — «бесконечные звонки взыскателей сделали свое дело». Вся надежда Александра — на признание себя банкротом по суду. Имущества у него нет, официального дохода тоже.

12,4 тыс. руб. — средний размер займа до зарплаты в МФО на 01.01.2016 г.

Источник: данные Национального бюро кредитных историй и Объединенного кредитного бюро

По мнению финансового омбудсмена Павла Медведева, эта история — типичная. Зарплаты падают, идут сокращения персонала. Чтобы расплатиться перед банками, должники занимают в МФО под 1–2% в день, затем допускают просрочку и по этим займам, загоняя себя в долговую яму все глубже.

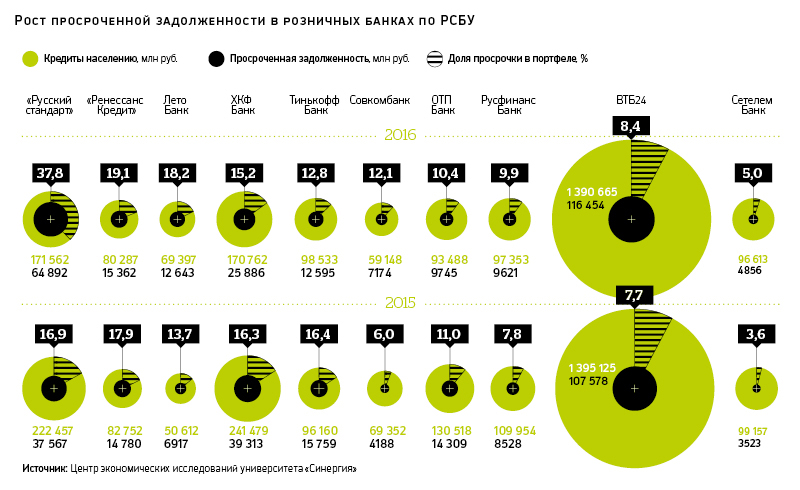

По данным Объединенного кредитного бюро, за 2015 год просроченная задолженность российских банков выросла на 48% — с 775 млрд до 1,15 трлн руб. Самую большую долю (62%) в просрочке занимают кредиты наличными — 709 млрд руб. На втором месте — долги по кредитным картам (21%) — 242 млрд руб. На третьем — ипотека (11%) — 132 млрд руб. Среди розничных банков больше всего доля просроченной задолженности выросла у банка «Русский стандарт» — с 16,9% (37,6 млрд руб.) на 1 января 2015 года до 37,8% (64,9 млрд руб.) на 1 января 2016 года (см. инфографику). «Русский стандарт» на запрос РБК не ответил.

Растет и доля людей, которые считают возможным не платить по кредитам, —например, если банк, по их мнению, недобросовестно выполняет свои обязательства. Так в феврале 2015 года ответили 37% россиян, опрошенных Национальным агентством финансовых исследований (НАФИ). В опросе НАФИ в 2009 году их доля составляла 20%. По данным этого агентства, десятая часть опрошенных в 2015 году уверена, что кредит можно не возвращать, если человек не рассчитал своих финансовых возможностей, взяв в долг слишком много, и не может свести концы с концами, поскольку вынужден тратить на обслуживание долга почти весь доход.

«Мы приближаемся к тому рубежу, о котором говорят психологи и после которого начинает действовать эффект домино: граждане друг на друга смотрят и понимают, что многие не платят, и тоже перестают платить», — считает Павел Медведев.

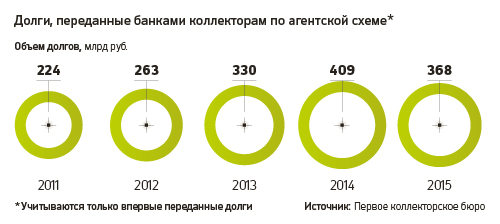

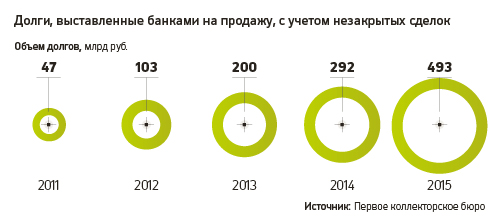

Банки пытаются собирать долги через собственные службы взыскания, передают их коллекторским агентствам, работающим за процент от взысканной суммы. Самые безнадежные долги продают по договорам цессии с большим дисконтом — больше 90%. По данным Первого кредитного бюро, за последние два года объемы выставленных на продажу долгов выросли почти в 2,5 раза — с 200 млрд руб. в 2013 году до 493 млрд руб. в 2015-м. Качество плохих долгов при этом упало до минимума с 2009 года: дисконт по ним в среднем составил 99%, свидетельствуют данные компании «Секвойя кредит консолидейшн». Еще 368 млрд руб. долгов в 2015 году было передано коллекторам по агентской схеме (за процент).

«Белые» коллекторы

Работа коллекторов, собирающих долги перед банками, управляющими компаниями в сфере ЖКХ или перед сотовыми операторами, в России сейчас почти не регулируется. Они не обязаны получать лицензию на работу, не существует единого реестра коллекторов и полноценного надзорного органа. Единственный закон, который как-то описывает их работу, — «О потребительском кредите», вступивший в силу летом 2014 года. Согласно ему банки могут уступать свои права требования по долгу третьим лицам и передавать им же персональную информацию должников. Закон позволяет взыскателям долга встречаться с заемщиком лично, вести телефонные переговоры в будние дни, за исключением времени с 22:00 до 8:00. Контролировать выполнение всех статей закона, за исключением статьи о взыскании долга, должен Банк России. Кто именно обязан контролировать работу коллекторов, в законе не сказано. Контроль за коллекторами фактически ложится на плечи МВД.

В России есть саморегулируемая организация — Национальная ассоциация профессиональных коллекторских агентств (НАПКА), объединяющая крупнейших игроков — около 30 компаний. По оценкам члена совета НАПКА Сергея Шпетера, больше 90% российского коллекторского рынка — это банковские долги: в основном банки дорожат репутацией и работают с членами ассоциации, утверждает он.

По оценке президента коллекторского агентства «Секвойя Кредит Консолидейшн» Елены Докучаевой, на членов НАПКА приходится больше 95% продаваемой банковской задолженности, и это более или менее цивилизованная часть коллекторского рынка (интервью с Докучаевой читайте здесь). На работу с этими долгами они готовы потратить больше времени, чем кредитор, и в некоторых случаях пойти на большие уступки, говорит Докучаева: например, растянуть возврат долга на несколько лет, отказаться от требования выплаты процентов и т.д.

Но и методы «цивилизованных» коллекторов не всегда безупречны. Как рассказал РБК бывший следователь военных следственных органов СК РФ и нынешний гендиректор Первого межрегионального правового центра Юрий Юнаков, в крупное агентство, входящее в НАПКА, на должность коллектора его взяли сразу. «У компании ушло меньше дня на раздумья, — вспоминает он. — Приоритет отдавался бывшим сотрудникам правоохранительных органов. У нас работали бывшие сотрудники ФСБ, ФСО, полиции. Гражданских было очень мало. Никаких тренингов и психологов в самом начале не было. Я даже думал: а где, собственно, обучение?»

Большую часть заработка коллектора дает премия от взысканного. «Поэтому основная идея была — «Кто во что горазд». Главное — результат, — вспоминает Юнаков. — При этом надо было, чтобы у компании не было проблем: взыскивай, но не перегибай. Но при этом взыщи». По словам Юнакова, в списке «стандартных возражений» на отказ платить было предложение женщине стать суррогатной матерью, мужчине — продать почку, чтобы вернуть долг. В документе под названием «Методика работы с просроченной задолженностью», который предоставил Юнаков РБК, авторы предлагают использовать, например, такие смс: «Вы хотите, чтобы мы ваш долг продали третьим лицам? Поверьте мне, меры взыскания там совсем иные. Мы ответственность за совершенные ими действия нести не будем. Не звоните потом и не жалуйтесь».

Как рассказал РБК бывший гендиректор иностранного коллекторского агентства, ушедшего с российского рынка, «белые» агентства могут работать по-разному. «В отделе взыскания лежит 10 мобильных телефонов с сим-картами, которые оформлены на неизвестно кого, ну «левые», короче говоря, телефоны. Когда сотрудники общаются со своих стационарных телефонов, где ведется запись, там они держат себя в рамках. Но у них есть еще гора «левых» телефонов, с которых они звонят должникам, и там любые угрозы идут в ход. Поэтому те моменты, где их можно проконтролировать, они прикрываются, а там, где нет, они идут во все тяжкие».

В феврале «РИА Новости» сообщило об угрозах сотрудника «Сентинел Кредит Менеджмент», дочернего агентства Альфа-банка, который намекал на повторение ульяновской истории. НАПКА провела проверку и пригрозила «Сентинел» исключением из ассоциации, если нарушения не будут устранены. «Нами было принято решение о его (угрожавшего сотрудника. — РБК) немедленном увольнении», — говорится в комментарии «Сентинел», поступившем в РБК.

93 тыс. руб. — средний размер кредита наличными, выданного банками в 2015 году.

Источник: данные Национального бюро кредитных историй и Объединенного кредитного бюро

Как правило, дальше угроз «цивилизованные» коллекторы не идут. Но кроме агентств, входящих в НАПКА, на рынке работает, по разным оценкам, от 800 до 1 тыс. агентств. «Два бывших полицейских — уже коллекторское агентство, стартап», — иронизирует бывший гендиректор коллекторского агентства. «Это непонятные мне мелкие региональные игроки», — говорит Дмитрий Теплицкий, гендиректор «АктивБизнесКоллекшн», коллекторского агентства Сбербанка.

Для эксперимента РБК изучил список коллекторских агентств Волгоградской области на сайте «Коллекторы.ру». Из 14 агентств у 12 не было сайтов, а телефон отсутствовал или не отвечал. «Если мы проанализируем последние громкие случаи с нарушениями коллекторов, то увидим, что чаще всего они крутятся в секторе мелких МФО», — предполагает Докучаева.

Действительно, инцидент в Ульяновске связан с долгом перед МФО. В сентябре 2014 года в Перми сотрудник МФО «Дам Деньги» с сообщником избил должника Артема Черныха и его друга Никиту Пальянова. Пальянов от полученной черепно-мозговой травмы скончался. В феврале в Новосибирске коллекторы разместили в интернете объявление о смерти годовалой дочери мужчины, задолжавшего МФО до 15 тыс. руб. «Я категорически против работы с МФО, пока этот рынок не будет достаточно урегулирован. Работать с ним — это значит навлекать на себя беду и негатив», — говорит Теплицкий.

«Серые» и «черные»

Сейчас в России действует около 7600 легальных, то есть внесенных в реестр Банка России, микрофинансовых организаций. Банк России контролирует их работу с конца 2013 года. По закону № 353-ФЗ «О потребительском кредите (займе)» МФО должны сообщать клиенту полную стоимость займа и ограничивать размер неустойки. Главный инструмент контроля ЦБ — дистанционные проверки. Выездные инспекционные проверки проводятся в крайнем случае, когда «в рамках дистанционного надзора исчерпаны возможные способы оценки деятельности поднадзорных субъектов», говорится в комментарии Центробанка.

В 2015 году по результатам проверок Банк России исключил из реестра около 900 микрофинансовых организаций. «Если МФО исключена из реестра, но продолжает вести деятельность кредитора, ЦБ никак это не мониторит и сделать с этим ничего по определению не может, — говорит Расим Исмаилов, глава комитета по безопасности саморегулируемой организации «Микрофинансирование и развитие» (МиР). — Дальше этими жалобами занимаются прокуратура и полиция». По оценке того же ЦБ, в России работает около 4 тыс. «серых» МФО.

За последние два года МиР передала в прокуратуру 120 жалоб на МФО, работающие с нарушениями. «Эти организации небольшие, скорее это очень мелкая розница, — поясняет Исмаилов. — Мы не знаем, как они выдают и собирают долги». Как с нарушителями работает прокуратура, Исмаилову неизвестно: «Эти 120 организаций исчезли из поля зрения, но, что с ними произошло, мы не знаем. Могли ли они просто сменить офис? Теоретически да». При этом МиР изучает ситуацию только там, где присутствуют ее представители, — в 49 городах страны. О том, что происходит в остальной России, можно судить только по отдельным жалобам граждан.

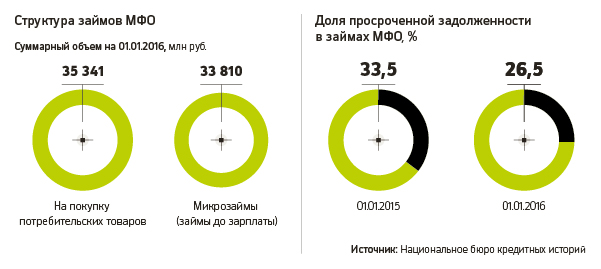

Объемы кредитов МФО пока незначительны по сравнению с банковскими: по данным НБКИ, около 70 млрд руб., но в кризис кредитование перетекает из банков в «займы до зарплаты». Если объем банковского кредитования в деньгах в 2015 году упал на 46% (данные Объединенного кредитного бюро), то объем кредитов, выданных населению МФО в четвертом квартале 2015 года, вырос на 16,7%, свидетельствуют данные НБКИ.

Участникам МиР рекомендовано работать с агентствами из НАПКА, но в МиР состоит всего 350 организаций — менее 5% рынка. РБК отправил запросы в восемь МФО, входящих в рейтинг надежности микрофинансовых организаций по версии РА «Эксперт». Шесть из опрошенных МФО ответили, что взыскивают долги сами, одна — что работает с двумя коллекторскими агентствами (не уточнив названий), и лишь одна сообщила, что работает с коллекторами из НАПКА. «У нас был опыт работы с крупными коллекторскими агентствами в течение нескольких лет. Мы отказались за неэффективностью, — пояснил РБК Александр Герасев, гендиректор микрофинансового сервиса «еКапуста». — Коллекторы предпочитают работать с простыми долгами, эффективность их работы по портфелям старше 90 дней — не больше 1% возвратов».

Долги МФО не особенно интересны и самим крупным коллекторам. «У МФО тяжелые долги, бегать за ними — сомнительное счастье», — говорит Антон Дмитраков, гендиректор коллекторского агентства EOS. У огромной доли небанковских кредиторов выбор невелик: взыскивать долги самостоятельно или обращаться к таким же небольшим коллекторским компаниям. «Скорее всего, мелкие МФО в регионах работают с такими же коллекторами: «черные» с «черными», — говорит Исмаилов.

Агентство «Кавказ»

Легендарные антигерои большинства интернет-форумов, на которых общаются должники, — коллекторские агентства «Кавказ» и «Дагестан». Так часто подписаны угрожающие СМС, скриншотами которых делятся участники форумов. «В случае неоплаты вас и ваших близких подкараулят и проломят голову трубой», — это сообщение показала нам Мария Крылова (фамилия изменена), брат которой задолжал МФО «Деньга».

В «Деньге» РБК заявили, что не работают ни с «Кавказом», ни с «Дагестаном». «Скорее всего, никакого коллекторского агентства «Кавказ» не существует, это просто эксплуатация национальных предрассудков в отделе взыскания самой МФО», — предполагает основатель правозащитной организации «Россия без долгов» Денис Калугин. В «СПАРК-Интерфаксе» есть два коллекторских агентства «Кавказ»: одно зарегистрировано в Ростове-на-Дону, второе — в Грозном. Указанные телефоны компаний не отвечают.

По данным «России без долгов», на угрозы заемщику и его родственникам жалуются 26% обратившихся за помощью к этой организации. 6% жалуются на «избыточное телефонное давление», 3% — на порчу имущества: разрисовывание стен, дверей, залитый в замки клей, 1% — на звонки коллектором при наличии решения суда о выплате долга (в этом случае с должником работают уже судебные приставы). Большая часть жалоб — 64% — от людей, которые говорят, что в долг не брали, но подвергаются давлению со стороны коллекторов.

В пресс-службе МВД РБК рассказали, что больше всего жалоб связано с размещением в подъездах домов должников информации, порочащей их честь и достоинство, незаконным проникновением в жилище и самоуправным изъятием имущества. Например, в Башкирии коллекторы изъяли у пенсионерки корову в счет погашения кредита ее сына, хотя она даже не была поручителем по договору, говорится в комментарии Генпрокуратуры РБК. По этому факту было возбуждено уголовное дело, но часто в полиции по жалобам на коллекторов дела возбуждать не торопятся.

«У нас было два показательных и почти идентичных факта, — рассказывает Василий Зима, старший помощник прокурора Ульяновской области. — В одном случае заемщиком был бывший муж потерпевшей, с которым она развелась и не проживала вместе. Во втором — сын, который тоже с матерью не проживал. Коллекторы пришли к женщинам и начали требовать баснословные суммы: с одной женщины 19 тыс. руб., а с другой 17 тыс., хотя оба займа были на 3 тыс. руб. Они правомерно отказались выплачивать долг, после чего коллекторы подожгли обеим женщинам двери. По обоим фактам сотрудники МВД отказали в возбуждении уголовных дел». После январской истории ульяновская прокуратура заставила МВД возбудить дела по этим жалобам.

Всего в Ульяновской области прокуратура отменила 180 постановлений об отказе в возбуждении уголовных дел, связанных с коллекторами, по действиям коллекторов возбуждено 17 новых уголовных дел. Скорее всего, заявителям отказывают из-за того, что полиции сложно найти преступника, предполагает Зима: коллекторы не называют должникам свои данные, а угрожающие СМС, как правило, отправлены с номеров, зарегистрированных в других регионах на подставных лиц. «Чтобы не заниматься этой работой, сотрудники МВД предпочитают не заводить уголовных дел, и в таких обстоятельствах виновные уходят от ответственности», — говорит Зима.

По данным Генпрокуратуры, с 2013-го по первое полугодие 2015 года число жалоб на коллекторов и в небольшой степени на судебных приставов превысило 22 тыс., но 19,5 тыс. сообщений не «нашли своего подтверждения»: заявители не знали, что их долг может быть передан третьим лицам, и возмущались, что к ним приходят коллекторы. Уголовные дела были возбуждены только по 250 случаям, к уголовной ответственности привлечены свыше 130 лиц. По данным МВД, большая часть преступлений проходит по статьям «Вымогательство» и «Самоуправство».

Даже обращение в прокуратуру не гарантирует наказания коллекторов, нарушивших закон. По заявлениям тех, кто получал угрозы от коллекторского агентства «Кавказ» и обратился в СРО МиР, никаких дел пока не заведено, утверждает Расим Исмаилов. Чтобы защититься от коллекторов, заемщики ищут противовес — например, начинают оплачивать услуги «антиколлекторов». Такие услуги оказывает бывший коллектор Юнаков: теперь его Первый межрегиональный правовой центр защищает от взыскателей долгов семьи бывших полицейских, их знакомых и родственников (чтобы стать их клиентом, нужна рекомендация от действующих или бывших сотрудников МВД).

«Мы помимо представления интересов клиента в суде выезжаем к нему на дом и ведем переговоры с коллекторами», — говорит он.

Ненужный закон

Законопроект Матвиенко и Нарышкина, скорее всего, будет принят, говорил собеседник РБК в Госдуме в феврале: «Нарышкин не рядовой депутат, он не ставит подпись под законопроектами, которые не будут приняты». Законопроект уже одобрен правительством и будет рассмотрен в Госдуме.

В проекте закона предлагается установить для коллекторских агентств минимальный размер чистых активов в 10 млн руб., внести все организации в реестр, который будет вести «уполномоченный правительством орган» (какой — пока не ясно), запретить коллекторам личные встречи с должником чаще одного раза в неделю, а звонки — чаще двух раз в неделю. Кроме этого предлагается запретить передавать данные должника коллекторам без его согласия и разрешить должникам отказаться от общения со взыскателями.

Работать коллекторами не смогут граждане, имеющие судимость за преступления в сфере экономики и государственной власти, и руководители с испорченной деловой репутацией. Авторы закона предлагают запретить коллекторам применять к должнику физическую силу, угрожать ему причинением вреда здоровью или убийством, оказывать психологическое давление, оскорблять, унижать, вводить в заблуждение и т.д. За нарушения требований коллекторам грозит штраф до 500 тыс. руб.

«Два звонка в неделю — это серьезное ограничение для взыскания, — считает Докучаева. — К тому же в законе четко не определено понятие звонка. Если человек просто отказался разговаривать — это звонок или нет? Если звонком считать полноценные переговоры, то такого звонка достаточно, если любой контакт — то нет. Вызывает опасение и возможность должника отказаться от общения с кредитором и его представителем и отказаться безальтернативно». В результате введения подобных ограничений «белым» коллекторам и кредиторам будет сложнее работать, что скажется и на финансовой ситуации многих банков, опасается Докучаева.

В последний год взыскивать задолженность и так стало в три-четыре раза сложнее, жалуется Дмитрий Мохначев, гендиректор Столичного коллекторского агентства. Из-за нового закона агентствам, работающим более или менее цивилизованно, будет сложнее окупить затраты, и взыскание еще больше уйдет в тень, предполагает Денис Калугин.

«Закон никуда не годится и в целом не нужен, — еще более категоричен финансовый омбудсмен Павел Медведев. — Ни в каком законе о коллекторах не нужно запрещать раскрашивать подъезды, заливать клей в замки и угрожать людям, потому что это уже запрещено Уголовным кодексом. Проблема сейчас в том, что полиция не выполняет свою работу. Давайте, может, лучше еще один закон о полиции напишем?» Ситуация осложняется еще и тем, что часть работников коллекторских агентств — бывшие сотрудники правоохранительных органов, и при обращениях граждан в полицию возникает конфликт интересов, добавляет Калугин.

«Коллекторы вообще не нужны, — в свою очередь утверждает «общественный примиритель на финансовом рынке» Андрей Власс. — В законах нет даже такого понятия, как «внесудебное взыскание», которым занимаются коллекторы. Есть взыскание «досудебное», когда кредитор должен направить должнику официальное письмо с копиями официальных документов и уведомить, что идет в суд. Есть судебное взыскание, служба приставов — в принципе этого достаточно, а коллекторы — это попытка вернуть долг «по понятиям».

Но по сути МФО невыгодно идти в суд с заявлением о взыскании долга, отмечает заместитель председателя московской коллегии адвокатов «Арбат» Игорь Зиневич: как правило, договор займа с МФО содержит в себе условие о выплате неустойки в случае просрочки возврата займа. При этом неустойка может начисляться за каждый день просрочки, и ее итоговая сумма будет превышать сумму займа в десятки раз. «Действующее законодательство предусматривает право суда уменьшить такие несоразмерные суммы неустоек по отношению к сумме первоначального займа, — говорит Зиневич. — Поэтому для МФО выгоднее передать или продать долг коллекторам — со всеми начисленными процентами и неустойками».

По словам Дмитракова из EOS, банки также могут приписать любые проценты, но суд обычно оставляет их в размере ставки рефинансирования и значительно срезает пени и штрафы.

Пока участники рынка критикуют новый законопроект, заемщики понимают его по-своему. «Нам некоторые должники говорят: я платить не буду, вас вообще скоро всех запретят», — рассказывает Теплицкий из «АктивБизнесКоллекшн».

При участии Марии Жолобовой

Опубликовано в журнале РБК №4 за 2016 год