Бернанке смягчил ужесточение

Глава ФРС Бен Бернанке в среду постарался смягчить свою позицию по сворачиванию стимулирующих мер в США, напугавшую инвесторов. Центробанк намерен сохранить поддержку экономики в обозримом будущем, заявил он. Большинство его коллег также считают, что, прежде чем сокращать масштабы скупки облигаций, необходимо дождаться более полных данных о состоянии американской экономики.

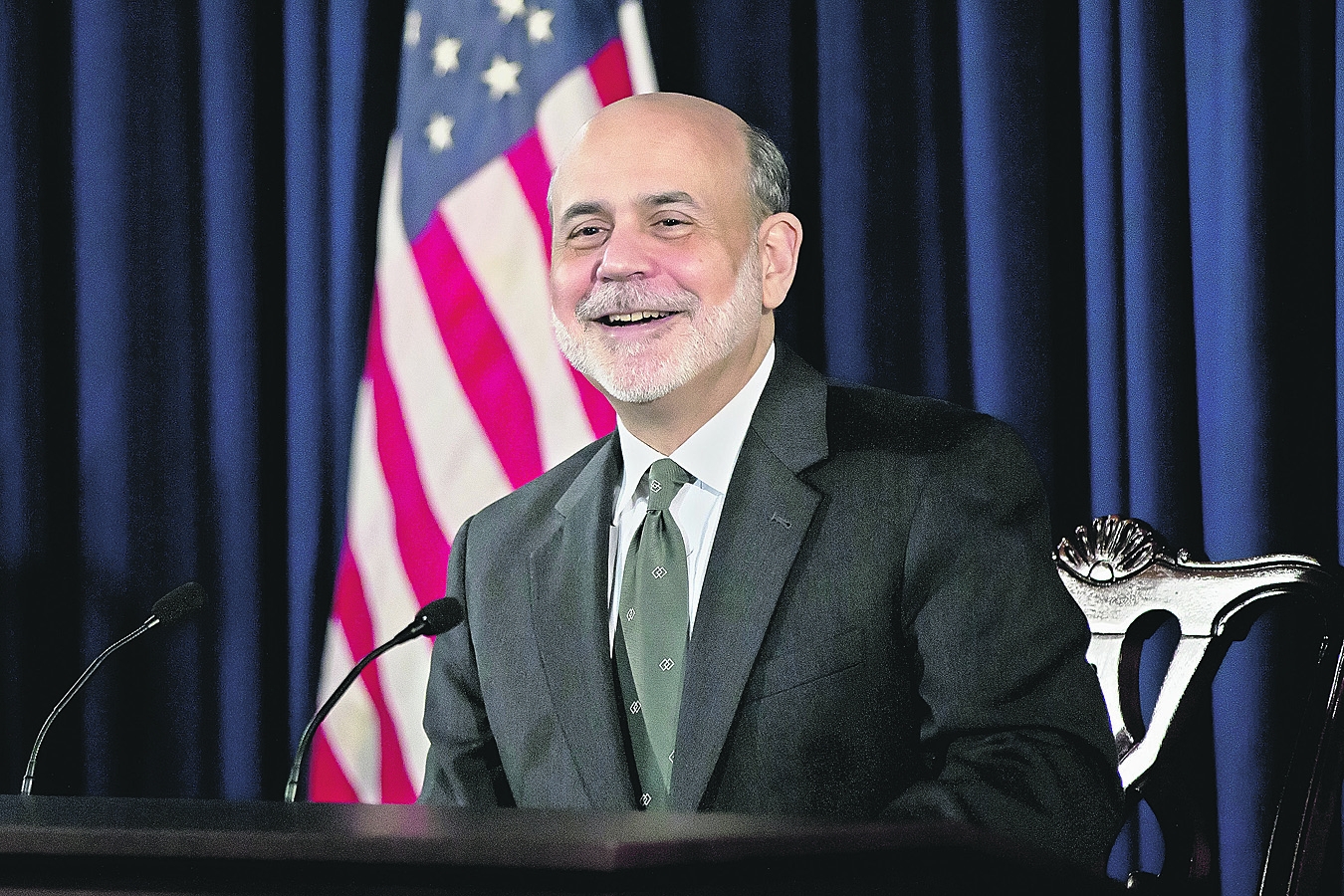

«Стимулирующая монетарная политика — то, что требуется американской экономике в обозримом будущем», — отметил Бен Бернанке, выступая в Кембридже. Это резко контрастирует с июньским заявлением о том, что центробанк начнет сокращать скупку облигаций с текущих 85 млрд долл. в месяц до конца года, а к середине следующего завершит эту программу. «После ряда достаточно агрессивных комментариев последнего времени это, пожалуй, было возвращение традиционно умеренного Бернанке», — считает стратег Standard Bank Стив Барроу.

С 22 мая, когда глава ФРС впервые упомянул публично о возможности скорого сворачивания стимулирующих мер, акции по всему миру подешевели на 3 трлн долл. Однако перемена настроения Бена Бернанке привела к тому, что американская валюта в среду подешевела по отношению к европейской на 1,5%, до отметки в 1,2983 долл. за евро, и продолжила эту динамику в четверг. Акции по всему миру отреагировали на смену настроения Бена Бернанке бурным ростом: индекс MSCI World прибавил в четверг 1%, а MSCI Emerging Markets — 2,5%, максимально с середины сентября прошлого года. Индекс S&P 500 на утренних торгах в четверг прибавил 1,1%, обновив предыдущий исторический максимум (по итогам сессии) в 1669,16 пункта, достигнутый 21 мая, за день до выступления Бернанке.

Бен Бернанке выступил через три часа после того, как была опубликована стенограмма июньского заседания ФРС. Она также показала, что прекращение количественного смягчения — вопрос еще не решенный. За скорое снижение закупок облигаций высказалось «несколько» членов Комитета по операциям на открытых рынках (FOMC), в то время как «многие» хотели бы прежде увидеть улучшение ситуации на рынке труда США. «Несколько» на жаргоне ФРС означает трех-четырех из 12 участников FOMC, наделенных в этом году правом голоса, в то время как «многие» скорее всего указывает на остальных, отмечает The Financial Times.

Многие эксперты отметили, что стенограмма заседания ФРС не учитывает вышедшую неделю назад статистику по рынку труда — в июне американская экономика прибавила 195 тыс. рабочих. Однако Бен Бернанке в среду подчеркнул, что относится к статистике в сфере занятости с осторожностью. Текущий официальный уровень безработицы в 7,6%, возможно, «приукрашивает здоровье рынка труда», отметил глава ФРС.

Бен Бернанке также подчеркнул, что прекращение скупки гособлигаций не приведет к тому, что ФРС тут же начнет распродавать аккумулированные за годы борьбы с кризисом активы. А повышения ставки рефинансирования с текущих 0—0,25% в ближайшие пару лет не предвидится вовсе. Ранее представители центробанка заявляли, что рассматривать этот вопрос они начнут не раньше, чем безработица опустится до 6,5%. «Вполне возможно, что пройдет еще какое-то время после того, как показатель опустится до 6,5%, прежде чем ставки вырастут до какого-либо значительного уровня», — подчеркнул глава ФРС. Большинство аналитиков не ждут повышения процентной ставки раньше середины 2015 года, хотя фьючерсы на нее указывают на 54-процентную вероятность того, что этот инструмент может быть повышен до 0,5% или даже выше уже к декабрю 2014 года.

В целом эксперты пришли к выводу, что ФРС старается показать, что она будет скорее медлить, чем спешить, со сворачиванием стимулирующих мер. «В свете этой информации мы полагаем, что вероятность сокращения масштабов скупки облигаций в этом году равна 40%», — отметил экономист IHS Global Insight по США Пол Эдельстайн. Шансы того, что это произойдет все-таки в следующем году, он оценил в 60%. Главный экономист BNP Paribas в США Джулия Коронадо, в прошлом работавшая в ФРС, полагает, что центробанк начнет сворачивать скупку госдолга в декабре этого года и полностью завершит ее к сентябрю 2014 года.