Лучше, чем Facebook

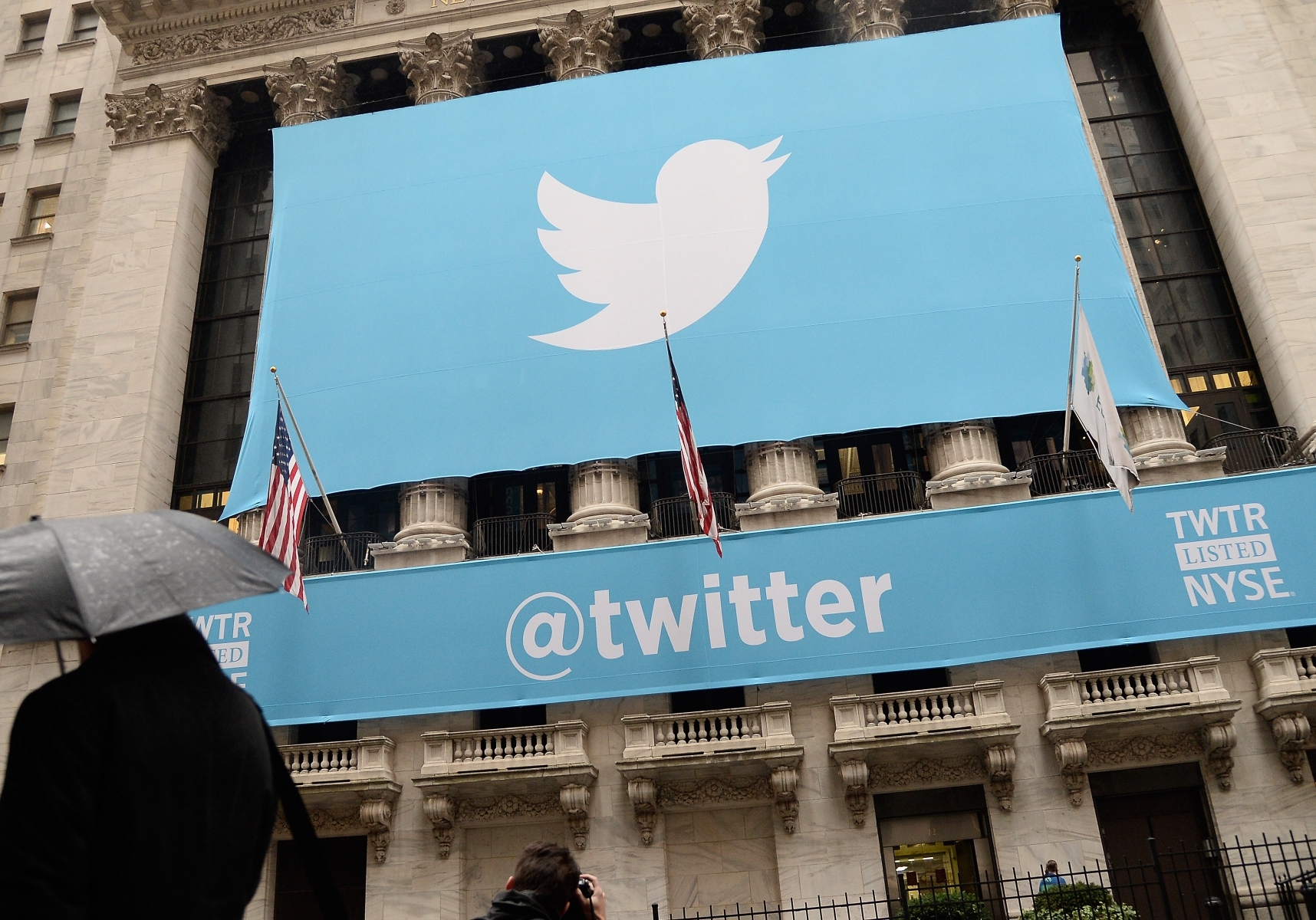

Сервис микроблогов Twitter крайне успешно дебютировал на бирже. Сразу после начала торгов его бумаги подорожали на 73,5% — с цены размещения 26 долл. до 45,1 долл. за акцию. Компания ни разу за семь лет не получала прибыль, при этом она принадлежит к одному из самых нестабильных секторов — технологическому. Однако инвесторы, видя рост фондового рынка и хорошие результаты Facebook, верят, что и Twitter добьется успеха.

«Сегодня будет красивая и электронная ночь в Манхэттене», — написал в Twitter в четверг сооснователь и председатель совета директоров компании Джек Дорси. «Сумасшедшая неделя. Снова», — был лаконичен другой из основателей, Эван Уильямс. В среду сервис микроблогов оценил свои акции по 26 долл. за штуку. IPO было переподписано в 30-й раз. При цене 45,1 долл. за акцию на открытии торгов четверга капитализация компании составила почти 24 млрд долл. При этом в первый час торгов бумаги компании дорожали до 50,09 долл.

В случае если банки — организаторы IPO реализуют свои опционы до размещения, общая стоимость IPO Twitter вырастет с 1,8 млрд до 2,1 млрд долл. Это станет вторым по объему размещением в интернет-отрасли после прошлогоднего листинга Facebook. Вырученные деньги компания направит на расширение бизнеса за рубежом, а также на приобретение активов и операционные расходы. Кроме того, Twitter рассчитывает вернуть 1 млрд долл., который она взяла в кредит у Bank of America Merrill Lynch и Deutsche Bank на организацию IPO.

Перед запланированным выходом на биржу Twitter сообщила о росте убытков в январе—сентябре почти вдвое, до 133,8 млн долл. При этом аналитики, опрошенные Bloomberg, считают, что компания выйдет в прибыль не раньше 2015 года. По прогнозам экспертов, выручка компании в 2014 году составит 1,14 млрд долл. «Однажды Twitter станет прибыльной компанией. Но непонятно, почему сейчас кто-то за это должен так много платить», — цитирует The New York Times аналитика Kellogg School of Management Анупа Сривастава. «Люди закладываются на выручку, которую компания получит в 2015—2016 годах. Риск состоит в том, что Twitter может обмануть их ожидания, и тогда цена пойдет вниз», — отметил партнер McGladrey Ларри Левин.

Впрочем, другие эксперты считают цену предложения в 26 долл. за бумагу адекватной — столько стоили бумаги компании на вторичном рынке. Изначально компания рассчитывала разместить бумаги по 17—20 долл., затем в понедельник она озвучила новый коридор в 23—25 долл., прежде чем остановиться в среду на отметке 26 долл. Таким образом, соцсеть выбрала золотую середину — банки-андеррайтеры рекомендовали выставить цену в 28 долл. за бумагу. «Я рад, что они не завысили цену, хотя многие предполагали, что это случится. Это их выгодно отличает от Facebook», — отметил аналитик Suntrust Robinson Humphries Роберт Пек.

Вообще Twitter приложила максимум усилий, чтобы дистанцировать себя от провального размещения Facebook. Компания до последнего не раскрывала о себе финансовую информацию, чтобы избежать шумихи в прессе. Так, соцсеть смогла спокойно договариваться с фондами, раскрывая им информацию только под соглашение о неразглашении данных. Именно институциональные инвесторы приобрели три четверти акций, пишет The Wall Street Journal. Кроме того, чтобы избежать технических проблем, омрачивших прошлогоднее IPO Facebook на NASDAQ, Twitter выбрала в качестве площадки для листинга NYSE.

Однако в итоге именно Facebook сослужила хорошую службу Twitter. «Главным индикатором для инвесторов все равно служит сеть Facebook, которая сейчас стоит больше, чем при размещении, и по которой рекомендации большинства аналитиков сейчас — «покупать», — сказал РБК daily инвестиционный директор фонда iTech Capital Николай Давыдов.

Проект о людях, создающих позитивные долгосрочные изменения в бизнесе и обществе