Что будет с индексом Мосбиржи в 2025 году: прогноз аналитиков «Атон»

Аналитики инвесткомпании «Атон» ожидают, что к концу 2025 года индекс Мосбиржи будет находиться в диапазоне 3300–3500 пунктов. Об этом говорится в стратегии брокера на следующий год под названием «На пороге больших перемен» (есть в распоряжении «РБК Инвестиций»). С учетом текущего уровня бенчмарка (2586,74 пункта по итогам торговой сессии 2 декабря) это предполагает рост на 27,6–35,3%. Также эксперты проанализировали перспективы изменения ключевой ставки ЦБ, валютный рынок и дивидендные выплаты российских компаний в 2025 году.

Основная идея заключается в том, что российский рынок акций напоминает сжатую пружину, сдерживаемую двумя основными факторами: высокой ставкой и геополитической напряженностью. «Снижение геополитических рисков и запуск переговоров по Украине, конечно, является ключевым фактором, который может стать спусковым крючком для разжатия пружины российского фондового рынка. Прогнозировать, когда начнется этот процесс и начнется ли он, сложно, но он играет важную роль для рынка», — говорится в документе.

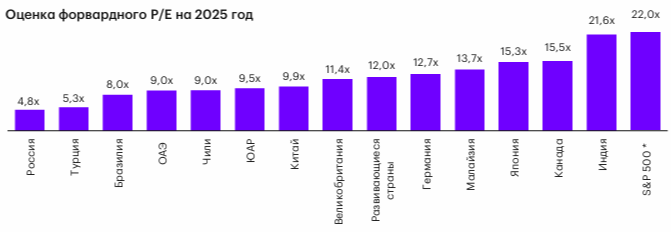

На основе прогнозов «Атона» по чистой прибыли российских публичных компаний на 2025 год, медианный мультипликатор P/E составляет около 4,8x, что является «одним из самых минимальных значений» за последние десять лет. Это значение напрямую зависит от процентных ставок в экономике. Ожидается, что переоценка мультипликатора начнется с изменением ожиданий инвесторов в сторону снижения ключевой ставки.

Из актуальной версии макропрогноза ЦБ следует, что в 2025 году регулятор ожидает среднегодовой уровень ключевой ставки в диапазоне 17–20% против текущего уровня 21%. Эксперты полагают, что возврат ключевой ставки к 17–18% приведет к восстановлению P/E в целом по рынку до 6,0–7,0x. При этом рынки большинства крупных стран, как развитых, так и развивающихся, оцениваются по более высоким мультипликаторам (8x-20x и выше).

На очередном заседании 25 октября Банк России повысил ставку на 200 б.п., до 21%. Это стало третьим повышением показателя в текущем году и побило исторический рекорд, зафиксированный весной 2022 года. Тогда регулятор экстренно повышал ключевую ставку до 20%, но уже в апреле того же года снизил ее до 17%.

В базовом сценарии аналитики инвесткомпании «Атон» закладывают снижение ставки до 17–18% к концу 2025 года, а в неблагоприятном — до 15–16%. Неблагоприятный предполагает, что, если темпы роста экономики будут заметно ниже прогноза правительства (2,5% год к году), власти могут пойти на стимулирующие меры как по линии бюджета (расходы будут увеличены, а пополнение ФНБ — отложено), так и монетарного характера.

Валютный рынок России в 2025 году

Как отметили эксперты, основным фактором курсообразования российского валютного рынка является динамика показателей внешней торговли. По их оценкам, профицит счета текущих операций в 2025 году составит около $60 млрд, что исключает дефицит валютной ликвидности. В то же время для валютного рынка периодически характерна избыточная волатильность из-за снизившейся ликвидности и прозрачности ценообразования.

«С учетом того что инфляция в России заметно превышает аналогичный показатель в США, ослабление курса на разницу в этих величинах в 2025 году видится основным сценарием», — резюмировали аналитики.

Дивиденды российских компаний в 2025 году

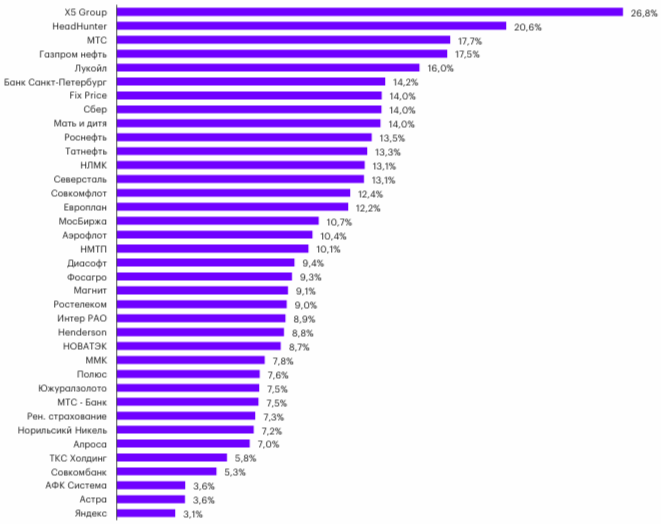

По оценкам «Атона», в ближайшие 12 месяцев крупные публичные компании заплатят более ₽4,5 трлн дивидендов. Более половины этой суммы (свыше ₽2,5 трлн) может прийтись на нефтегазовый сектор. На акции в свободном обращении может быть выплачено около ₽1 трлн дивидендов, что соответствует примерно десятидневному обороту на Мосбирже, полагают эксперты.

«В целом готовность российских компаний продолжать выплачивать хорошие дивиденды является важным фактором инвестиционной привлекательности российского рынка в глазах частных инвесторов», — считают аналитики.

Средняя дивдоходность российских акций исторически составляла около 10–12%. Однако сейчас на фоне снижения фондового рынка многие публичные компании предлагают дивидендную доходность выше средних исторических уровней, говорится в стратегии. Прежде всего это компании нефтегазового сектора — ЛУКОЙЛ, «Роснефть», «Татнефть» и «Газпром нефть».

В конце 2024 года ожидается выплата промежуточных дивидендов от ЛУКОЙЛа, «Роснефти» и ряда других эмитентов . Однако некоторые компании, например НЛМК, «Норникель», вероятно, не готовы выплачивать промежуточные дивиденды, резюмировали эксперты.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть юридическое лицо (компании, органы исполнительной власти или местного самоуправления). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее