Barclays назвал обвал акций США необходимым для восстановления облигаций

Снижение цен на облигации в мире может остановить только одно — устойчивый спад на рынке акций, из-за чего к инструментам с фиксированной доходностью вернется их былая привлекательность. Такую точку зрения выразили аналитики Barclays, их мнение приводит Bloomberg.

В Barclays считают, что не существует некоего волшебного уровня доходности по бондам, достижение которого автоматически привлечет достаточно покупателей и тем самым приведет к устойчивому и сильному росту цен на облигации.

«В краткосрочной перспективе мы можем представить себе один сценарий, при котором облигации существенно вырастут. Если рисковые активы резко упадут в ближайшие недели», — отметили аналитики.

Распродажа казначейских облигаций США в последнее время потрясла мировой долговой рынок. Инвесторы продают бонды из-за ожиданий более высоких процентных ставок более длительное время. На торгах в среду, 4 октября, доходности по гособлигациям США, стран еврозоны и даже Японии обновили многолетние максимумы.

В дальнейшем падение цен замедлилось. Однако трейдеры находятся в состоянии повышенной готовности на случай возобновления волатильности на рынке, в особенности если данные по занятости в несельскохозяйственном секторе США, которые будут опубликованы в пятницу, 6 октября, окажутся сильнее, чем ожидалось. Это станет еще одним признаком устойчивости американской экономики и, как следствие, потенциально более решительных мер со стороны ФРС.

В Barclays полагают, что ФРС не завершит программу количественного ужесточения (QT), в рамках которой регулятор выступает нетто-продавцом казначейских облигаций. Кроме того, влияние на рынок окажет и увеличение предложения на рынке облигаций в связи с ростом бюджетного дефицита в США.

Что касается спроса, то аналитики считают, что он будет слабым из-за снижения интереса к облигациям США со стороны других центробанков. Японские инвесторы, которые являются крупнейшим держателем американского госдолга, вероятнее всего, будут отдавать предпочтение локальным облигациям, доходности по которым станут расти при переходе Банка Японии к ужесточению текущей сверхмягкой денежно-кредитной политики.

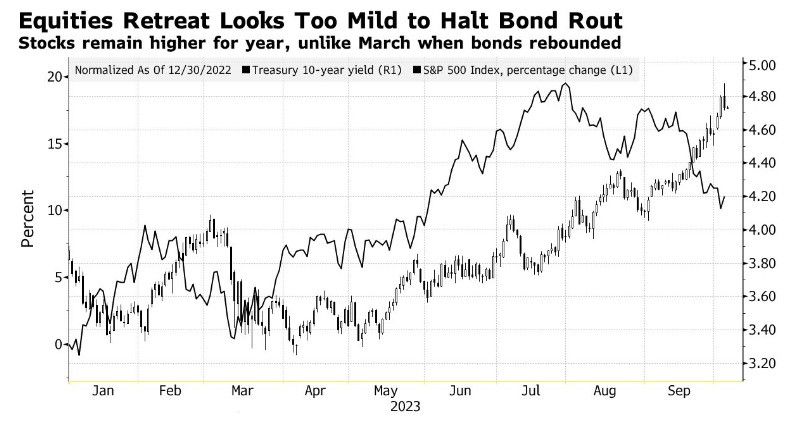

Все это в совокупности означает, что динамика рынка облигаций будет зависеть от акций, считают в Barclays. За последние три месяца индекс S&P 500 потерял около 5%, однако этого еще недостаточно, чтобы повысить привлекательность бондов. Аналитики указали, что распродажа в облигациях столь масштабна, что сейчас акции, пожалуй, оценены еще дороже, чем месяц назад.

«Мы считаем, что возможный путь к стабилизации облигаций лежит через дальнейшую переоценку и снижение стоимости рисковых активов», — заключили в Barclays.

Пока же облигации несут большие потери. По данным Bloomberg, со своего пика в марте 2020 года долгосрочные казначейские облигации (с погашением через десять и более лет) упали на 46%. Это лишь немногим уступает обвалу акций на 49% после краха доткомов в начале нулевых.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.