Волны Эллиота: что это и как применять их в трейдинге

Этот материал носит ознакомительный характер и не является рекомендацией применять волновую теорию и следовать описанным торговым сигналам.

В тексте вы узнаете:

Что такое волны Эллиота

Волны Эллиота — это разновидность графического метода технического анализа, основанная на выявлении повторяющихся волновых циклов движения биржевых цен.

Основоположник волновой теории для фондового рынка Ральф Эллиот исходил из того, что практически все явления природы имеют циклический и волновой (колебательный) характер. При этом в поведении фондового рынка проявляются не действия отдельных людей, а именно коллективные действия всех участников, которые описываются правилами поведения толпы. В результате Эллиот выделил классическую схему формирования волнового цикла из отдельных направленных движений котировок.

Согласно правилам технического анализа, цены на рынке движутся не хаотично, но имеют основные тенденции в направлении движения — тренды. Главная мысль в волновой теории Эллиота заключается в том, что и ценовой тренд состоит из характерных волновых циклов. В любом тренде можно наблюдать чередующиеся участки усиления и ослабления направленного движения — волны. Причем каждый волновой цикл имеет достаточно четкую структуру.

Волна в теории Эллиота — это отдельное направленное движение рынка. При этом Эллиот выделил два вида волн:

- Движущие, или импульсные (motive waves).

- Коррекционные, или корректирующие (corrective waves).

Импульсная (движущая) волна — это отдельное направленное движение рынка, которое определяет направление тренда.

Коррекционная (корректирующая) волна — это отдельное направленное движение рынка, противоположное направлению тренда.

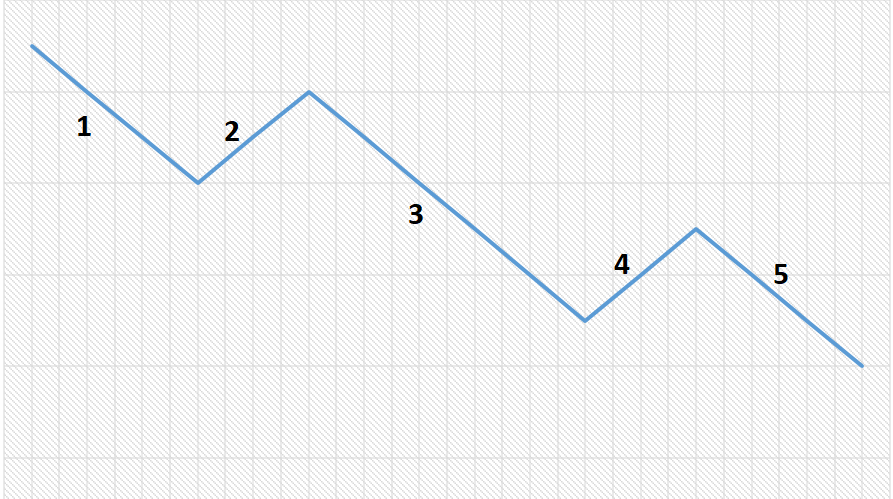

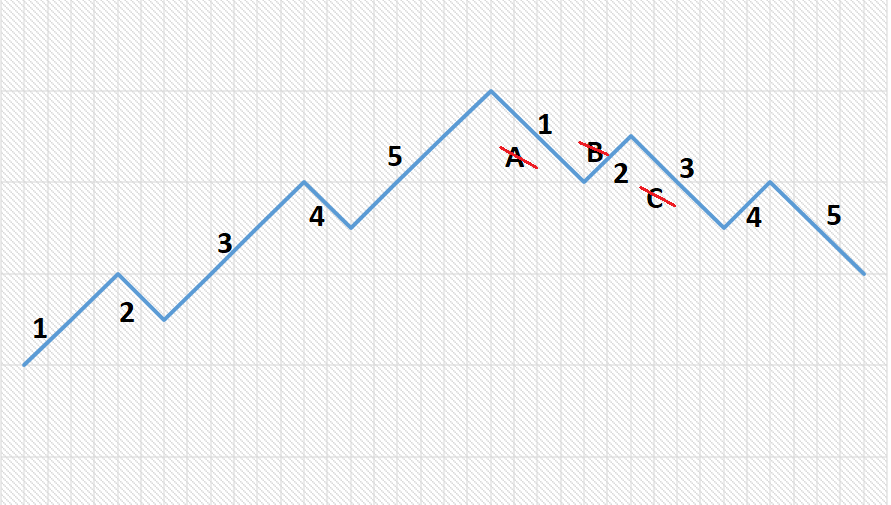

По Эллиоту, пять волн, три импульсные и две корректирующие, составляют импульсную фазу волнового цикла. Фаза может называться также фигурой, паттерном и опять-таки волной, что вносит некоторую путаницу в понимании. Направление импульсной фазы (фигуры) совпадает с направлением тренда. В составе импульсной фигуры нечетные волны — первая, третья и пятая — являются импульсными, а четные волны — вторая и четвертая — корректирующими.

Формирование импульсной фигуры означает подтверждение тренда. Таким образом, с применением волн Эллиота наличие нового тренда можно определить лишь с достаточным запозданием, когда тренд уже пройдет три волны по направлению тренда и две корректирующие волны.

Эллиот объяснял механизм возникновения пяти волн приблизительно так:

- первая волна (импульсная). На рынке происходит событие или заметную роль начинает играть фактор, значение которому придает еще незначительная доля участников. Но их действий достаточно, чтобы создать первое направленное движение;

- вторая волна (корректирующая). Влияние участников, вызвавших первую волну, временно ослабевает, и наблюдается временный откат в цене;

- третья волна (импульсная). Значение события или роль фактора становится определяющим для большинства участников рынка. Цены показывают значительное движение, становящееся центральным моментом тренда;

- четвертая волна (корректирующая). На рынке временно преобладают участники, скептически относящиеся к продолжению влияния значимого фактора, появляется значительное число участников, стремящихся зафиксировать прибыль;

- пятая волна (импульсная). Влияние скептиков снижается, и опять преобладают настроения сторонников тренда.

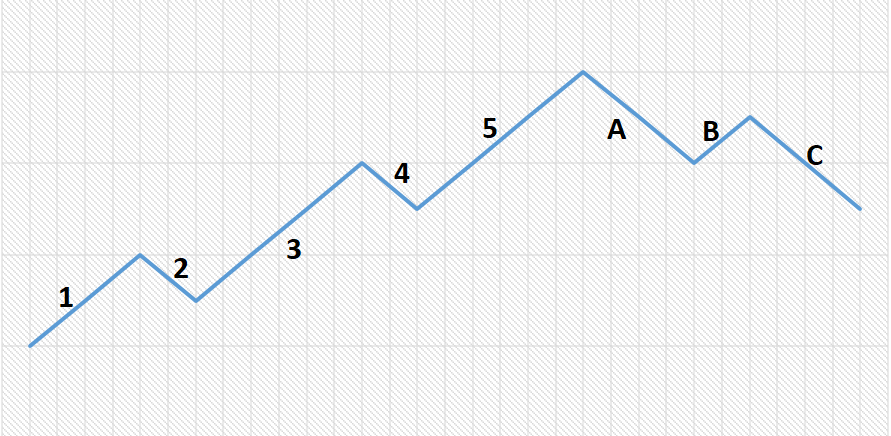

После пятой волны импульсная фаза сменяется либо противоположным трендом, либо корректирующей фазой. Корректирующая фаза состоит из трех волн. Они, как правило, обозначаются буквенно — A, B, C. При этом волны A и C считаются импульсными, а волна B — корректирующей, поскольку их направление соотносится с направлением корректирующей фазы.

Вместе импульсная и корректирующая фазы образуют волновой цикл тренда. Импульсная фаза может также называться импульсной волной, а корректирующая фаза — корректирующей волной. В таком случае те восемь волн, из которых они состоят, называются субволнами: пять субволн образуют импульсную волну, а три субволны — корректирующую волну.

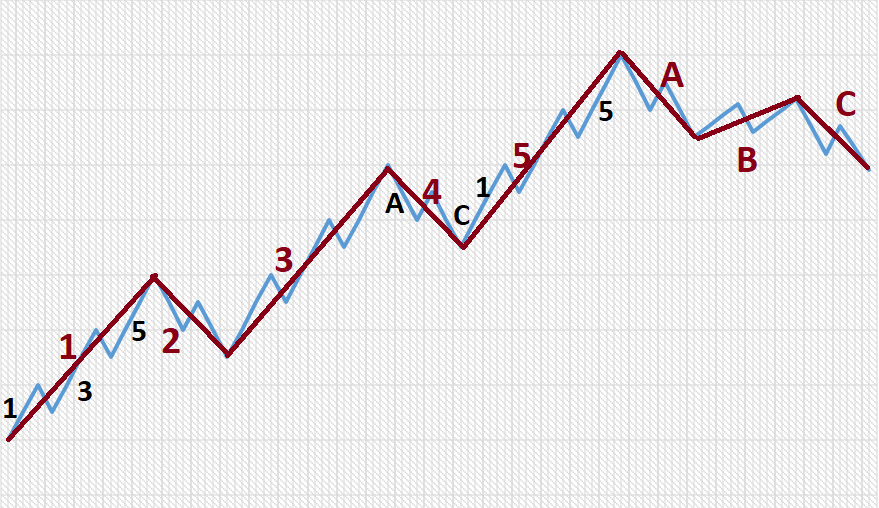

При этом импульсная и корректирующая фазы волнового цикла могут быть, например, соответственно, первой и второй либо третьей и четвертой волнами более масштабной импульсной волны и волнового цикла.

То есть волны Эллиота, по сути, имеют фрактальный характер — могут, как матрешки, входить внутрь более масштабных волн и, наоборот, состоять из менее крупных волн. И так практически до бесконечности в любую сторону масштабирования.

Применять волновую теорию Эллиота при торговле можно двумя основными способами:

- Консервативный способ.

- Индикаторный способ.

Консервативный способ предполагает определение волновых фигур на графике. Точное определение волновых фигур позволит показать точки покупки и продажи биржевого актива. Определить волновые фигуры (фазы) можно с помощью нескольких базовых правил.

Индикаторный способ предполагает использование специально рассчитанных индикаторов. Индикаторы строятся с использованием тех же базовых правил и на основе ценовых значений. Применение индикаторов снижает субъективность в восприятии ценовых графических фигур и избавляет от ошибок человеческого фактора.

Как это работает

Импульсная фаза. Правила формирования

Основой любого тренда является именно импульсная фаза тренда. Эллиот вывел несколько правил формирования импульсного волнового паттерна (фигуры, фазы).

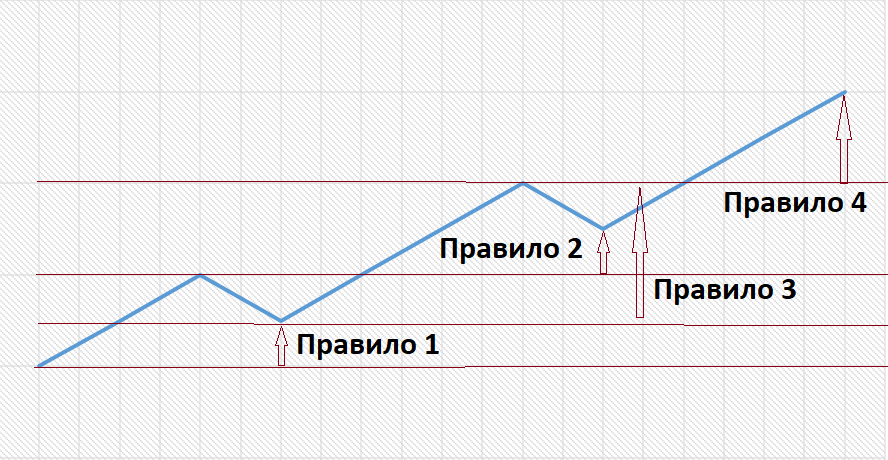

- Вторая (корректирующая) волна не должна возвращаться за начало первой волны. Например, при восходящем тренде вторая волна не должна опуститься ниже уровня начала первой волны. То есть если обратная волна оказалась длиннее первоначальной, то это значит, что первая волна не была импульсной волной тренда.

- Четвертая волна (корректирующая) не должна вернуться за точку окончания первой волны. Например, при восходящем тренде четвертая волна не опустится ниже уровня окончания первой волны. Если это произошло, то это значит, что первая, вторая и третья волны таковыми не являются, а могут быть лишь частями первой, просто более крупной волны.

- Третья волна не должна быть самой короткой. Иначе велика вероятность, что не выполнится второе правило.

- Пятая волна должна заходить дальше окончания третьей волны. Например, при растущем тренде окончание пятой волны должно быть выше окончания третьей волны. Иначе пятиволновая импульсная фаза становится трехволновой корректирующей. При этом четвертая и пятая волны могут стать, соответственно, первой и второй волнами противоположной импульсной фазы, что может указывать на смену тренда.

Корректирующая фаза

В отличие от импульсной фазы, Эллиот не вывел для корректирующей фазы аналогичного набора правил. Но для корректирующей фигуры чаще всего характерно два момента:

- Волна B не возвращается за начало волны А.

- Корректирующая фаза состоит из трех волн.

Если, например, после пятой волны восходящего тренда мы наблюдаем волну, которая должна стать волной A корректирующей фазы, но затем волна B поднимается выше пятой импульсной волны тренда, то это значит, что у нас просто продолжается пятая волна и нет никаких волн A и B корректирующей фазы.

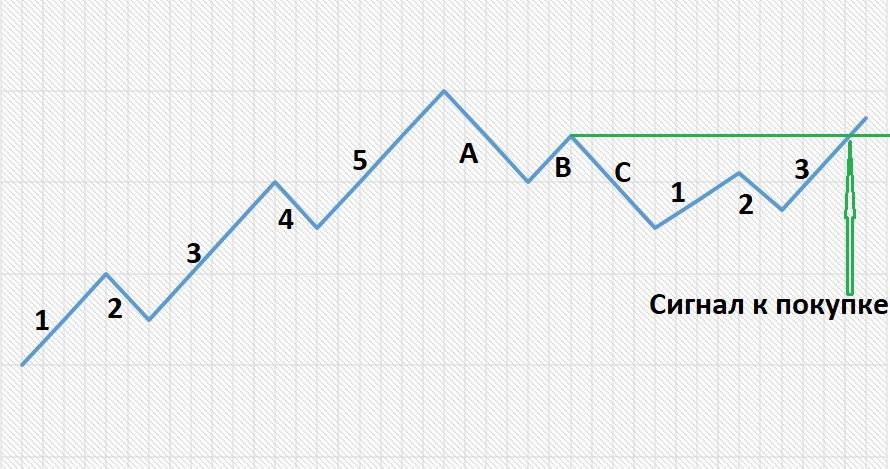

Если в корректирующей фазе наметились четвертая и, главное, пятая волны, которые удовлетворяют правилам формирования импульсной фазы, то это означает уже не коррекцию , а просто смену тренда.

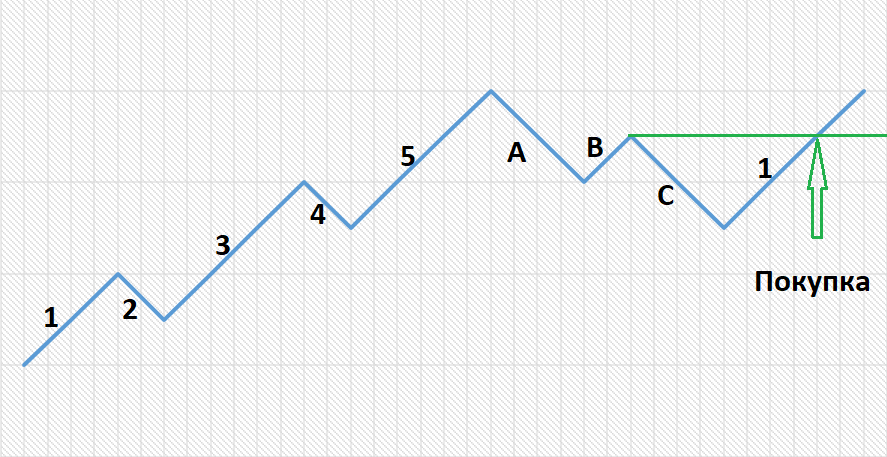

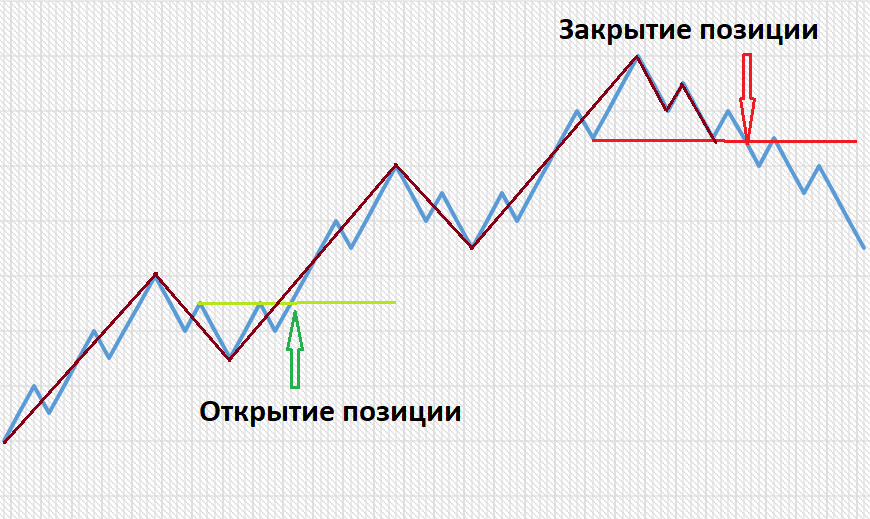

После корректирующей фазы обычно наступает следующая импульсная фаза, которая может быть импульсной волной более масштабного цикла. Например, формирование первой волны следующей восходящей импульсной фазы можно определить, когда цена поднимается выше начала волны C. Это будет сигналом к покупке.

Если этого не происходит, то возобновленный восходящий импульс определится уже только в третьей волне, когда она также поднимется выше начала волны C. Это тоже будет сигналом к покупке.

Сигналом к закрытию позиции может служить либо завершение пятой импульсной фазы, либо формирование противоположного тренда, согласно правилам формирования импульсной фигуры.

Волны Эллиота и ряд Фибоначчи

Импульсная фаза волнового цикла состоит из пяти волн, корректирующая фаза — из трех. В сумме в целом волновом цикле содержится восемь волн.

3, 5, 8 — числа из ряда Фибоначчи. Этот числовой ряд состоит из натуральных чисел, а каждое число ряда представляет собой сумму двух предыдущих: 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и т. д. Деление следующего числа на предыдущее дает 1,618, а деление предыдущего числа на следующее дает 0,618 — пропорцию золотого сечения. Многие аналитики придают этим пропорциям и ряду Фибоначчи особенное значение и стараются использовать эти величины в прогнозах. Например, аналитики могут попытаться использовать пропорции золотого сечения для прогнозирования длины будущей волны.

Сложность и большой недостаток использования ценового графика для определения волн Эллиота состоит в значительной субъективности восприятия графиков. Там, где один трейдер увидит одну волну, другой при желании рассмотрит целых три. Для снижения субъективности при обнаружении волн трейдеры прибегают к индикаторам технического анализа.

Индикаторы волн

Индикаторы волн Эллиота — это индикаторы технического анализа, построенные на основе волновой теории Эллиота или предназначенные для сглаженной визуализации волн.

Есть две основные разновидности таких индикаторов:

- индикаторы, помогающие визуально сгладить избыточные колебания цен, чтобы применять при самостоятельном обнаружения волновых фигур. Например, осциллятор волн Эллиота (EWO);

- индикаторы, непосредственно отображающие на графике выделенные волны. Например, индикатор Elliott Wave Indicator, Elliott Wave Prophet и др.

Осциллятор волн Эллиота

Осциллятор волн Эллиота (EWO) — индикатор технического анализа, отображаемый на отдельной от ценового графика шкале. Этот осциллятор строится на основе разницы между скользящими средними за пять и 34 (опять ряд Фибоначчи) или пять и 35 периодов. По сути, это гистограммная часть осциллятора MACD. Сам осциллятор при построении не использует правила обнаружения волн. Но он позволяет визуально сглаживать колебания, что дает возможность более четко заметить волны. Участок графика между «дном» и «вершиной» соответствует направленной вверх волне. Если при этом индикатор лежит, главным образом, выше нулевой линии, то это импульсная восходящая волна.

Если же участок между «вершиной» и «дном» совпадает с волной, направленной вниз, и при этом индикатор лежит, главным образом, ниже нулевой линии, то, вероятнее всего, этот участок совпадает с корректирующей нисходящей волной.

Elliott Wave Indicator

Elliott Wave Indicator — технический индикатор, который выделяет волны непосредственно на ценовом графике. Индикатор рассчитывается с учетом правил определения волновой фазы. Разные брокеры и производители индикаторов могут предложить несколько отличающиеся в расчете индикаторы. Индикатор автоматически выделяет рассчитанные им волны непосредственно на графике в виде линий. Некоторые модифицированные индикаторы Elliott Wave — Elliott Wave Prophet, Watl — могут не только выделять волны на графике, но и добавлять линии тренда, указывать точки покупки и продажи и т. п.

Преимущества и недостатки метода

Волновая теория Эллиота критиковалась с момента возникновения. Критики теории в первую очередь говорили о субъективности восприятия графиков. При желании в графике цен, как и в пятнах Роршаха, можно увидеть многое, в том числе и волны. При этом разные трейдеры могут по-разному распознать наличие волн, даже следуя всем прописанным правилам. Тем более что разные временные масштабы будут показывать разные картины.

Критики теории указывают, что сторонники волн часто подгоняют фактические графики под шаблоны моделей, что неизбежно приведет к ошибкам в прогнозировании.

Как бы то ни было, у волн Эллиота можно выделить ряд преимуществ и недостатков.

Преимущества

- Волны Эллиота можно применять на различных таймфреймах.

- Волны могут показать картину шире и масштабнее, что позволяет использовать эту теорию как в тактике, так и в стратегии торговли.

- Волны позволяют не только определять наличие тренда, но и помогают прогнозировать вероятную динамику цены.

Недостатки

- Значительная роль субъективного восприятия графиков.

- Сложная система правил, необходимых для определения как волн, так и моментов покупки и продажи.

- Использование теории потребует времени для получения соответствующего опыта, что может привести и к торговым потерям.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.