Акции, доллар или ОФЗ: что принесло максимальный доход в 2021-м

Для сравнения доходности вложений за минувший год «РБК Инвестиции » рассмотрели несколько вариантов инвестирования ₽100 тыс. По условиям эксперимента вложения были сделаны 17 декабря 2020 года по ценам закрытия и по депозитным ставкам на тот момент времени. Итоги инвестиций подводились 17 декабря 2021 года.

Предполагались такие варианты размещения денег:

- Вложение в банковский депозит в рублях;

- Покупка акций российских компаний;

- Покупка облигаций российских компаний;

- Покупка государственных облигаций федерального займа (ОФЗ);

- Конвертация рублей в евро на бирже;

- Конвертация рублей в доллары США на бирже;

- Конвертация рублей в доллары США и покупка акций иностранных компаний;

- Конвертация рублей в евро с вложением в банковский депозит в евро;

- Конвертация рублей в доллары США с вложением в банковский депозит в долларах.

Доходность вложения в депозиты определялась по ставкам депозитов в рублях, долларах США и евро сроком на один год на конец декабря 2020 года. Размер ставок принимался по данным Банка России.

Доходность вложения в валюты рассчитывалась по изменению биржевого курса рубля к доллару США и евро по данным Московской биржи.

Доходность вложения в российские и иностранные акции оценивалась по изменению индексов полной доходности Мосбиржи и S&P 500 соответственно. При этом доходность инвестиций в иностранные бумаги считалась для корректности сравнения в рублях с учетом динамики курса рубля к доллару.

Доходность вложения в корпоративные облигации и в ОФЗ рассчитывалась по динамике индексов полной доходности Мосбиржи корпоративных и государственных облигаций соответственно.

Лучший способ вложить ₽100 тыс. в 2021 году — флешбэк в прошлое

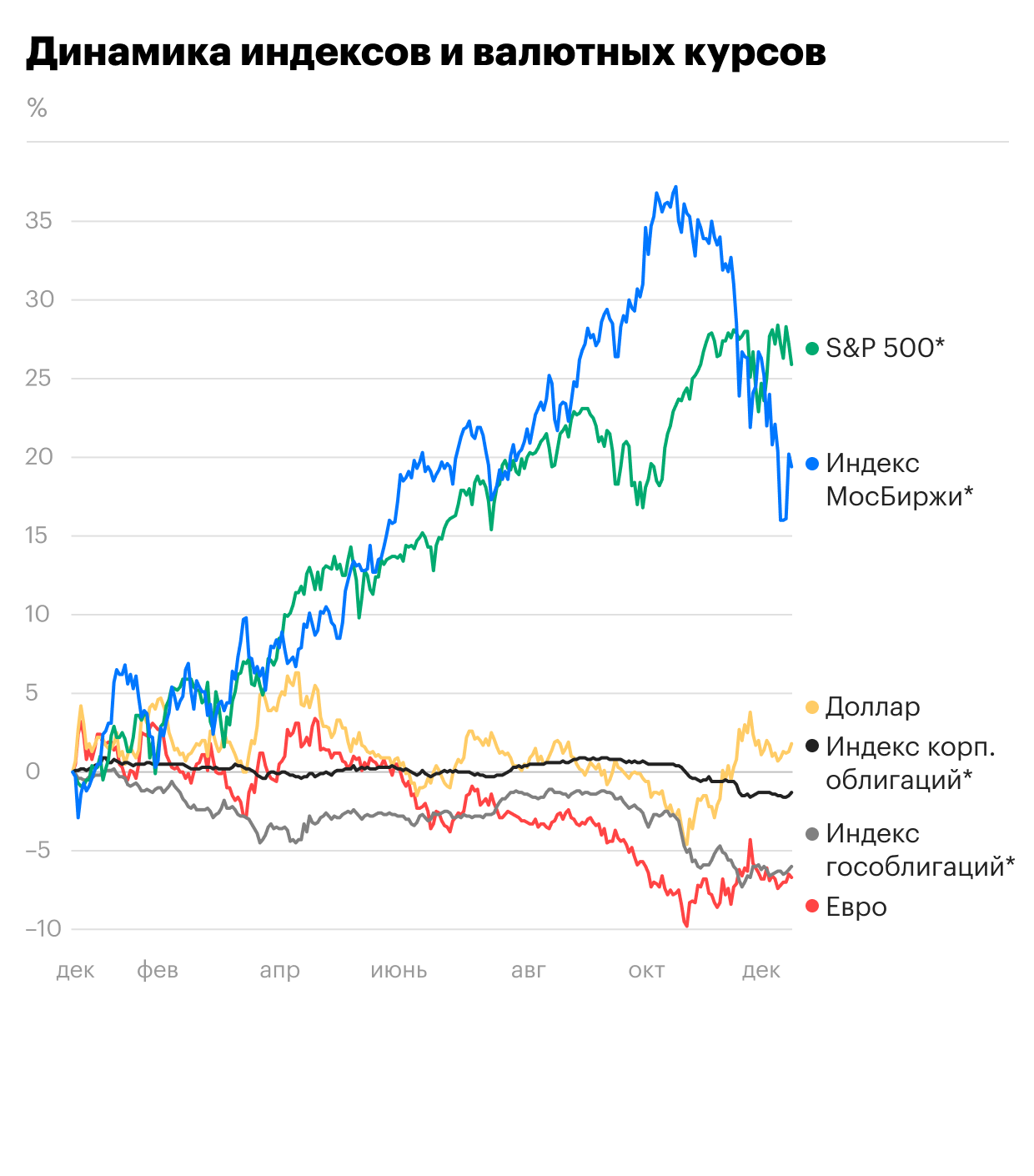

В этом году, как и в 2020-м, самыми выгодными оказались инвестиции в иностранные акции. Индекс полной доходности S&P 500 вырос с 17 декабря 2020 года по 17 декабря 2021 года на 25,9%, с 7686,2 до 9678 пунктов. С учетом роста за то же время курса американского доллара в рублях на 1,8%, с ₽72,8325 до ₽74,13 за $1, инвестиции в иностранные бумаги принесли бы в среднем инвестору прирост ₽28,2 тыс. к первоначальным ₽100 тыс. вложений.

Вложение ₽100 тыс. в акции российских компаний принесло бы инвестору годовую прибыль ₽19,4 тыс. Именно на 19,4% вырос индекс полной доходности Мосбиржи — с 5923,83 до 7074,7 пункта.

Банковский годовой рублевый депозит, открытый в декабре 2020 года на ₽100 тыс., принес бы доход ₽4,17 тыс.

Как мы указали выше, курс доллара за год вырос на 1,8%. Соответственно, покупка американской валюты на бирже позволила бы инвестору к ₽100 тыс. изначального вложения добавить за год прибыль ₽1,8 тыс.

Вложение американской валюты на депозит со ставкой 0,79% с учетом курса доллара несколько увеличило бы прибыль любителя американской валюты, до ₽2,6 тыс.

Если по итогам 2020 года не было убыточных вложений, то в этом году четыре из девяти видов вложения могли принести инвестору убытки. Убыточными оказались вложения в евро, в том числе даже если положить евро на депозит в банке (в пересчете на рубли), а также вложения в государственные и корпоративные облигации.

Курс евро за год снизился на 6,7%, с ₽89,3575 до ₽83,33 за евро. То есть, вложив в евро ₽100 тыс., инвестор через год мог вывести только ₽93,3 тыс. А ставка годового депозита в евро в декабре 2020 года составляла 0,26%. Поэтому депозит в евро принес инвестору убыток, «съев» 6,5% изначального рублевого капитала.

Инфляция, инфляционные ожидания, удорожание денег на финансовом рынке и повышение ключевых ставок Центральным банком привели к увеличению доходности к погашению облигаций. А увеличение доходности к погашению означает снижение биржевых цен на облигации. Даже выплата купонов не спасла инвестора от убытков при годовом вложении в облигации. Вложения в государственные облигации превратило бы за год ₽100 тыс. инвестора в ₽94 тыс. Покупка на ₽100 тыс. облигаций российских компаний могла обернуться за год потерей ₽1,3 тыс., или 1,3% вложений.

Кроме того, 2021 год стал годом роста инфляции. Если год назад инфляция с начала года была на уровне 4,91%, то потребительские цены с начала 2021 года до 20 декабря 2021 года выросли на 7,98%.

Это означает, что только вложения в акции позволили бы инвестору разместить деньги с защитой от инфляции. Все остальные вложения либо принесли бы убыток, либо доход от инвестиций был бы практически съеден инфляцией.

Российские акции в моменте стали самым доходным инструментом 2021 года

К новому году биржевые индексы, за исключением S&P 500, и курсы доллара и евро подходят не у своих максимальных значений. Так, индекс полной доходности Мосбиржи к 17 декабря снизился от своего максимального значения в октябре (8125,76 пункта) почти на 13%. К 17 декабря облигационные индексы полной доходности относительно своих максимумов снизились на 6,3% для гособлигаций и на 2,3% для корпоративных облигаций.

Если бы инвесторы вышли из своих вложений досрочно, то они могли бы получить более высокие результаты, чем при вложениях на год. Максимальную доходность можно было бы получить, если бы удалось продать по максимальной цене активы в течение года. Мы рассчитали распределение максимально возможного прироста капитала для таких крайних удачных случаев (досрочный выход из депозитов не рассматривался). То есть, сделав вложения 17 декабря 2020 года и продав активы в течение года, инвестор по указанным инструментам не смог бы получить доходность выше, чем в приведенной таблице.

Максимальную доходность инвестору принесли бы вложения в российские акции. Если бы инвестор продал российские акции по максимальным ценам 20 октября, то на ₽100 тыс. вложений он смог бы получить ₽37,2 тыс. Для получения максимальной доходности в рассматриваемый период по американским акциям инвестору нужно было бы продать свои вложения 10 декабря. Индекс полной доходности S&P 500 вырос бы за это время на 28,4%. С учетом роста курса доллара к 10 декабря на 0,7% вложение ₽100 тыс. в американские акции принесло бы инвестору ₽29,3 тыс. прибыли.

Для того чтобы получить максимальную прибыль на вложениях в валюту и в облигации, инвестору пришлось бы завершить свои вложения гораздо раньше. Если бы он продал доллары 7 апреля по максимальному значению ₽78,045 за $1, то доходность его вложений в этот актив составила бы 7,2%. Для того чтобы получить максимальную доходность по вложениям в евро 3,9%, нужно было продать эту валюту 15 апреля по ₽92,85 за евро.

А вот чтобы получить максимальную прибыль по облигациям, инвестор должен был продать содержимое своего облигационного портфеля в самом начале января. Распродав корпоративные облигации 6 января, а ОФЗ — 8 января, инвестор смог бы получить максимальные доходности по этим вложениям — 1% и 0,3% соответственно.

Жизнь после налогов

Важно также помнить, что российский частный инвестор должен уплатить 13% дохода от своих операций. Уплата налога несколько снизит эффективность операций. Так, после уплаты налогов от вложений в иностранные акции инвестору останется в нашем примере ₽24,5 тыс. из ₽28,2 тыс. заработанных. Из ₽19,4 тыс. прибыли-гросс от вложений в российские акции инвестор получит в итоге ₽16,9 тыс. От вложений в американскую валюту из ₽1,8 тыс. на руки достанется ₽1,5.

В нашем примере при существующих налоговых правилах по депозитному доходу налог начисляться не будет.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор! »

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее