Потерял $2,3 млрд и сел в тюрьму: провальная афера трейдера Квеку Адоболи

Адоболи родился в бедной стране, но его детство было счастливым

У Квеку Адоболи было благополучное детство. Он родился в 1980 году в бедной Гане — в стране, где ВВП на душу населения лишь недавно перевалил за $2 тыс. Но когда Квеку было четыре года, его семья навсегда покинула родную страну. Миротворческая карьера отца Адоболи в ООН требовала частых переездов, поэтому семья жила сначала в Иерусалиме, а потом в Дамаске. Гану он посещал лишь время от времени.

Когда Адоболи исполнилось 12 лет, его отправили в престижную школу-интернат в Великобританию, в Йоркшир. Он преуспел в учебе и даже стал старостой. Директор школы Мартин Дикинсон описал Квеку как выдающегося ученика, преуспевавшего в учебе, хорошего спортсмена и прирожденного лидера, которого уважали студенты и сотрудники.

Адоболи продолжил учебу в Ноттингемском университете, где изучал компьютерные науки и менеджмент. Во время летних каникул 2002 года он прошел стажировку в операционном отделе швейцарского банка UBS. Сразу после окончания университета его взяли туда на постоянную работу.

«Я ничего не знал о финансах. Я проходил стажировку в UBS на предпоследнем курсе университета, просто чтобы получить опыт работы. Это было в 2002 году, после того как лопнул пузырь доткомов . Я хотел заниматься консалтингом, но там просто не было вакансий», — рассказывал впоследствии Адоболи.

Он начал работать аналитиком инвестиционного подразделения с зарплатой £30 тыс. в год. Именно там будущий трейдер научился изменять финансовые отчеты и жонглировать цифрами.

Необходимость соответствовать высокой должности и сложной работе давила на молодого трейдера

Адоболи пахал по полной, задерживался на работе и всего за два года получил повышение, став одним из четырех «мушкетеров-трейдеров», которые занимались сделками на деньги банка и клиентов одновременно.

Такие команды обычно торгуют различными ценными бумагами, чтобы клиенты могли спекулировать и хеджировать портфели. Например, если клиент хотел продать швейцарские акции, ожидая роста курса франка, бюро провело бы сделку с помощью комбинации свопов на акции, фьючерсов и ETF .

По словам Адоболи, ему пришлось осваивать очень сложную и стрессовую работу практически без руководства. «Представьте баланс на $50 млрд с 4 тыс. меняющихся деталей. Бухгалтерский учет прибылей и убытков становится очень изменчивым. В один прекрасный день вы пришли бы и увидели, что заработали $5 млн, и вы не знаете причин. В другой день вы бы увидели потери в размере этих же $5 млн, и вы не знаете причин», — рассказывал Адоболи.

Трейдер должен был придумывать новые и новые способы бороться с волатильностью прибылей и убытков. Адоболи говорит, что отчаянно пытался «заставить чертов баланс работать». По его словам, отдел занимал центральное место в стратегии банка по сохранению места в мире акций после глобального финансового кризиса 2008 года. Перед банком стояла цель зарабатывать $900 млн в год, и основную прибыль должен был приносить именно отдел Адоболи.

После ухода его босса Майка Фостера ганец стал лидером команды — и ему стало еще тяжелее: Квеку спал по три часа в сутки, выгорал и, по его словам, из-за усталости «перешел на автопилот»: перестал обращать внимание на нюансы и начал ошибаться.

Единственным способом заработать на бирже оказалось мошенничество

Адоболи начал использовать деньги банка для несанкционированных сделок на бирже в ноябре 2008 года. Как выяснилось впоследствии, Адоболи вводил ложную информацию в системы UBS, чтобы скрыть огромные риски, на которые он шел. Во многих случаях трейдер продлевал время завершения сделок, чтобы выиграть время для возмещения убытков.

Кроме того, Адоболи заключал несуществующие сделки для хеджирования рисков, чтобы скрыть реальную ситуацию и превысить допустимые лимиты. Например, UBS считал, что у банка есть риск в размере $100 млн. Финансовая компания рассчитывала, что даже если одна из сделок окажется неудачной, хеджирование остановит убытки на приемлемом уровне. На самом деле никакой «страховки» не было, поэтому риск был намного выше.

Техника Адоболи приносила большую прибыль, когда риски не реализовывались. Однако потери быстро вышли из-под контроля. Тогда трейдер запаниковал и начал удваивать ставки, чтобы отыграться.

Адоболи также создал для себя «зонтик» — фонд, который он использовал для сокрытия прибылей и убытков от несанкционированной торговли.

Несмотря на мошенничество, для многих трейдер сохранял образ «хорошего парня». Один коллега назвал его в суде «хорошим полицейским в команде». Однако другой трейдер сказал на суде, что считает Адоболи «недружелюбным, неприятным, высокомерным», и упомянул, что у Квеку было правило: ему никогда нельзя было задавать один и тот же вопрос дважды.

Адоболи жил на широкую ногу, хотя терял кучу денег на торговле для себя

К 2010 году зарплата Адоболи достигла £110 тыс. в год, а бонусы — £250 тыс., что в десять раз больше, чем на старте. Трейдер снимал жилье в модном лофте в лондонском районе Шордич, в пяти минутах ходьбы от офиса UBS. Один из соседей запомнил Адоболи как дружелюбного человека, любителя шумных вечеринок, который однажды принес ему бутылку шампанского, чтобы извиниться за беспокойство.

Помимо работы на банк, Адоболи также занимался торговлей для себя через два счета для ставок на спред, принадлежащих IG Index и City Index Limited. Он потерял около £23 тыс., а заработал только £18,7 тыс. Для финансирования торгов Адоболи использовал микрокредиты от Moneybox и Wonga.

Череда ошибок привела к миллиардным убыткам. Адоболи во всем признался и был арестован в свой день рождения

Проблемы начались в 2011 году: Квеку неверно оценивал ситуацию на рынке и ошибался: когда рынок рос — у него были открыты « шорты », когда падал — «лонги». К середине июля убыток составил около $300 млн, но к 25 июля Адоболи удалось свести его к нулю.

5 августа 2011 года Standard & Poor's понизило кредитный рейтинг США — это вызвало распродажу на рынке. Адоболи рассчитывал на рост, и к 11 августа убыток вырос примерно до $3 млрд. К середине сентября 2011 года потери выросли настолько, что он уже не смог их спрятать. Банк начал внутреннее расследование.

В один день Адоболи собрал трейдеров из своей команды в баре All Bar рядом с офисом UBS. Он пожаловался на выгорание и был готов отказаться от биржевой торговли навсегда. Трейдер считал, что если возьмет всю ответственность на себя, его уволят, а остальные останутся в компании.

Затем Адоболи вернулся домой и отправил электронное письмо в банк. Впоследствии в суде его называли «письмом-бомбой»: там Квеку признался во всех грехах. Оно заканчивалось словами: «Я беру на себя полную ответственность за свои действия и ту бурю из дерьма, которая сейчас разразится. Я глубоко сожалею, что оставил всех это разгребать и поставил под угрозу банк и коллег».

Письмо было отправлено в 14:30. А в три утра на следующий день — 15 сентября 2011 года, в день рождения Квеку — трейдер был арестован.

Адоболи утверждал, что в UBS закрывали глаза на его аферы — но не убедил суд

Адоболи понимал, что его уволят, но, вероятно, не ждал ареста. Следующие девять месяцев он провел в лондонской тюрьме, где сидел взаперти около 23 часов в сутки.

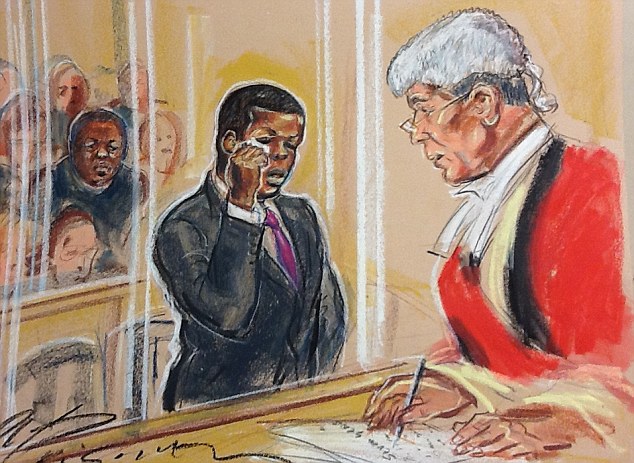

Судебный процесс по его делу был большим событием и освещался множеством СМИ. Квеку плакал, говорил, что все, что он делал, было для того, чтобы UBS зарабатывал больше денег. А еще — что банк два года закрывал на это глаза, пока его схема помогала получать миллионные прибыли. Коллеги Адоболи же отрицали, что знали о его действиях.

Убедить суд не удалось — Адоболи приговорили к семи годам лишения свободы за мошенничество. Судья отметил, что трейдер был «достаточно высокомерен и считал, что правила банка к нему неприменимы». А прокурор назвал его «законченным лжецом», который «играл в Бога» на деньги UBS.

Последствия убытков Адоболи оказались серьезными для UBS. Общие потери трейдера были оценены в $2,3 млрд. Исполнительный директор Освальд Грубель и соруководители инвестиционного отдела Франсуа Гувс и Ясин Бухара подали в отставку. На фоне новостей банк потерял £2,7 млрд капитализации. Также сообщалось, что UBS объявит о сокращении 10 тыс. рабочих мест по всему миру, поскольку решил сократить инвестиционную деятельность. Однако этот план реализован не был.

Адоболи пришлось несладко в заключении. А после освобождения его выдворили в Гану

В тюрьме Квеку научился разогревать обед с помощью шнура от радиоприемника и столкнулся с особенностями заключения мигрантов — его отправили в специальный центр временного содержания иммигрантов, ведь он так и не получил британского гражданства. Там у него не сложились отношения с руководством — например, его помощь нигерийскому сокамернику с оформлением документов была названа «неприемлемой», и из-за этого Квеку отказали в переводе в тюрьму открытого типа.

«Этот изолятор создан, чтобы деморализовать нас настолько, чтобы мы предпочли быть депортированными, а не бороться за будущее здесь, в Великобритании. Тут узнаешь, каково это — принадлежать к низшей касте», — писал он.

Адоболи выпустили досрочно через три с половиной года заключения. После этого он стал проводить семинары по повышению честности в финансовом секторе и выступать, чтобы предостеречь людей от совершения таких же ошибок. Бывший трейдер работал с Forward Institute, который продвигает ценности ответственного лидерства в бизнесе.

Однако, по законам Великобритании, любой иностранец, который отбыл в тюрьме наказание более 12 месяцев, должен быть депортирован. Так случилось и с Адоболи. В 2018 году власти выдворили его в Гану.

Хотя многие считали Адоболи человеком, просто хотевшим сделать себе имя и добиться карьерного роста, старший детектив Перри Стоукс, руководивший расследованием, считал, что Адоболи заслужил наказание: «Он был звездой. Он верил, что достигнет высот в UBS. И он один из самых опытных мошенников, которых я видел за время службы в полиции. Он не совершал ошибку — он выбрал путь и прошел по нему».

Сам Адоболи после освобождения говорил о своих преступлениях так: «Если бы я знал, к чему это приведет, через что мне придется пройти и как это повлияет на моих друзей и семью, то я бы этого не сделал. По закону — я не прав. Я всегда говорил, что сожалею».

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале