Портфель гуру: топ-5 акций от «философа с Уолл-стрит» Билла Миллера

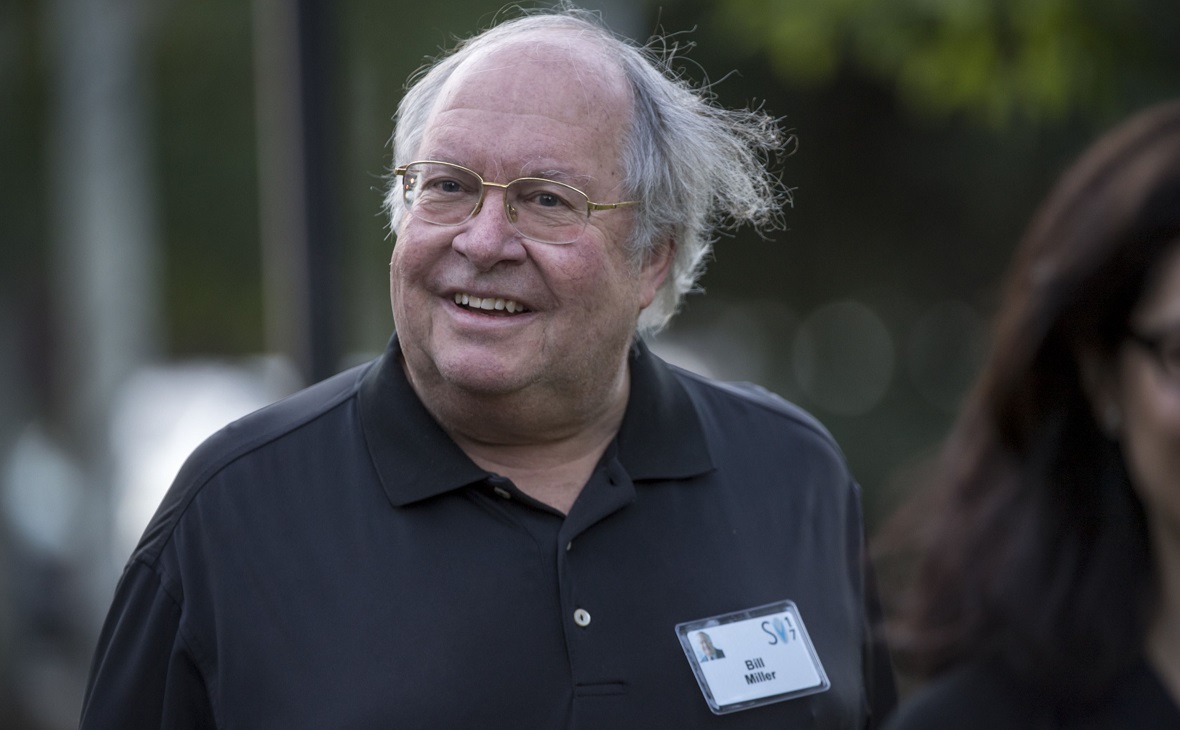

Легендарный инвестор Билл Миллер с отличием окончил Университет Вашингтона и Ли, получив степень по экономике в 1972 году. Но после учебы он не сразу погрузился в профессию. Миллер работал офицером военной разведки за границей, а потом изучал философию в аспирантуре Университета Джонса Хопкинса. По его словам, философия привила ему критическое мышление и анализ, которые нужны для работы в инвестиционном бизнесе. Некоторые прозвали его «философом с Уолл-стрит».

Миллер руководил взаимным фондом для компании Legg Mason с момента его основания в 1982 году. В течение 15 лет подряд Value Trust опережал индекс S&P 500 — с 1991 по 2005 год. Это принесло Миллеру репутацию величайшего управляющего той эпохи. Под его контролем было $70 млрд.

Миллер — стоимостный инвестор. Эта стратегия предполагает, что нужно покупать ценные бумаги недооцененных компаний, предварительно анализируя их бизнес и внутреннюю стоимость. Инвестор объяснял свой успех тем, что в Legg Mason ему дали полную свободу действий, которой больше нет почти ни в одной крупной инвестиционной компании.

Однако в 2007 году наступил ипотечный кризис, а за ним — и финансовый, вместе с банкротством банков и падением фондового рынка. Миллер увеличил объем вложений, в том числе в инвестбанк Bear Stearns, страховую компанию American International Group (AIG) и финансовую корпорацию Citigroup. Инвестиции оказались неудачными.

Bear Stearns едва избежал банкротства, и в итоге его купил JP Morgan Chase всего по $2 за акцию. Что касается AIG, то в то время компания была крупнейшим в мире по капитализации страховщиком, но также стала одной из самых крупных жертв кризиса и была на грани банкротства из-за ипотечных ценных бумаг. Ее крах мог привести к еще большему мировому кризису, поэтому власти США выделили ей помощь в размере $150 млрд.

В результате инвестиций в подобные компании фонд Миллера потерял две трети своей стоимости. В 2009 и 2010 годах он активно восстанавливался, но многие инвесторы уже покинули фонд. В 2012 и 2013 годах его доходность достигла 40,68% и 68,03% соответственно.

В 2016 году Миллер ушел из Legg Mason, но не отправился на пенсию. За $1,3 млрд он купил 50-процентную долю Legg Mason в компании LMM LLC, которая предоставляла услуги управления инвестициями. Прямо или косвенно он уже владел долей в 50% в этой фирме и был ее главным инвестиционным директором.

Инвестор объединил свои бизнесы в Miller Value Partners, которая помогает клиентам собирать инвестпортфели, управляет их капиталом и активами, составляет инвестиционные стратегии, помогает с финансовым планированием и проводит консультации. В 2019 году Miller Value Partners стал одним из лучших в истории хедж-фондов, показав доходность в 119%. По данным Whalewisdom на конец апреля, активы под управлением фонда оцениваются в $3,35 млрд.

По данным на конец первого квартала, всего в инвестпортфеле фонда были бумаги 114 компаний. По 20 из ним были заключены сделки с колл-опционами — договорами, по которым покупатель опционов получает право приобрести определенный актив по заранее оговоренной цене и в конкретное время.

Такие договоры заключают в надежде на рост этого актива, например, акции. Если вы заключили колл-опцион на покупку бумаг по ₽1 тыс., а они выросли в цене до ₽2 тыс, то по договору вы сможете купить акции дешевле текущей цены, а потом продать их и заработать.

Однако при расчетах мы не будем учитывать опционы, а изучим только купленные активы, которые уже находятся в собственности фонда. Посмотрим, какие акции входят в топ-5 в инвестпортфеле Миллера.

Финансовый инструмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Акций в портфеле — 5,24 млн

В 2017 году подразделение корпоративных услуг Hewlett Packard Enterprise слилось с компанией Computer Science Corporation. Так появилась DXC Technology. В этом же году она начала торговаться на Нью-Йоркской фондовой бирже.

Американская компания работает более чем в 70 странах мира. Она разрабатывает приложения для бизнеса, сервисы киберзащиты, предоставляет облачные решения, помогает другим компаниям модернизировать их IT-инфраструктуру, повысить производительность и эффективность работы.

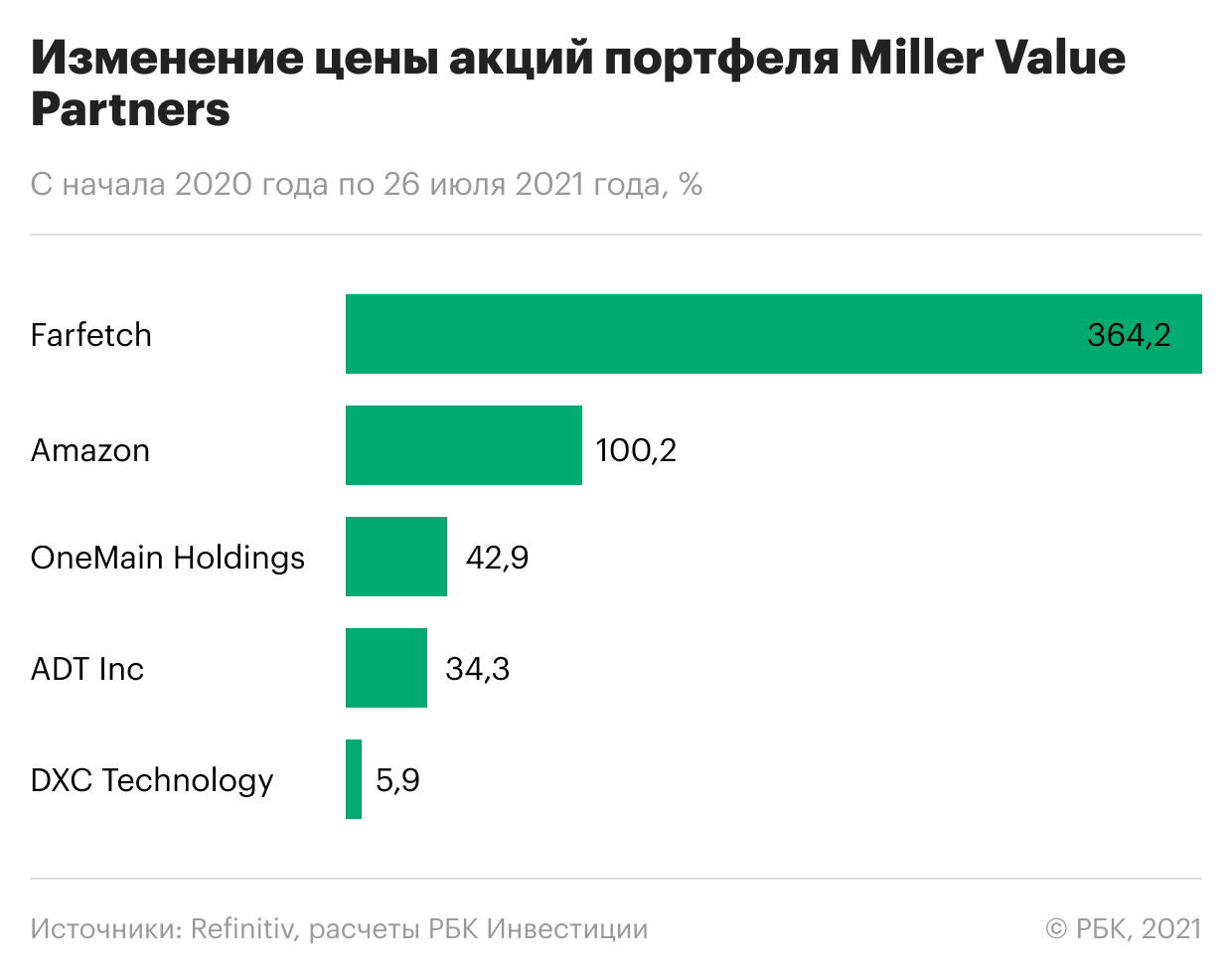

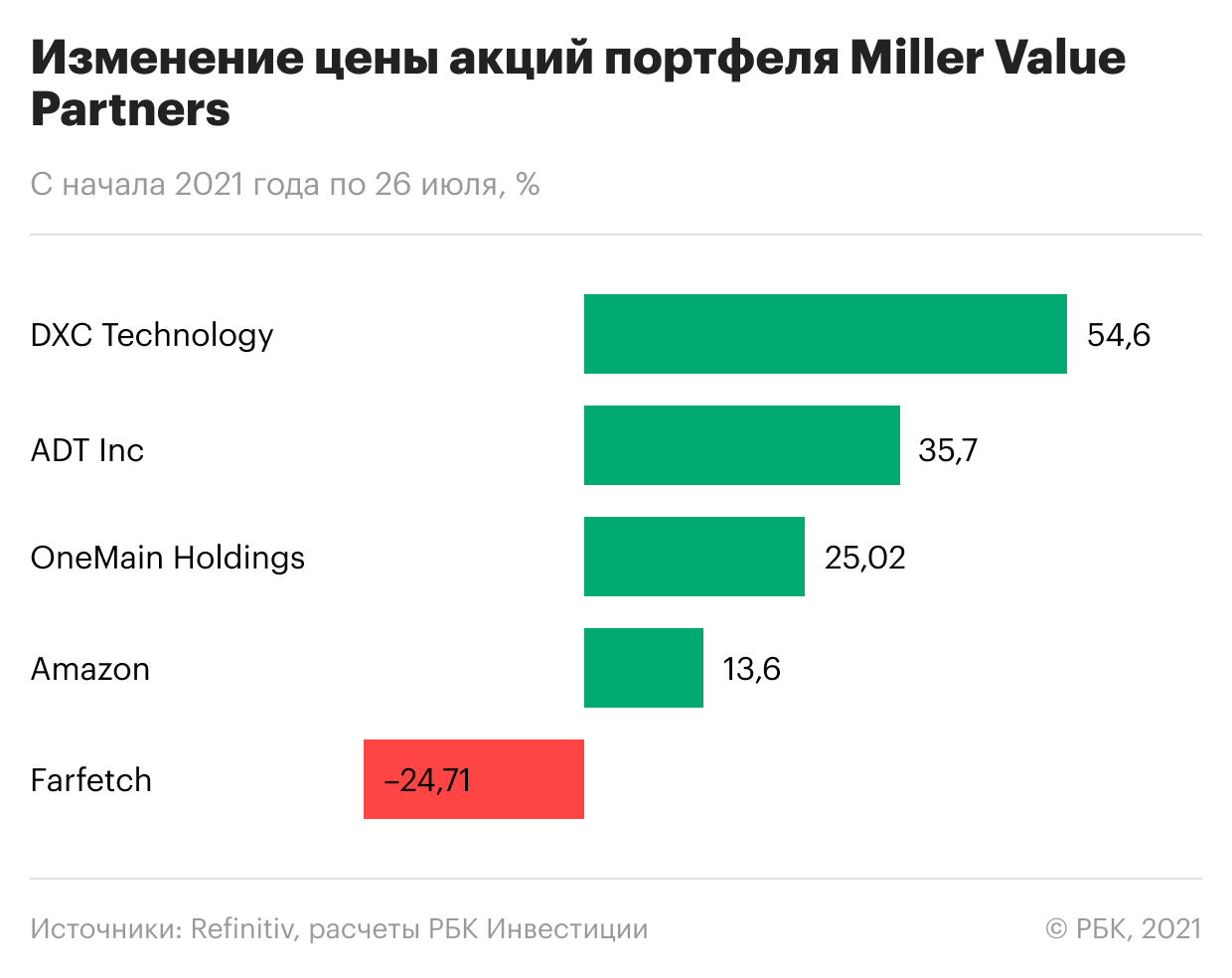

За 2020 год стоимость акций DXC Technology упала на 31,5%, однако с начала этого года она успела вырасти на 54,64%. Финансовый 2021 год для компании уже завершился. По его итогам выручка составила $17,7 млрд, однако DXC понесла чистый убыток в размере $146 млн.

Опрошенные Refinitiv аналитики советуют:

- покупать: 5 экспертов

- держать: 9 экспертов

- целевая цена: $43,23 (+6,29%)

Акций в портфеле — 39 тыс.

Крупнейшая в мире платформа электронной коммерции начинала свой путь с продажи книг. Ее основатель Джефф Безос стал самым богатым человеком в мире. В начале июля он покинул пост гендиректора Amazon, но остается председателем совета директоров. 20 июля миллиардер успешно слетал в космос.

В портфеле Miller Value Partners есть не только акции компании, но и колл-опционы. Это значит, что Миллер рассчитывает на рост акций Amazon. За прошлый год бумаги компании подорожали на 76,26%, а за последние семь месяцев подросли еще на 13,6%.

Выручка Amazon за 2020 год составила $386 млрд, а за первый квартал этого года — $108,5 млрд. Чистая прибыль за эти периоды достигла $21 млрд и $8,1 млрд соответственно. Во втором квартале она выросла на 48,6% по сравнению с аналогичным периодом прошлого года до $7,8 млрд.

Опрошенные Refinitiv аналитики советуют:

- покупать: 51 эксперта

- держать: 2 эксперт

- целевая цена: $4171,76 (+15,88%)

Акций в портфеле — почти 2,37 млн

Компания работает под брендом OneMain Financial и выдает потребительские и автокредиты, а также страховку. Сумма займа варьируется от $1,5 тыс. до $20 тыс. Компания обслуживает 2,3 млн клиентов.

Она ведет свое происхождение от компании Commercial Credit, основанной в Балтиморе в 1912 году. После серии поглощений и слияний в 1998 году ее купил Citicorp, после чего сформировался финансовый конгломерат Citigroup. Он хотел провести IPO OneMain и в 2014 году подал заявку в Комиссию по ценным бумагам и биржам США.

За пять лет до этого конгломерат уже объявлял, что хочет продать этот бизнес, так как он больше не соответствовал стратегии Citigroup по обслуживанию более состоятельных потребителей. Однако предыдущие попытки продать его провалились. В итоге IPO отложили, а в 2015 году OneMain выкупила компания Springleaf Holdings за $4,25 млрд. Объединенная компания сохранила название OneMain Financial.

За 2020 год акции компании выросли на 14,26%, а с начала этого года — на 25,02%. В прошлом году ее чистая прибыль составила $730 млн, однако это меньше, чем в 2019 — тогда она достигала $855 млн. В первом квартале 2021 года этот показатель составил $413 млн, в то время как за аналогичный период прошлого года он был всего $32 млн. OneMain Holdings также выпустила отчет за второй квартал, согласно которому чистая прибыль в этот период составила $350 млн.

Опрошенные Refinitiv аналитики советуют:

- покупать: 13 экспертов

- держать: 1 эксперт

- целевая цена: $71,93 (+17,09%)

Акций в портфеле — 13 млн

Как говорят в компании, ее история началась 5 апреля 1874 года с ночного взлома. Эдвард Калахан вместе с Элишем Эндрюсом основали компанию Gold and Stock Telegraph. Однажды в дом Эндрюса ворвался грабитель. После этого инцидента Калахан создал телеграфную систему оповещения, соединенную с центральной станцией — первая система безопасности. Впоследствии появилась компания American District Telegraph (ADT).

Сейчас ADT устанавливает системы безопасности в жилых домах и помещениях малых и крупных предприятий в США. В частности, камеры видеонаблюдения, детекторы дыма, а также системы умного дома, с помощью которых можно открывать двери через смартфон, удаленно управлять освещением и следить за домом через камеру.

Кроме того, ADT защищает клиентов от кражи личных данных — мониторит даркнет и другие места, где информацию могут выставить на продажу или использовать для мошенничества. Если данные все же украдут, компания обещает возместить убытки или расходы, выплатив до $1 млн.

За прошлый год акции ADT немного упали в цене — на 1,01%, но за последние семь месяцев их стоимость выросла на 35,67%. В 2020 году выручка компании составила $5,315 млн — почти столько же, как и в 2019 году. Чистый убыток вырос с $424 млн до $632 млн год к году.

В первом квартале этого года выручка снизилась на 5% по сравнению с аналогичным периодом прошлого года до $1,3 млн, но чистый убыток сильно уменьшился. В первом квартале 2020 года он достигал $300 млн, а первом квартале этого — $48 млн.

Опрошенные Refinitiv аналитики советуют:

- покупать: 4 эксперта

- держать: 3 эксперта

- продавать: 1 эксперт

- целевая цена: $11,03 (+4,15%)

Акций в портфеле — почти 2,34 млн

Farfetch — это глобальный маркетплейс для премиального сегмента модной индустрии, товары на котором размещают более 1,3 тыс. брендов, бутиков и универмагов. Среди них Fendi, Gucci, Prada, Jimmy Choo и многие другие. Компанию основал Жозе Невеш в 2007 году. Платформа доступна в 190 странах мира, в том числе в России.

В структуру компании входят бутики Browns и Stadium Goods, платформа для создания и развития модных брендов New Guards, а также Farfetch Platform Solutions, которая разрабатывает решения и технологии в области электронной коммерции для корпоративных клиентов.

За 2020 год акции Farfetch взлетели на 516,52%, однако за последние семь месяцев упали в цене на 24,71%. В прошлом году выручка компании увеличилась на 64% год к году до $1,7 млрд. Валовая прибыль составила $770,9 млн, однако убыток после вычета налогов достиг $3,3 млрд.

В первом квартале этого года выручка выросла на 46% год к году до $485 млн, и компания получила прибыль — после налогообложения она достигла почти $516,7 млн, а валовая прибыль составила $220,8 млн.

Опрошенные Refinitiv аналитики советуют:

- покупать: 12 экспертов

- держать: 3 эксперта

- целевая цена: $62,6 (+24,4%)

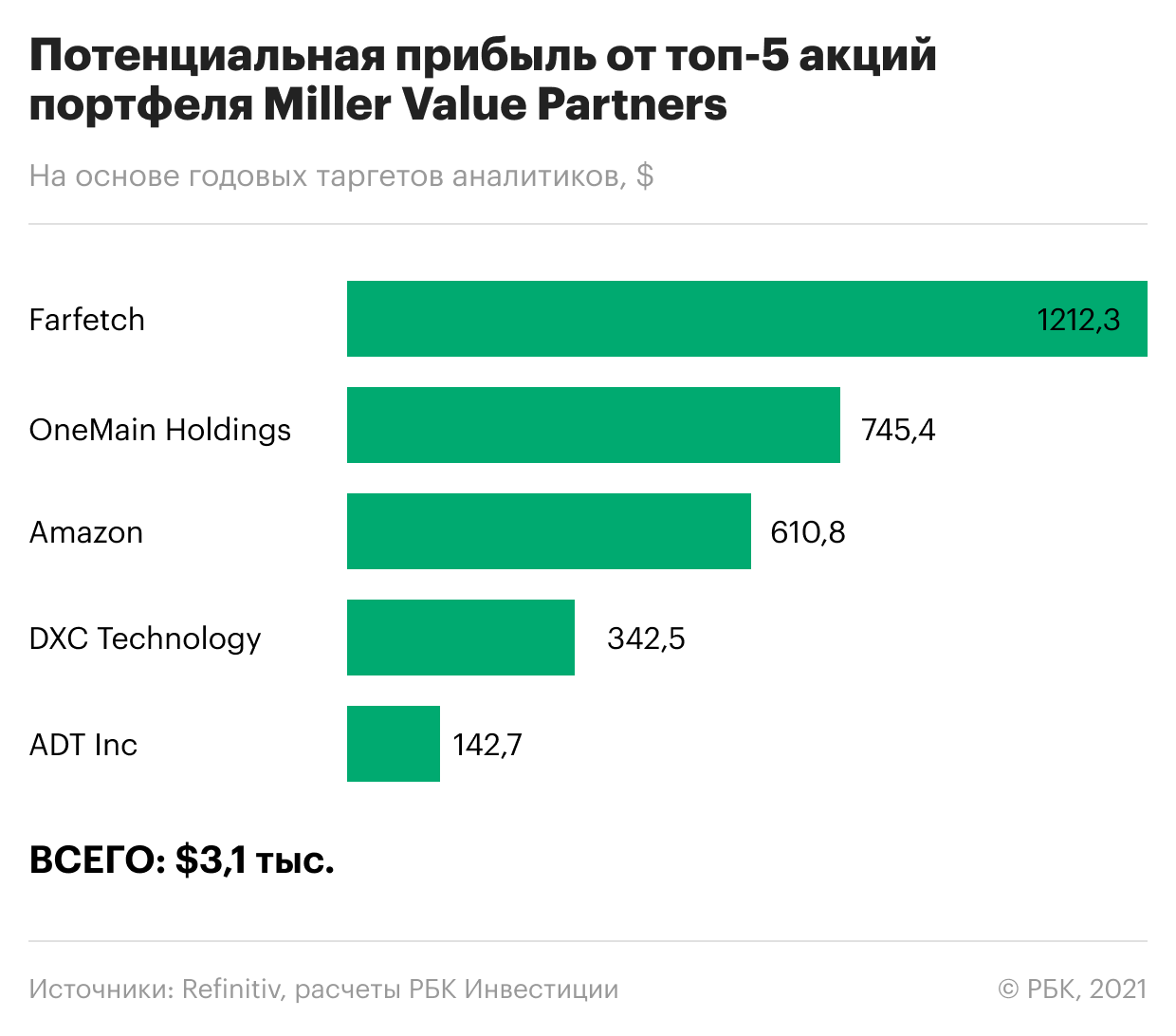

Если вложить по $4 тыс. в каждую из пяти компаний, то через год потенциально можно заработать более $3 тыс. Получается, что общая сумма вложений — $20 тыс. или около ₽1,5 млн.

Расчеты проводились на основе таргетов аналитиков, опрошенных Refintiv, но без учета дивидендов. При этом эксперты периодически обновляют таргеты, и никто не может дать гарантии, что их прогнозы сбудутся.

Согласно таргетам, больше всего может принести компания Farfetch — свыше $1,2 тыс. На втором месте по потенциальной доходности расположились акции OneMain Holdings, на которых можно заработать $745,39. Третью строчку занимают бумаги Amazon. Они могут принести инвестору $610,79.

На акциях DXC Technology потенциально можно заработать $342,54, а на бумагах ADT Inc — $142,72.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале