Сланцевый баланс: как проблемы нефтяной отрасли США повлияли на ОПЕК+

Рынки с нетерпением ожидали решения саммита ОПЕК+. В последние недели СМИ сообщали, что Россия, Саудовская Аравия и другие участники соглашения планируют договориться об увеличении добычи. США потребовали повысить добычу на миллион баррелей в сутки. До последнего момента звучали разные сценарии снижения добычи, которые якобы будут обсуждать участники ОПЕК+. В итоге решение оказалось по-восточному изящным: номинальное увеличение вводится на уровне 1,0 млн барр. в сутки с июля 2018 года. Но ряд стран-экспортеров (Ирак, Венесуэла, Мексика), скорее всего, не сможет быстро нарастить добычу, и во втором полугодии 2018 года реальный прирост составит 0,6–0,8 млн барр. в сутки.

Нефтеэкспортеры действуют ожидаемо аккуратно: параллельно с повышением добычи Россия и Саудовская Аравия заверяют рынки, что взаимодействие ОПЕК+ будет носить долгосрочный характер. Текущее решение — это умеренное повышение, ведь снижение добычи странами ОПЕК+ составляло 1,8 млн барр. в сутки.

У участников соглашения была свобода маневра. За последние полгода стало ясно, что ОПЕК+ будет управлять рынком как минимум на протяжении двух-трех лет. Еще в конце 2017 года участники ОПЕК+ опасались сильного роста сланцевой добычи и спада цен и продлили ограничения на девять месяцев, до конца 2018-го. А уже в июне оказались готовы нарастить добычу, опасаясь перегрева на рынке. Отчасти это связано с введением санкций против Ирана и падением добычи в Венесуэле из-за политического и экономического кризиса. Но еще более важным фактором стали ярко обрисовавшиеся проблемы в сланцевой отрасли США. Сланцам прочили роль так называемого переключателя рынка, который в считанные месяцы отреагирует на повышение цен и лишит страны ОПЕК+ нефтяных сверхдоходов. Но с этой ролью американцы пока не справляются.

Проблемы сланца

Добыча сланцевой нефти в США оказалась достаточно устойчивой к спаду цен на нефть в 2015–2016 годах, но не смогла обеспечить быстрый рост в ответ на действия ОПЕК+. В 2017 году на фоне роста цен на нефть буровая активность в сланцевой отрасли увеличилась на 70%, а в основном регионе добычи — в бассейне Permian в Техасе — на 79%. Однако при расширении масштабов деятельности производители в Техасе столкнулись с рядом проблем: c нехваткой оборудования для гидроразрыва пласта (ГРП), с дефицитом персонала и с нехваткой нефтепроводных мощностей. Это стало одной из основных причин, почему компании в бассейнах Permian и EagleFord были вынуждены отправить в запас 2 тыс. пробуренных, но не законченных скважин (так называемых DUC-скважин).

Судя по опросам сланцевых компаний, проблемой для них стала нехватка водителей и персонала для формирования буровых бригад. В период низких цен (2015–2016 годы) нефтегазовые компании уволили 56 тыс. рабочих. Стабильный рост найма начался только в 2018 году, но пока взяли на работу лишь 7 тыс. человек. Люди неохотно переезжают в малозаселенный западный Техас. К тому же благодаря росту экономики США в последние годы часть работников перешли в другие секторы и боятся возвращаться в нестабильный нефтегазовый сектор.

Второе важное ограничение — нехватка оборудования для ГРП. Рост производительности в сланцевой отрасли основан на увеличении длины горизонтального бурения скважин, количества стадий ГРП и закачки в скважину песка (песок закачивают в скважину под давлением, чтобы пробить горную породу и увеличить нефтеотдачу). Поэтому оборотной стороной прогресса в отрасли является рост спроса на песок и мощности ГРП. От заказа до получения оборудования проходит не менее шести месяцев. На покрытие только текущего спроса на оборудование в Техасе требует порядка $2 млрд, однако сервисные компании пока скептически относятся к тому, чтобы наращивать инвестиции. Так что на решение проблемы нехватки мощностей может уйти два-три года.

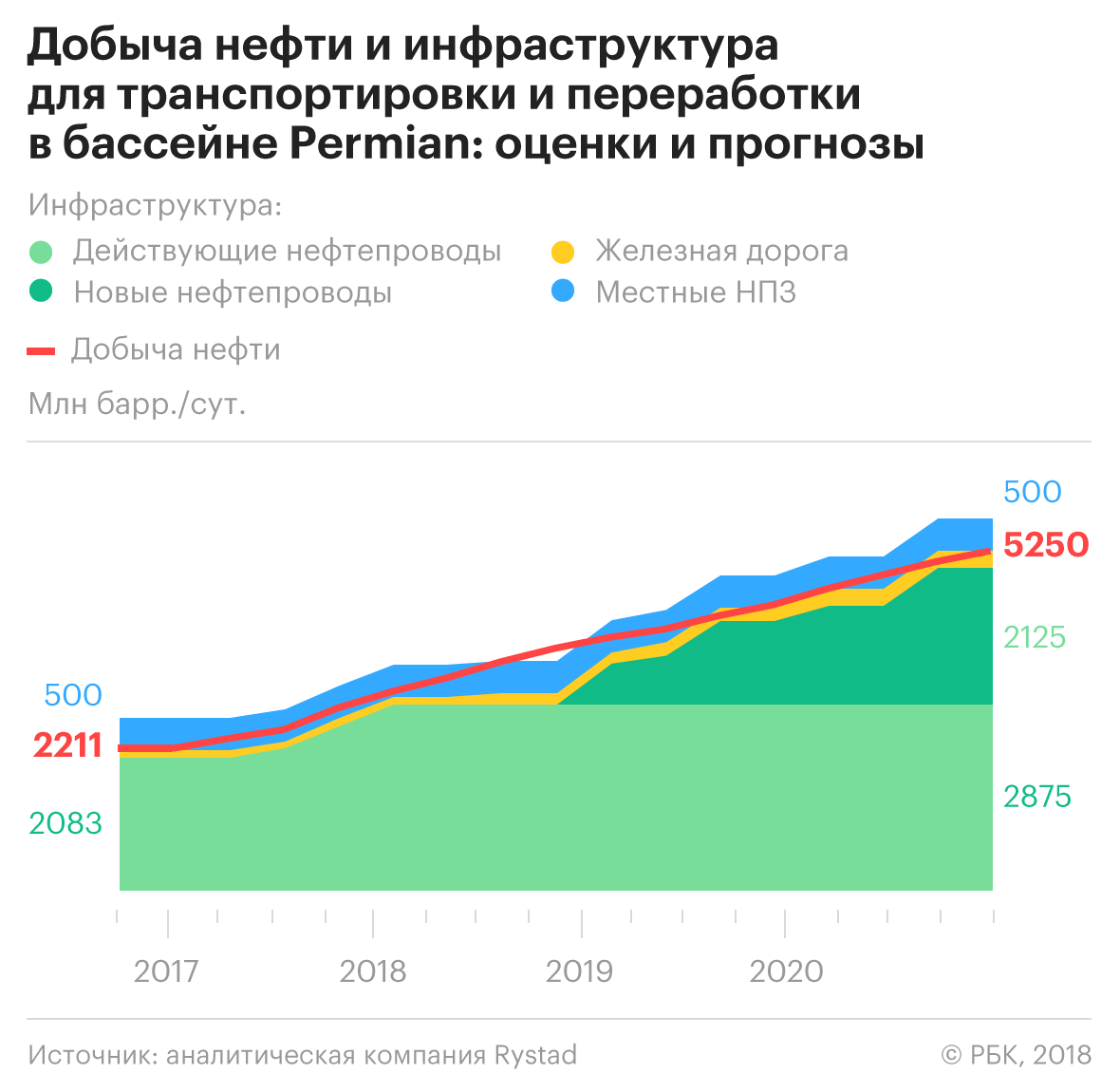

Наконец, из-за быстрого роста добычи в бассейне Permian нефтепроводы в Техасе близки к полному заполнению. Во втором квартале соотношение добычи к суммарной мощности нефтепроводов, железной дороги и местных НПЗ в бассейне Permian оценивается на уровне 94%. Нехватка транспортных мощностей привела к тому, что производители продавали нефть в апреле—июне (на входе в трубу) со скидкой $8–12. Новые мощности, которые позволят решить проблему, по плану строительства будут введены не раньше чем в середине 2019 года.

Есть проблемы с развитием добычи на территории штата Нью‑Мексико. Там более жесткие экологические стандарты, сжигание попутного газа грозит компаниям потерей лицензий на разработку месторождений. В 2019 году должны быть построены газопроводы, которые будут доставлять попутный газ на побережье Мексиканского залива для переработки.

В результате основным фактором для сланцевой добычи в ближайшей перспективе будет не динамика цен на нефть, а скорость преодоления ограничений на производственные мощности и возможности инфраструктуры в Техасе. По прогнозам аналитической компании Rystad, при быстром разрешении этих проблем (оптимистичный сценарий) прирост добычи составит 1,5 млн барр. в сутки в 2018 году и 1,2 млн барр. в сутки в 2019 году. При пессимистичном сценарии прирост может составить лишь 1,5 млн барр. в сутки за 2018–2019 годы. И пока нет больших оснований верить в реализацию оптимистичного сценария.

ОПЕК+ и политика

В текущих условиях решения ОПЕК+ приобретают первостепенное значение для рынка нефти. Помня о болезненном «свободном падении» цен в 2015–2016 годах, участники соглашения не будут принимать скоропалительных решений и продолжат мониторинг ситуации. Нужно оценить, что произойдет в Иране и Венесуэле, насколько замедлится рост спроса в странах — импортерах нефти, каким темпом будет расти добыча в США. Если решения Трампа по Ирану останутся жесткими, с большой вероятностью в конце 2018 года ОПЕК+ еще увеличит добычу.

Правда, с усилением позиции ОПЕК+ вырастет роль политических факторов в решениях коалиции. И трудно предсказать, какие из них станут определяющими. К примеру, Трамп и азиатские страны требуют от ОПЕК еще больше повысить добычу, чтобы избежать резкого роста стоимости бензина и энергоносителей. Возможно, саудовские власти пойдут на это в ответ на введенные санкции против Ирана — основного оппонента Саудовской Аравии на Ближнем Востоке. Но при этом саудиты планомерно работают над обещаниями принца Мухаммеда бен Салмана по продаже 5% акций нефтяной госкомпании Saudi Aramco и хотят максимизировать ее стоимость.

Для России ситуация тоже противоречива. С одной стороны, российские компании готовы нарастить добычу за счет новых месторождений. С другой — из-за быстрого роста цен на нефть может начаться давление со стороны крупнейших наших импортеров — Европы и Китая. Как минимум придется маневрировать в отношениях с партнерами — Ираном и Венесуэлой, которые выступают против повышения добычи со стороны ОПЕК+.