Конопля, дроны и духовные скрепы: куда можно вложиться через ETF

Последнее время на фондовых рынках мира все чаще появляются новые ETF на редкие базовые активы. Например, на акции производителей марихуаны (в России любые операции с марихуаной запрещены и являются уголовно наказуемым деянием), индексы альтернативной энергетики, бумаги разработчиков видеоигр, владельцев сетей казино и других. Это объясняется тем, что все классические отрасли и индексы за рубежом уже заняты крупными провайдерами биржевых фондов, говорит исполнительный директор УК «ФинЭкс Плюс» Владимир Крейндель. «Новичкам остаются только горячие инвестидеи», — заключает он.

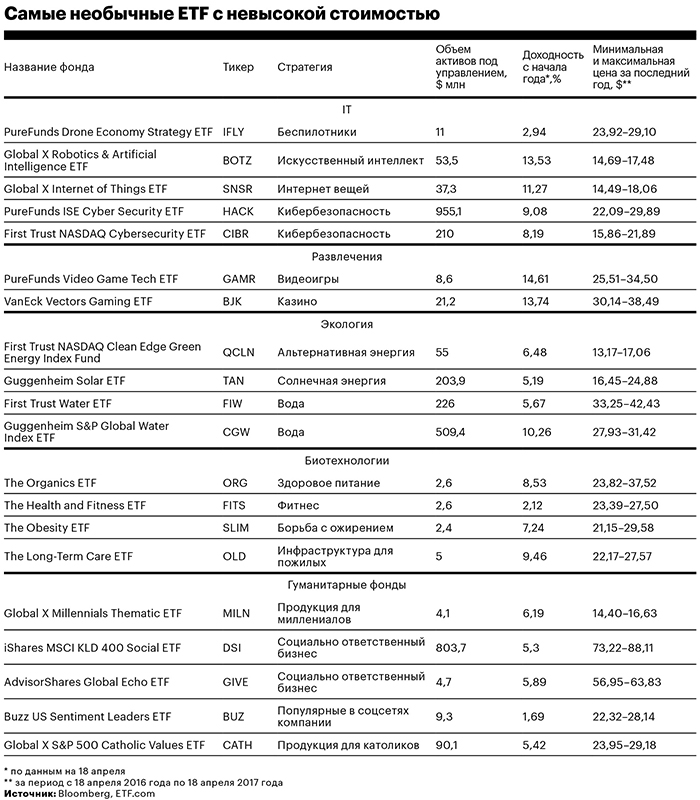

РБК изучил американский и канадский рынок ETF с узкой специализацией и низким порогом входа (до $100 за бумагу), чтобы понять, какие инструменты доступны частному инвестору. На российском рынке в отличие от США торгуется всего 12 биржевых фондов, и они инвестируют в обычные активы: в акции из индексов широкого рынка нескольких стран, бумаги из индекса РТС, а также в золото, еврооблигации и IT-отрасль США.

Как оказалось, доходность «редких» фондов зачастую выше, чем у рынка США в среднем. Индекс S&P 500 с начала года вырос на 4,61%, в то время как некоторые специализированные ETF показали рост 10% и больше.

Доходная марихуана

В начале апреля на фондовой бирже в Торонто стартовали торги биржевым инвестиционным фондом Horizons Medical Marijuana Life Sciences ETF. Это первый в мире ETF, инвестирующий в бумаги производителей марихуаны. В его портфель входят акции 14 эмитентов из Канады и США, большая часть которых выращивает коноплю для производства лекарств. С момента начала торгов 5 апреля цена бумаг Horizons ETF выросла на 1,45%, до $10,48.

Появление ETF на акции производителей марихуаны неудивительно — это большая отрасль, которая сейчас активно развивается, говорит управляющий партнер United Traders Анатолий Радченко. Рынок растет из-за регуляторных изменений в Северной Америке, введенных за последние три года. В Канаде марихуана разрешена для употребления по медицинским показаниям — неизлечимо больным, людям с онкологией, СПИДом или рассеянным склерозом. В нескольких штатах США она легализована частично или полностью.

Согласно отчету исследовательской компании ArcView Group, в 2016 году продажи марихуаны в Канаде и США выросли на 30%, до $6,7 млрд. К 2021 году, по прогнозам компании, объем рынка может увеличиться до $20,2 млрд. Многие производители конопли являются публичными. Например, в индекс North American Marijuana входят акции 32 эмитентов.

Президент и главный исполнительный директор Horizons ETF Стив Хокинс в интервью CNBC заявил, что, несмотря на быстрый рост отрасли, инвестиции в нее довольно рискованны — бизнес производителей сильно зависит от законодательных инициатив. Если власти вдруг посчитают, что легализация марихуаны привела к негативным последствиям, их последующие решения могут свести на нет всю положительную динамику отраслевых компаний.

IT для оригиналов

Значительная часть фондов, которые предлагают инвесторам узкие инвестиционные идеи, относятся к ETF, отслеживающим необычные разработки в сфере IT. Так, в 2016 году запустился PureFunds Drone Economy Strategy ETF, инвестирующий в акции компаний, которые разрабатывают технологии для создания беспилотников (дронов). В его портфель входят бумаги как крупных аэрокосмических корпораций (например, Boeing), так и специализированных производителей беспилотников — AeroVironment и Parrot. Бумаги этого ETF торгуются на Нью-Йоркской бирже по $27,7 за бумагу, с начала 2017 года они подорожали на 2,94%.

Для инвесторов, рассчитывающих заработать на распространении технологий искусственного интеллекта и интернета вещей (принцип взаимодействия и обмена информацией между различными устройствами через интернет), существуют, соответственно, фонды Global X Robotcs & Artificial Intelligence ETF и Global X Internet of Things ETF. Они вкладываются в компании, прибыль которых должна расти вместе с совершенствованием этих технологий. В портфели ETF входят преимущественно акции производителей домашних и промышленных роботов, беспилотных автомобилей и «умной» бытовой техники со всего мира — например, японских корпораций Fanuc и Mitsubishi Electric, американской Skyworks Solutions, швейцарской STMicroelectronics. При этом почти половина активов первого ETF, инвестирующего в искусственный интеллект, приходится на компании из Японии, тогда как большая часть бумаг второго фонда — от американских эмитентов. С начала этого года котировки Global X Robotics на бирже NASDAQ выросли на 13,53%, до $17,10, а Global X Internet of Things — на 11,27%, до $17,37.

Еще два фонда позволяют заработать на индустрии кибербезопасности — PureFunds ISE Cyber Security ETF и First Trust NASDAQ Cybersecurity ETF. Они отслеживают два разных индекса — ISE Cyber Security Index и NASDAQ CTA Cybersecurity Index, в которые входят акции компаний — разработчиков антивирусного софта и систем защиты, в том числе корпораций Cisco Systems и Symantec. Портфели обоих фондов несколько различаются, но доходность у них сопоставимая: в 2017 году бумаги PureFunds ISE Cyber Security подорожали на 8,08%, до $28,84, а второго ETF — на 8,19%, до $21,12.

Развлекательные инвестиции

На рынке ETF также есть предложения для инвесторов, желающих вложиться в индустрию развлечений — разработку видеоигр и сети казино. Доступ к рынку видеоигр предоставляет один из провайдеров ETF — инвесткомпания PureFunds, которая управляет фондом PureFunds Video Game Tech ETF. Большая часть активов этого ETF приходится на разработчиков игр и производителей электроники из США (40,35%) и Японии (36,35%). В портфель фонда входят акции таких компаний, как, например, Apple, NVIDIA, Nintendo и Sega. Этот ETF оказался самым доходным из всей подборки РБК: в этом году его бумаги выросли в цене на 14,61%, до $34,44.

Инвесторы, заинтересованные в развитии игорного бизнеса для взрослых, могут вложиться в глобальный фонд VanEck Vectors Gaming ETF, который отслеживает акции владельцев казино. В основном это компании из США, Гонконга и Австралии. Наибольшие доли в портфеле ETF занимают такие гиганты игорного бизнеса, как Las Vegas Sands Corp., MGM Resorts International, Gaming & Leisure Properties и Wynn Resorts. Доходность у этого фонда чуть ниже, чем у ETF на видеоигры: с января его бумаги выросли на 13,74%, до $38,49.

«Зеленые» фонды

Американские биржи дают возможность инвестировать в фонды, отслеживающие бумаги из сектора альтернативной энергетики. Речь идет о компаниях, занимающихся разработкой и распространением новых экологически чистых технологий, включая биотопливо и новые виды батарей. В частности, в такие активы инвестирует фонд First Trust NASDAQ Clean Edge Green Energy Index Fund. В его портфеле можно найти как акции производителя электрокаров Tesla, так и разработчика солнечных батарей First Solar. А вот биржевой фонд Guggenheim Solar ETF инвестирует исключительно в солнечную энергетику и связанные с ней компании. Кроме акций First Solar крупнейшую долю в его портфеле занимают бумаги аналогичных компаний — GCL-Poly Energy и Xinyi Solar. С начала года фонд First Trust вырос на 6,48%, до $16,42, а Guggenheim Solar ETF — на 5,19%, до $17,43.

Существуют также фонды, отслеживающие динамику акций производителей воды и компаний, бизнес которых связан с водоснабжением, очисткой воды, производством насосов и сантехнического оборудования. В такие акции вкладываются, например, First Trust Water ETF и Guggenheim S&P Global Water Index ETF. Оба фонда являются глобальными, но если первый инвестирует преимущественно в компании из США, то портфель второго более диверсифицирован: в нем можно найти бумаги эмитентов из Великобритании, Швейцарии, Гонконга и Франции.Тем не менее у обоих фондов значительная часть активов приходится на акции American Water Works, Pentair и Danaher Corporations.

Доходность двух «водных» ETF, впрочем, сильно различается: бумаги First Trust Water выросли с начала года на 5,67%, до $41,51, а Guggenheim — на 10,26%, до $31,37.

Занимательный биотек

Некоторые ETF позволяют зарабатывать и на стремлении людей вести здоровый образ жизни. Для таких инвесторов предназначены три фонда инвесткомпании Janus: The Organics ETF, The Health and Fitness ETF и The Obesity ETF. Первый фонд вкладывается в производителей экологически чистых продуктов, второй — в фитнес-центры и спортивные компании, третий — в компании, которые помогают бороться с лишним весом. В портфеле The Organics ETF наибольшую долю занимают бумаги сети супермаркетов органических продуктов Whole Foods Market, у фонда The Health and Fitness ETF — акции спортивного ретейлера Nike, а у The Obesity ETF — бумаги датской фармацевтической корпорации Novo Nordisk. С начала этого года эти ETF подорожали на 8,53, 2,12 и 7,24% соответственно, до $25,59, $25,53 и $23,76 за бумагу.

У оператора биржевых фондов Janus, впрочем, есть еще один любопытный ETF, имеющий косвенное отношение к сектору здравоохранения. Это фонд The Long-Term Care ETF, отслеживающий акции компаний, которые окажутся в прибыли из-за старения населения: дома престарелых, специализированные больницы и производители лекарств. К 2050 году 83,7 млн человек будут старше 65 лет, поэтому медицинские услуги для пожилых людей будут очень востребованы, отмечается на сайте инвесткомпании. Сейчас в портфеле фонда наибольшую долю занимают акции компаний Welltower и Ventas, инвестирующих в строительство домов для престарелых. С начала года котировки ETF выросли на 9,46%, до $25,41.

Духовные скрепы

К отдельной категории ETF можно отнести фонды, подбирающие базовые активы в соответствии с общественными нормами и убеждениями. Например, биржевые фонды iShares MSCI KLD 400 Social ETF и AdvisorShares Global Echo ETF инвестируют в ценные бумаги только тех компаний, работа которых положительно влияет на экологию и социальную среду. Меморандумы этих фондов запрещают им вкладываться в акции производителей оружия и компаний из сферы атомной энергетики. А биржевой фонд AdvisorShares даже перечисляет часть прибыли благотворительной организации GlobalECHO Foundation. Примечательно, что в портфели обоих ETF входят компании Procter & Gamble и Alphabet, которые тратят большие суммы на благотворительность. С начала года котировки фондов выросли на 5,3 и 5,89% соответственно, до $86,47 и $63,39.

Один из фондов, представленных на рынке ETF, и вовсе опирается в своей стратегии на религиозные ценности. The Global X S&P 500 Catholic Values ETF не покупает акции компаний из индекса S&P 500, бизнес которых противоречит католическим ценностям. Таким образом, фонд не инвестирует в производителей оружия массового поражения, контрацептивов и порнографии, а также в лаборатории, которые исследуют стволовые клетки. Зато в его портфель входят акции Apple, Microsoft и Amazon. С января котировки католического фонда поднялись на 5,42%, до $28,61.

Еще один ETF в буквальном смысле ориентируется на общественное мнение — Buzz US Sentiment Leaders ETF вкладывается только в те компании, которые набирают больше всего положительных отзывов в соцсетях. В итоговый список могут войти исключительно крупные американские корпорации: обязательное требование — капитализация должна быть не меньше $5 млрд. Сейчас фонд инвестирует в акции производителя газа Chesapeake Energy, а также в Amazon, Walt Disney, Microsoft и другие. С начала года его бумаги подорожали на 1,69%, до $26,63.

Особняком стоит фонд Global X Millennials Thematic ETF, который инвестирует в акции компаний, основной аудиторией которых являются миллениалы — люди, родившиеся между 1980 и 2000 годами. Фонд отслеживает Indxx Millennials Thematic Index, в расчетную базу которого входят популярные среди молодежи Amazon.com, eBay, Netflix и Facebook. Котировки этого ETF выросли с начала года на 6,19%, до $16,51.

Как инвестировать

Инвестировать в ETF за границей можно и через иностранного брокера, и через российского — большинство компаний в стране предоставляют инвесторам такую услугу. Однако для того чтобы торговать американскими бумагами (в том числе ETF), владелец брокерского счета должен иметь статус квалифицированного инвестора, напоминает начальник департамента торговых операций ИК «Фридом Финанс» Игорь Клюшнев. Чтобы получить его, российскому инвестору нужно иметь на счете 6 млн руб. или обладать квалификационным сертификатом профучастника (ФСФР, CFA). Впрочем, как писал ранее РБК, при регистрации счета в США местные брокеры зачастую верят на слово клиентам, указывающим в анкете, что они являются квалифицированными инвесторами.

ETF, которые инвестируют в акции, относятся к рисковым инвестициям, поэтому на их долю обычно советуют отводить небольшой процент средств. Управляющий активами УК БКС Никита Емельянов говорит, что если в портфеле будут один-два отраслевых фонда, то на них можно выделить по 10% от общего объема активов.

А Владимир Крейндель добавляет, что доля ETF в портфеле должна зависеть от профиля и возраста инвестора. «Чем моложе человек, тем больше денег он может вложить в акции, а чем старше — тем больше должна быть доля облигаций в портфеле. В долгосрочной перспективе акции становятся более доходными, чем облигации», — поясняет он. При этом большую часть средств лучше инвестировать в биржевые фонды на широкий рынок (к примеру, индекс S&P 500) — так вложения будут лучше защищены благодаря диверсификации, считают оба эксперта. Крейндель также напоминает, что, вкладываясь в секторальный ETF, инвестор берет на себя риск всей отрасли. В случае если на рынке марихуаны наступят трудные времена, котировки биржевого фонда на этот актив пострадают в той же мере, что и вся индустрия.

Прежде чем вкладываться в отраслевой ETF, инвестору стоит оценить размер комиссии на управление им. Отраслевые фонды всегда обходятся дороже, чем биржевые фонды, инвестирующие в широкий рынок, говорит Владимир Крейндель. Большим фондам легче поддерживать низкие комиссии, а у тех, которые появились недавно, издержки обычно выше. Например, биржевой фонд широкого рынка Schwab U.S. Broad Market ETF обойдется инвестору в 0,03% от вложенной суммы, в то время как комиссия ETF на индустрию дронов составляет 0,75% в год. Российские фонды по сравнению с американскими дороже: расходы на обслуживание FinEx Russian RTS Equity UCITS ETF (фонд на индекс РТС) составят 0,9%, а на FinEx Gold ETF (на золото) — 0,45%.

Изменение портфеля фонда — это еще один момент, за которым стоит следить, говорит Никита Емельянов из БКС. Не всегда в секторальный ETF будут входить самые ликвидные и перспективные компании, поясняет Емельянов. «Если, например, Apple начнет делать софт для беспилотников, это будет значительно влиять на сектор. Но при этом компания может так и не войти в портфель ETF, который инвестирует в беспилотники, поскольку для бизнеса Apple это направление будет не основным», — объясняет он. В этой связи инвестору всегда нужно внимательно изучать состав фонда, заключает эксперт.