Нефть на взлете: какие факторы определят курс рубля в ноябре

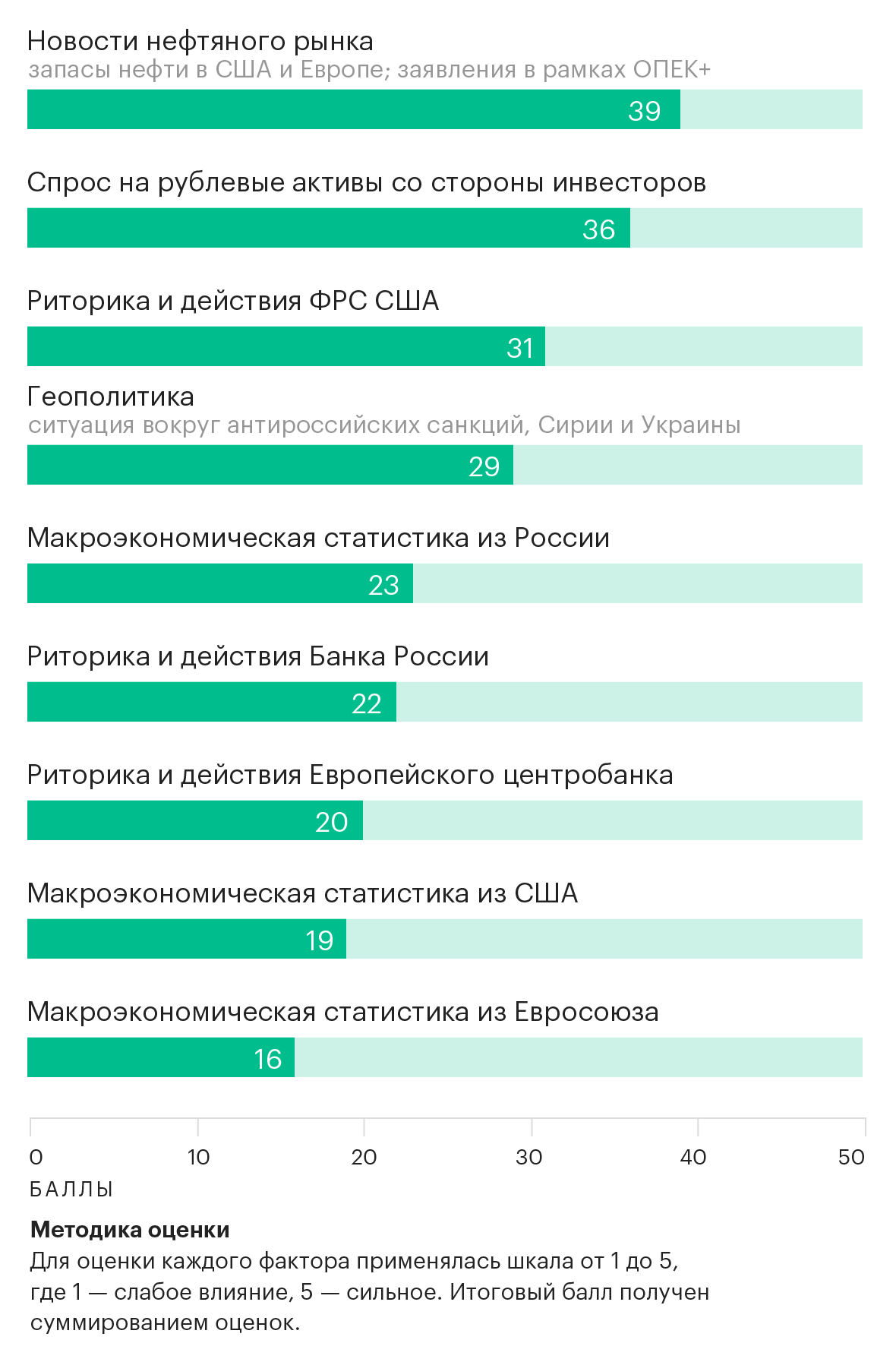

В ноябре на курс рубля к доллару и евро будут влиять прежде всего нефтяные цены, изменение спроса на рублевые активы со стороны инвесторов, намерения и действия ФРС США, а также развитие ситуации вокруг антироссийских санкций. Именно эти факторы получили наибольшее количество высших оценок (по пятибалльной системе, где 1 — слабое влияние, 5 — сильное) от аналитиков, опрошенных РБК (см. инфографику).

Рост цен на нефть, которому способствует соглашение ОПЕК+ (в конце 2016 года картель и некоторые не входящие в него страны заключили соглашение о сокращении добычи нефти, оно действует до весны 2018 года), традиционно поддерживает российскую валюту, отмечают эксперты. «Наиболее заметное влияние на рубль могут оказать цены на нефть, которые сейчас находятся на уровне двухлетних максимумов на ожиданиях продления сделки ОПЕК по ограничению добычи (очередная встреча министров стран ОПЕК+ должна пройти в конце ноября. — РБК). Если у рынка появятся сомнения по поводу продления заморозки добычи, котировки могут вернуться ниже $60 за баррель», — считает старший аналитик «Атона» по макроэкономике и долговым рынкам Яков Яковлев. «Пересмотра текущего соглашения мы не ожидаем, но тем не менее могут прозвучать важные заявления, которые окажут влияние на нефтяные котировки», — говорит аналитик УК «Альфа-Капитал» Дарья Желаннова.

На нефтяной рынок и, как следствие, на курс рубля в ближайшие месяцы также будет оказывать влияние возможный рост добычи сланцевой нефти, рассуждает эксперт ФГ «БКС» Иван Копейкин. С ним согласен аналитик «Алор Брокера» Алексей Антонов: при котировках выше $60 за баррель (7 ноября нефть Brent стоила около $64 за баррель) добыча сланцевой нефти снова становится прибыльной, отмечает он.

Другим важнейшим фактором, оказывающим влияние на курс российской валюты, будет спрос на рублевые активы со стороны иностранных инвесторов, в первую очередь в рамках операций carry trade (спекулятивная стратегия, основанная на разнице процентных ставок в разных странах). «Спрос на рублевые активы со стороны инвесторов пока не ослабевает», — констатирует Дарья Желаннова.

В то же время начальник управления операций на российском фондовом рынке ИК «Фридом Финанс» Георгий Ващенко обращает внимание на то, что ФРС США может повысить ключевую ставку в декабре текущего года, а сокращение разности с ключевой ставкой Банка России может снизить привлекательность carry trade. «Резкой распродажи рублевых активов я не ожидаю, спред ставок пока еще достаточно высок. Но если волатильность рынков в ближайшие недели усилится, это может стать сигналом для игроков carry trade к сокращению операций», — предупреждает он.

Аналитик ВТБ24 Алексей Михеев еще более скептичен в отношении перспектив валют развивающихся стран, в том числе и рубля, в плане спроса со стороны международных инвесторов. Он напоминает, что ведущие центробанки мира постепенно сворачивают стимулирование экономики и ужесточают денежно-кредитную политику. «Соответственно, в результате того, что дешевых денег в мировой экономике становится все меньше, начнется всеобщее сворачивание carry trade», — говорит эксперт, ожидая, что основной отток средств с развивающихся рынков придется на первый квартал 2018 года.

Большое влияние на валютный рынок будут также оказывать действия ФРС США. На прошлой неделе президент США Дональд Трамп назвал имя нового руководителя ФРС — по окончании полномочий Джанет Йеллен в феврале 2018 года американский центробанк возглавит Джером Пауэлл (его кандидатура еще должна быть одобрена сенатом). «Первые ориентиры, которые обозначит новый глава ФРС, зададут тон на долговых и валютных рынках в ноябре», — говорит начальник казначейства СДМ-банка Эдуард Лушин.

Выбор в пользу Джерома Пауэлла, который сейчас входит в совет управляющих ФРС, с очень низкой вероятностью приведет к существенному изменению политики регулятора, полагает Дарья Желаннова. «Пауэлл известен своей склонностью к мягкой кредитно-денежной политике, поэтому, скорее всего, курс Йеллен будет продолжен, то есть повышение ставок будет происходить медленно и аккуратно», — отмечает она.

В список ключевых факторов для курса рубля аналитики также включили опасность расширения санкций в отношении России. Ожидание новых санкций со стороны США, которые могут быть приняты уже в декабре 2017 года — январе 2018 года, частично оказывает давление на курс рубля, говорит аналитик ГК «Финам» Сергей Дроздов. «Приближается время конкретизации новых санкций США в отношении России. Уже есть конкретика по силовым ведомствам и предприятиям ВПК, что может закрыть дорогу нашим вооружениям на мировой рынок, а это не только большая доля валютных поступлений в страну, но и имиджевые потери для России как глобального игрока», — говорит управляющий активами ИК «Церих Кэпитал Менеджмент» Александр Баулин.

Другие факторы, такие как макроэкономическая статистика из России, США и ЕС, по мнению экспертов, будут оказывать гораздо меньшее влияние на динамку валютного рынка в ноябре. Поведение курса евро к рублю будет в основном определяться динамикой курса евро/доллар на мировом рынке.

Эксперт ФГ «БКС» Иван Копейкин среди прочих важных факторов отмечает предложенную Трампом налоговую реформу в США. «От того, как будет проведена реформа, во многом зависят дальнейшая денежно-кредитная политика в стране и в целом спрос на американские активы. Соответственно, влияние данного фактора на доллар будет существенным», — размышляет он.

С учетом перечисленных и прочих факторов участники опроса РБК предполагают, что к закрытию торгов на Московской бирже в четверг, 30 ноября, курс доллара будет находиться в диапазоне 57,9–59,3 руб., евро — 67,7–69,0 руб. На момент публикации прогноза 7 ноября доллар на Московской бирже стоил 58,9 руб., евро — 68,1 руб.