Финансисты допустили возвращение США к политике количественного смягчения

Турбулентность на мировых рынках, напомнившая кризисные дни октября 2008 года, заставила инвесторов усомниться в ожидавшемся повышении ставки ФРС США в сентябре. Более того, некоторые финансисты заговорили о вероятности возвращения ФРС к политике количественного смягчения (QE), которая помогла американскому рынку акций непрерывно расти с марта 2009 года. На сегодня QE4 — четвертый с 2008 года раунд скупки финансовых активов — кажется практически невозможным. Но ФРС может поменять планы, если спад на американском фондовом рынке затянется.

«Разговоры на рынке на тему следующих шагов ФРС внезапно переключились с того, когда она повысит ставки, на то, пойдет ли она на дополнительное стимулирование», — пишет CNBC. Бывший министр финансов США Ларри Саммерс, претендовавший в 2013 году на то, чтобы сменить Бена Бернанке у руля ФРС, написал 23 августа в колонке для FT, что скорое повышение ставки будет «серьезной ошибкой», а затем у себя в Twitter предположил, что ФРС должна рассмотреть возможность нового QE. «Совершенно не гарантировано, что следующим шагом ФРС будет ужесточение политики [то есть повышение ставки]. Как и в августах 1997, 1998, 2007 и 2008 годов, мы, возможно, находимся на ранней стадии очень серьезной ситуации», — написал он.

Отсылка Саммерса к календарным датам неслучайна. Например, банковские кризисы в подавляющем большинстве эпизодов начинаются в сентябре, следует из базы данных МВФ по «системным банковским кризисам» в мире в 1970–2011 годах; следующие по частоте распределения месяцы — декабрь и август, но сентябрь лидирует с большим отрывом. Саммерс предупреждает, что «в настоящий момент, когда ситуация очень хрупкая, повышение ставок может столкнуть какую-то часть финансовой системы в кризис с непредсказуемыми и опасными последствиями». «В условиях удорожания кредита, туманных перспектив китайской экономики, тонущих рынков развивающихся стран и коррекции фондового рынка США повсеместные опасения по поводу ликвидности и ожидаемая волатильность нарастают с почти рекордной скоростью», — пишет экономист.

Саммерс нашел единомышленника в лице основателя крупнейшего в мире хедж-фонда Bridgewater Associates (управляет активами на $170 млрд) Рэя Далио, который написал у себя в LinkedIn, что следующим шагом ФРС будет не ужесточение монетарной политики, а смягчение (через QE). Далио считает, что американской экономике скорее угрожает дефляция, нежели инфляция, поэтому нужно вновь ослаблять монетарную политику — через QE, поскольку ставка ФРС и так близка к нулю. Цены в США, за исключением волатильных цен на продукты питания, энергоносители и жилую недвижимость, которую трудно оценить, растут менее чем на 1% в год (при целевом ориентире ФРС в 2%), соглашается Саммерс, и если валюты Китая и других развивающихся стран продолжат обесцениваться, инфляция в США будет еще ниже.

«ФРС не собирается повышать ставки — они теперь всегда будут на нуле. С QE вовсе не покончено, — наоборот, оно только начинается. Будет и QE4, и QE5. Этот процесс бесконечен», — цитирует CNBC главу брокерской компании Euro Pacific Capital Питера Шиффа, одного из самых известных критиков ФРС на Уолл-стрит.

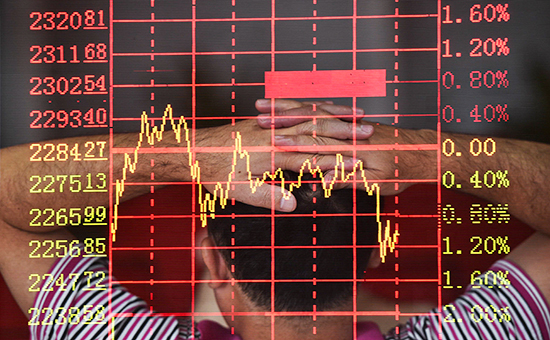

До августовской девальвации юаня, спровоцировавшей падение фондовых бирж, рынок оценивал вероятность повышения ставки ФРС на ближайшем заседании 17 сентября в 54%, а теперь эта вероятность оценивается только в 24%, свидетельствуют данные биржи CME, где торгуются фьючерсы на ставку Федерального резерва. Экономисты, опрошенные Reuters в начале августа, прогнозировали с 60-процентной вероятностью, что ставка будет повышена в сентябре — впервые с 2006 года. Ожидания резко изменились, после того как мировой рынок акций потерял более $5 трлн с 11 августа (начало девальвации юаня). Фондовый рынок США с капитализацией в 135% ВВП вступил в полосу коррекции впервые за четыре года. Аналитики Barclays перенесли ожидаемое повышение ставки ФРС с сентября 2015 года на март 2016 года, сославшись на то, что Федеральный резерв в текущих условиях устрашится поднимать ставку, чтобы еще больше не дестабилизировать рынок.

Американский индекс Dow снизился на 14% относительно последнего максимума, S&P 500 — на 11% (по состоянию на 25 августа). Снижение на 20% будет означать так называемый медвежий цикл, который в последний раз наблюдался на американском рынке в 2007–2009 годах. Как правило, эти циклы на фондовом рынке совпадают с рецессиями в экономике, хотя бывают исключения — «черный понедельник» октября 1987 года, когда обвал рынка был, а рецессии не было. Сейчас экономика США находится в хорошей форме, пишет Barclays, и рецессия ей не грозит. Но события на международных рынках «увеличили нисходящие риски для экономического роста в США», предупредил в среду президент Федерального резервного банка Нью-Йорка Уильям Дадли.

Текущий большой цикл роста фондового рынка в США начался в марте 2009 года и является одним из самых продолжительных в истории, за это время рынок вырос почти на 200%. Большинство экспертов убеждены, что этот рост не был бы возможен без программы QE Федерального резерва. Между ростом индекса S&P 500 и денежными вливаниями ФРС прослеживается четкая корреляция (хотя причинно-следственная связь не доказана). «Рынок подсел на наркотик количественного смягчения», — сказал бывший глава Федерального резервного банка Далласа Ричард Фишер в интервью CNBC на этой неделе, объясняя повышенное внимание к предстоящим действиям ФРС. А предыдущие руководители Федерального резерва — Алан Гринспен и Бен Бернанке — всегда видели в рынке акций особое значение для экономического роста и благосостояния нации. Например, Бернанке в 2010 году так объяснял механизм благоприятной взаимосвязи фондового рынка и экономики: «Более высокие цены на акции увеличат активы потребителей и помогут укрепить доверие, что может, в свою очередь, подстегнуть потребительские расходы. Увеличение расходов приведет к росту доходов и прибылей, что поддержит дальнейшее расширение экономики».