Эксперты сообщили об ухудшении качества кредитов в российских банках

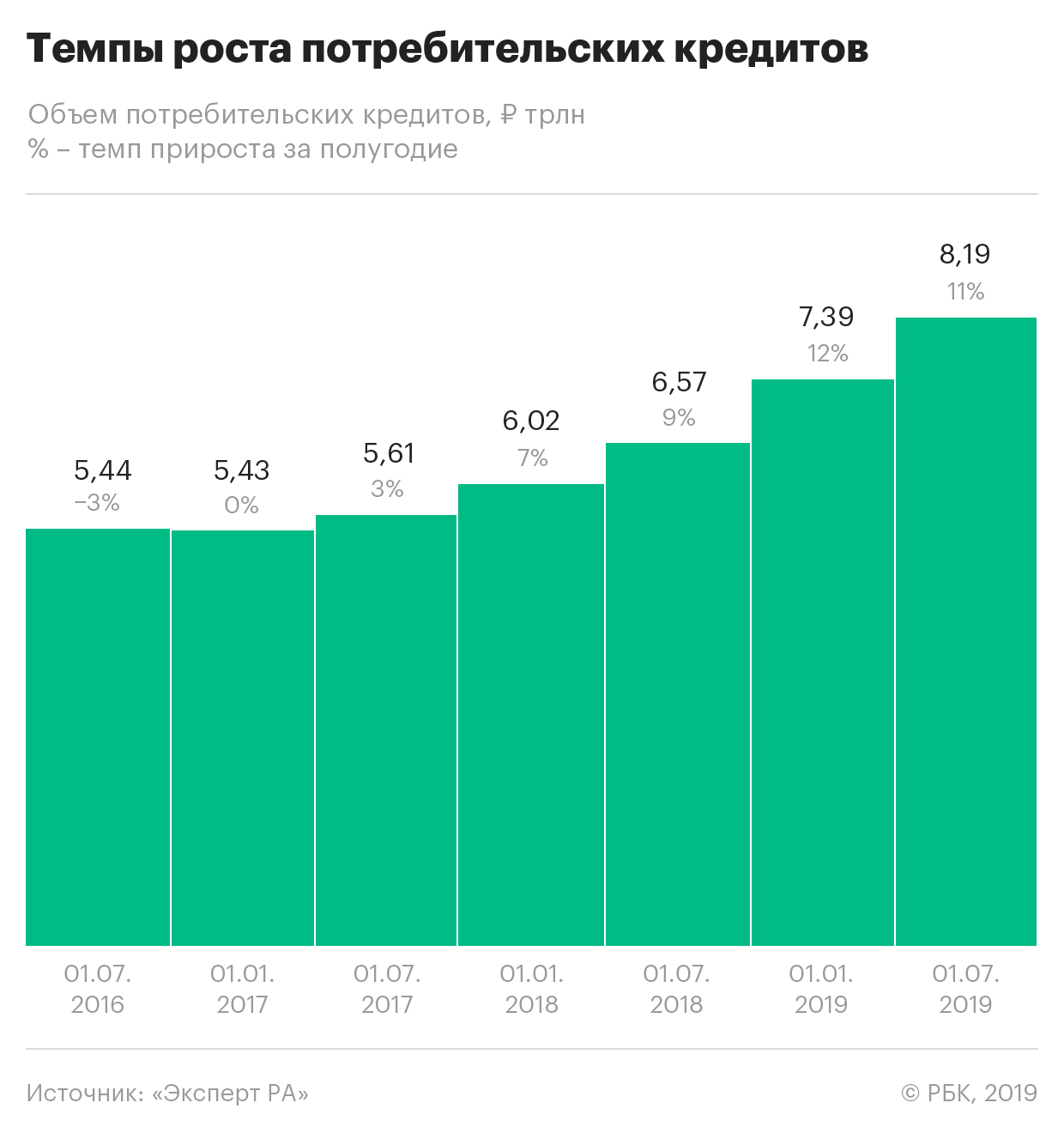

В первой половине 2019 года российские банки снизили качество выдаваемых потребкредитов. Хотя уровень просрочки по таким ссудам не растет, появились ранние индикаторы ухудшения ситуации, пишут в обзоре аналитики рейтингового агентства «Эксперт РА» (есть у РБК). Банки стали активнее наращивать резервы по необеспеченным ссудам с небольшой просрочкой, что повлияло на стоимость риска. Это выявил опрос и подтверждает отчетность 20 крупнейших игроков по объему розничного портфеля.

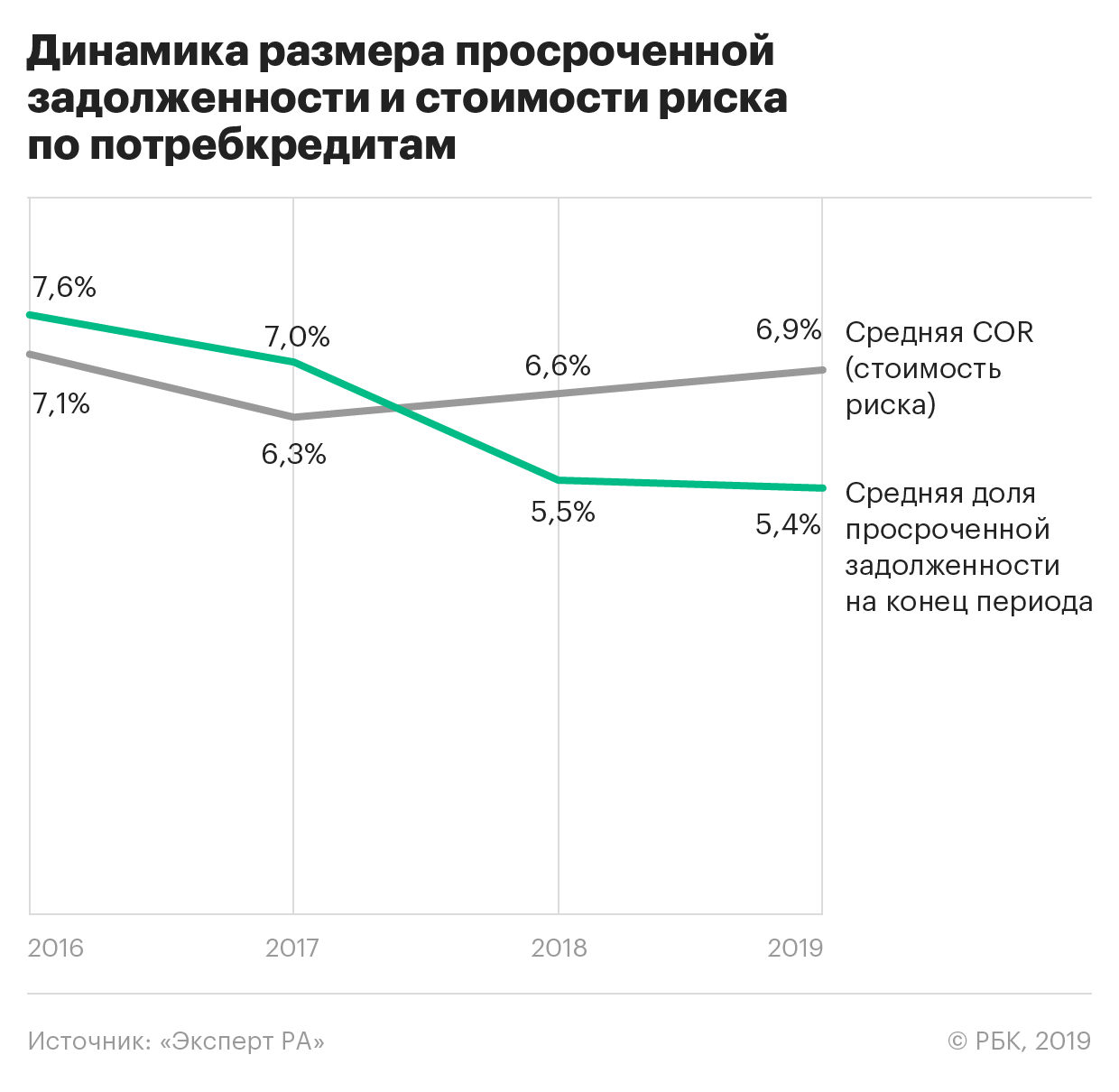

Стоимость риска (cost of risk, CoR) — показатель, который определяется как сумма резервов под кредитные потери в отношении к размеру кредитного портфеля. За последние два с половиной года он вырос на 0,6 п.п., до 6,9%.

«Стоимость риска медленно, но устойчиво растет последние два с половиной года. Поскольку показатель отражает создание резервов, а резервы — тот самый риск, CoR хорошо иллюстрирует негативный тренд», — отмечает старший директор по банковским рейтингам агентства «Эксперт РА» Владимир Тетерин.

Как портятся портфели банков

Увеличение стоимости риска, по оценке «Эксперт РА», свидетельствует, что платежное поведение российских заемщиков ухудшается: растет уровень дефолтности новых выдач. Агентство указывает, что с прошлого года банки стали активнее наращивать средства на покрытие плохих кредитов. К июлю этого года средние резервы на покрытие ссуд с просрочкой свыше 90 дней достигли 145%, что на 28 п.п. выше значений на начало 2018 года. Но активнее всего игроки увеличивали резервы по ссудам с небольшой просрочкой, до 90 дней, указывают аналитики.

С 1 октября российские банки будут обязаны выдавать кредиты с учетом показателя долговой нагрузки (ПДН) заемщиков — чем он выше, тем выше надбавки к коэффициентам риска. Новый подход будет применяться при расчете нагрузки на капитал — выдача ссуд слишком закредитованным клиентам станет менее выгодной для банков.

В банках говорят, что первые признаки ухудшения потребкредитования уже есть, отмечает старший директор банковской аналитической группы Fitch Ratings Александр Данилов. «Рост стоимости риска может быть фактором торможения для потребкредитования даже в большей степени, чем ПДН. Эффект от ПДН тоже будет, но его недостаточно для сильного торможения роста потребкредитования, поскольку банки пока зарабатывают достаточно прибыли, чтобы компенсировать влияние мер ЦБ на капитал», — сообщил Данилов. Из-за этого банки могут начать закручивать гайки при выдаче кредитов.

«В первом полугодии действительно наблюдался рост стоимости риска в розничном кредитовании — примерно в полтора раза по сравнению с первым полугодием прошлого года», — отметил и руководитель направления банковских рейтингов агентства НКР Михаил Доронкин. Он, однако, связал это с формированием оценочных резервов в соответствии с новым подходом к составлению банковской отчетности (МСФО 9).

- Многие игроки столкнулись с ухудшением состояния кредитных портфелей начиная с прошлого года, говорит директор департамента кредитных рисков банка «Ренессанс Кредит» Григорий Шабашкевич.

- «Мы также видели повышение показателя стоимости риска розничных продуктов в целом по рынку», — соглашается член правления банка «Открытие» Ирина Кремлева. Но, по ее словам, говорить о снижении платежной дисциплины россиян пока преждевременно.

- Стоимость риска действительно росла, отмечает первый зампред правления Совкомбанка Сергей Хотимский. «Пока это не связано с увеличением вероятности дефолта. Скорее, со снижением эффективности взыскания. В случае проблем у клиентов с большим суммарным долгом взыскивать становится сложнее», — поясняет он.

- У ВТБ не происходит роста показателя стоимости риска, сообщил представитель банка. В сегменте кредитов физическим лицам CoR в первом полугодии 2019 года составил 1,7% против 2% годом ранее, добавил он.

- Сбербанк отказался от комментариев. Остальные кредитные организации из топ-20 не ответили на запрос РБК.

Подробнее о растущих рисках банков читайте в материале «РБК Pro»