Просрочка по кредитам малому бизнесу прошла пик

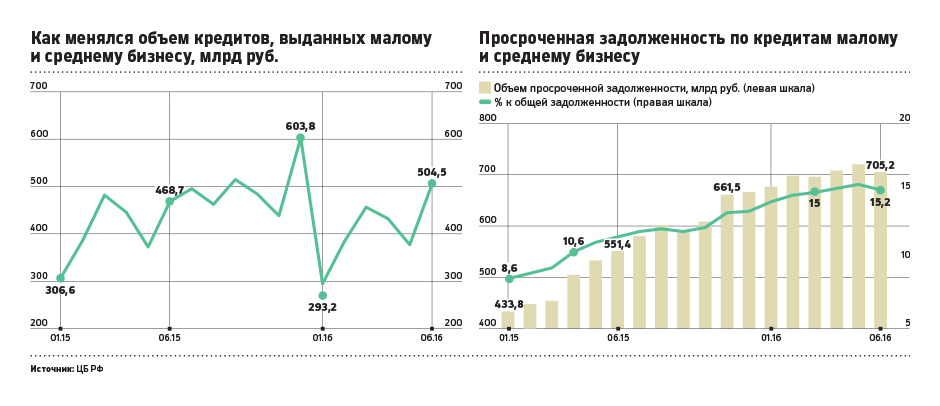

Кредитование малого бизнеса, обвалившееся с 2014 года более чем на треть, похоже, начало оживать. По данным Банка России, в июне банки выдали малым и средним предпринимателям кредиты на 505 млрд руб. — на 34% больше, чем в мае, и на 7,6% больше, чем в том же месяце прошлого года. В результате выдача новых кредитов за первое полугодие 2016 года почти догнала соответствующий показатель на середину прошлого года — 2,446 трлн руб. против 2,460 трлн руб., хотя и составляет лишь две трети от рекордного уровня двухлетней давности (более 3,8 трлн руб.).

За счет июньского роста кредитования начал сокращаться уровень просроченной задолженности по кредитам малого и среднего бизнеса после девяти месяцев непрерывного роста (см. график). Доля просроченной задолженности снизилась в июне на 0,4 п.п., до 15,2% от портфеля, а ее объем — на 15 млрд руб. (до 705 млрд), следует из статистики ЦБ.

Тем не менее малые и средние предприниматели остаются самой проблемной категорией бизнес-заемщиков — в целом по корпоративному кредитному портфелю доля просрочки сейчас составляет только 6,8%.

«Действительно, в июне произошло снижение доли просроченной задолженности МСП [субъекты малого и среднего предпринимательства] на 0,4 п.п. — до этого последнее снижение наблюдалось в уже достаточно далеком сентябре 2015 года», — говорит председатель правления МСП Банка (госбанк, специализирующийся на поддержке малого и среднего бизнеса) Дмитрий Голованов. Но говорить о том, что это смена тренда, пока рано: «снижение представляется сравнительно незначительным». В МСП Банке полагают, что дальнейшего существенного роста доли плохих кредитов в сегменте МСП уже не будет, и она будет дрейфовать в районе 15%. Более заметное снижение просрочки станет возможным, когда ускорится экономический рост и, в частности, начнет расти потребительский спрос. Это произойдет с 2017 года, прогнозирует банк.

Платежная дисциплина предпринимателей улучшилась, отмечают опрошенные РБК банкиры. «На наш взгляд, кардинально изменилась логика финансовых расчетов между контрагентами. Заемщики стали более ответственно подходить к проверке контрагентов, а также порядку и срокам расчетов», — говорит начальник управления по развитию продуктов для малого и микробизнеса банка «Глобэкс» Анна Сторожева.

От Чукотки до Ингушетии

2,4% — просрочка по кредитам МСБ в Чукотском автономном округе; это самый низкий показатель среди регионов России (впрочем, там и задолженность МСБ самая низкая — всего 997 млн руб.).

2,7% — просрочка по кредитам МСБ в Чечне (общая задолженность МСБ в республике — 15,5 млрд руб.).

88,5% — просрочка по кредитам МСБ в Ингушетии (общая задолженность МСБ там составляет 2,7 млрд руб.), это самый высокий показатель в России.

38% — просрочка по кредитам МСБ в Калмыкии (общая задолженность — 6,1 млрд руб.), второй после Ингушетии показатель.

Ставки снижаются, но медленно

Доступность финансирования в сегменте малого и среднего бизнеса «заметно улучшилась», ранее показало исследование «Опоры России» по индексу бизнес-настроений малых и средних предприятий за второй квартал 2016 года. Уже 55% респондентов (против 45% в предыдущем квартале) отметили легкость получения кредита, а число опасающихся, что в третьем квартале привлечь заемные деньги будет сложно, сократилось с 39 до 29%, говорилось в исследовании. По оценкам «Опоры», ставки по кредитам постепенно снижаются, чему способствуют ожидания снижения ключевой ставки ЦБ и избыток ликвидности. А ЦБ в своем июньском обзоре условий банковского кредитования связывал смягчение условий по кредитам для малого и среднего бизнеса с ростом конкуренции среди банков. Ставки по кредитам для предпринимателей в первом квартале 2016 года уменьшили 35% обследованных ЦБ банков, а увеличили — только 2%. Причем ставки интенсивнее снижались по краткосрочным кредитам.

Снижать ставки для малого бизнеса банкам, в частности, позволяет «Программа 6,5», заработавшая в конце 2015 года. По этой программе банки выдают кредиты среднему бизнесу по ставке 10% годовых, малому бизнесу — по ставке 11%, получая рефинансирование в ЦБ по ставке 6,5% под поручительство государственной Корпорации МСП. Например, в банке ВТБ ставка по кредитам для малого бизнеса сейчас составляет около 14,3% годовых, для заемщика с устойчивым финансовым положением и ликвидным обеспечением она может снизиться до 13,1%, а компании, реализующие инвестиционные проекты в приоритетных отраслях экономики (промышленность, строительство, сельское хозяйство, транспорт и др.), могут получить кредит по льготной ставке 11%, рассказывает руководитель дирекции малого бизнеса ВТБ Максим Лукьянович.

Однако кредиты для малого бизнеса все равно остаются очень дорогими. Согласно последней статистике ЦБ на 1 июня, банки предоставляли предпринимателям кредиты сроком до одного года в среднем под 16,22% — по сравнению с 16,47% месяцем ранее и почти 16,6% в начале года. При этом долгосрочные кредиты (на срок более года) впервые с конца 2014-го стали обходиться предпринимателям дороже, чем краткосрочные. Средневзвешенная ставка по таким кредитам в мае подскочила сразу на 0,5 п.п., до 16,42%, свидетельствуют данные ЦБ. Причина — в выравнивании стоимости фондирования для банков: ранее фондирование до одного года было дорогим, объясняет директор департамента разработки продуктов для малого и среднего бизнеса Бинбанка Анна Салманова.

В июле банки продолжили снижать ставки по кредитам для малого бизнеса, уверяют банкиры. Так, Бинбанк снизил ставки по кредитам МСБ на 1,1–3,6 процентного пункта, говорит Салманова, а ВТБ24 — на 0,5–2 п.п., сообщила РБК начальник управления продаж департамента обслуживания клиентов малого бизнеса ВТБ24 Елена Колесникова. Наиболее вероятный сценарий сейчас — это постепенное снижение ставок по мере стабилизации инфляции и инфляционных ожиданий и по мере снижения ключевой ставки ЦБ, рассуждает Дмитрий Голованов из МСП Банка.

Бизнес не видит подвижек

«Системных сдвигов» в пользу бизнеса не видно, считает президент сети химчисток «Диана», член совета московского отделения «Опоры России» Дмитрий Несветов. «Как были ставки неподъемные, так и остались», — сетует он. По его словам, привлечь кредит дешевле 20% сейчас очень непросто, а найти малый и средний бизнес, где возврат инвестиций выше 20%, еще сложнее. Небольшой рост кредитного портфеля может быть связан с тем, что у предпринимателей просто нет выбора: надо модернизировать оборудование, пополнить оборотный капитал — вот они и привлекают кредиты по нынешним ставкам. «Но это тупик для бизнеса, так невозможно развиваться», — рассуждает бизнесмен.

Предпринимательница Луиза Епремян, возглавляющая компанию «Радо-с-Фэшн» (производство женской одежды), говорит РБК, что слова властей о стремлении развивать кредитование малого бизнеса и оказывать ему всяческую поддержку расходятся с реальностью. На деле до реального сектора и малого бизнеса так называемые доступные деньги так и не доходят, объем кредитования увеличен за счет полной стагнации в 2015 году — то есть о каких-то улучшениях кредитного климата говорить рано, считает она. В свое время ее компания брала кредиты под 11,9–24,5%. «За четыре прошедших года мы погасили в общей сложности 115 млн руб. кредитных денег с учетом процентов. В условиях кризиса большинство наших контрагентов изменили графики платежей, и нам пришлось вступить в переговоры со Сбербанком о реструктуризации оставшейся части долга», — говорит она. Переговоры длятся больше года, и пока стороны не пришли к компромиссу.

Владелец московской типографии «Кортек» Вячеслав Трушин рассказывает, что в конце 2015 года приобрел печатное оборудование в лизинг в размере 2 млн руб., благодаря чему типография снизила цены, что увеличило поток клиентов даже во время летней «засухи» (для полиграфии это не сезон). Это позволяет оплачивать лизинг без просрочек. «Никакого страха перед новыми займами у нас нет и не будет: покупка оборудования — это взвешенный и обдуманный шаг. Мы брали оборудование в лизинг в то время, когда многие типографии закрывались, и отлично справляемся с обязательствами. Новый крах экономики, даже если он случится, меня не пугает: в нашем случае всегда есть шаг для отступления — лизинг позволяет вернуть оборудование, если компания станет не платежеспособна», — говорит предприниматель.