IPO Robinhood: о чем нужно знать

Robinhood — некогда компания, известная только на просторах США, но в последние пару лет положение изменилось так, что о ней знают и за пределами Америки. В начале июля 2021 года руководство Robinhood заявило о планах проведения IPO. Размещаться акции будут через биржу Nasdaq, под тикером HOOD.

Что нужно знать инвестору, который собирается инвестировать в акции Robinhood.

Описание компании

Robinhood — онлайн-брокер, релиз которого состоялся в 2013 году. За созданием площадки стоят Влад Тенев и Байджу Бхатт. Своей целью создатели площадки Robinhood обозначили следующее: создать простое и удобное торговое приложение, которое будет отвечать на все сформированные запросы пользователей относительно трейдинга. Исключительной особенностью Robinhood является отсутствие торговых комиссий, что и привлекает внушительный поток клиентов.

Robinhood предоставляет возможность торговли акциями, опционами, криптовалютами и другими торговыми инструментами. Площадка совместила в себе два качества, которые способствует ежедневному приросту клиентского потока — это простота и дешевизна. Также нужно учитывать, что к сложным торговым терминалами привыкли трейдеры старой закалки. Молодежь же выбирает путь наименьшего сопротивления: чем проще торговое приложение, тем больше оно будет пользоваться спросом у молодого слоя населения. Robinhood в этом плане «единорог», ведь ни один торговый сервис, приложение или биржа не может похвастаться средним возрастом клиента в 31 год.

У того, кто первый раз слышит о Robinhood, может сложиться логичный вопрос: если брокер не взимает торговый комиссии, то каким образом он получает прибыль? Основной источник дохода площадки — продажа платной подписки Robinhood Gold, стоимостью $5 за месяц. Сумма может показаться небольшой, однако, по состоянию на 31 марта 2021 года, у Robinhood было 1,4 млн подписчиков. Покупка подписки у брокера предоставляет клиенту следующее: расширенный доступ к рыночным данным, ежедневная и еженедельная аналитика от MorningStar, моментальное пополнение счета, которое никак не зависит от скорости обработки транзакции банком.

Финансовые показатели

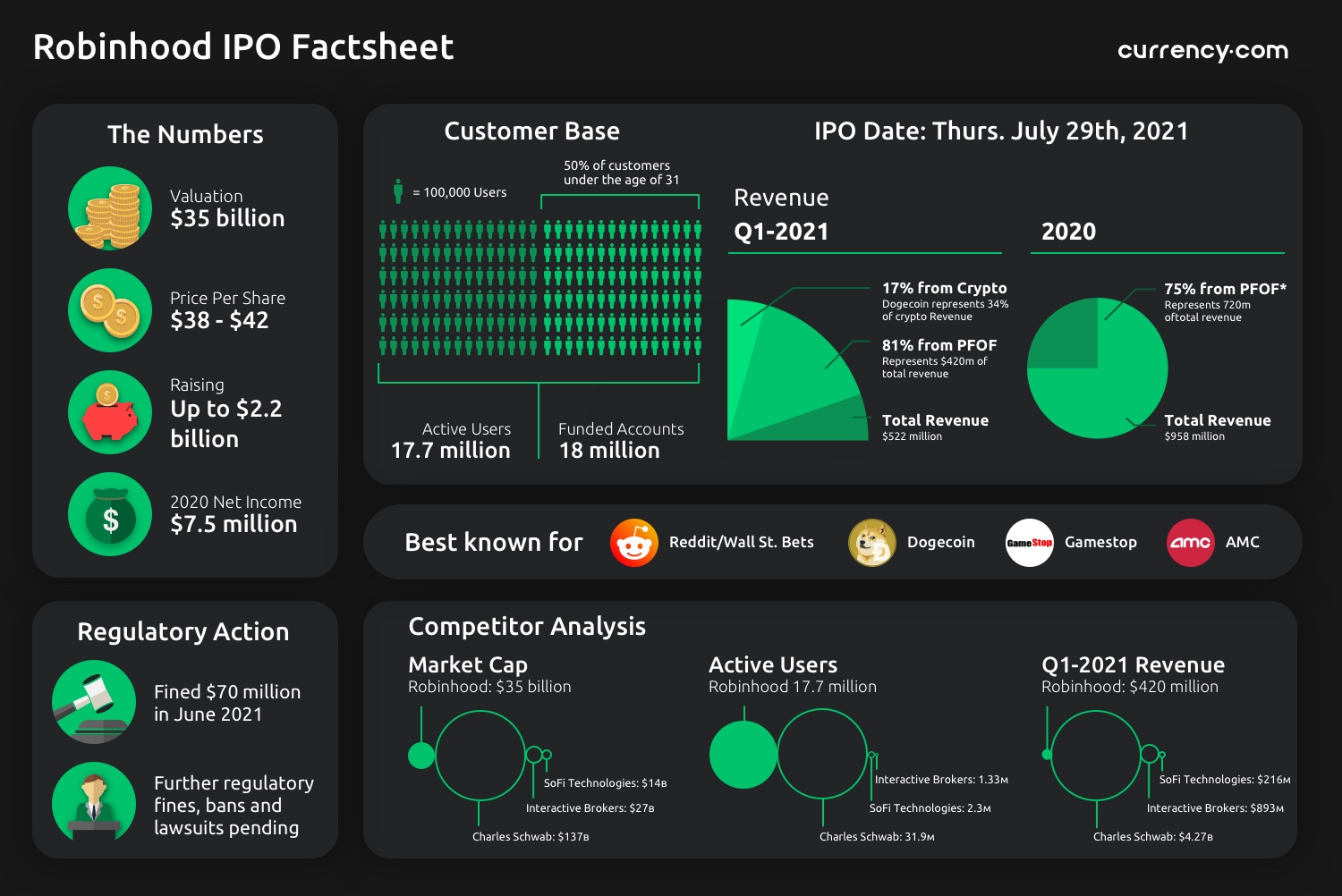

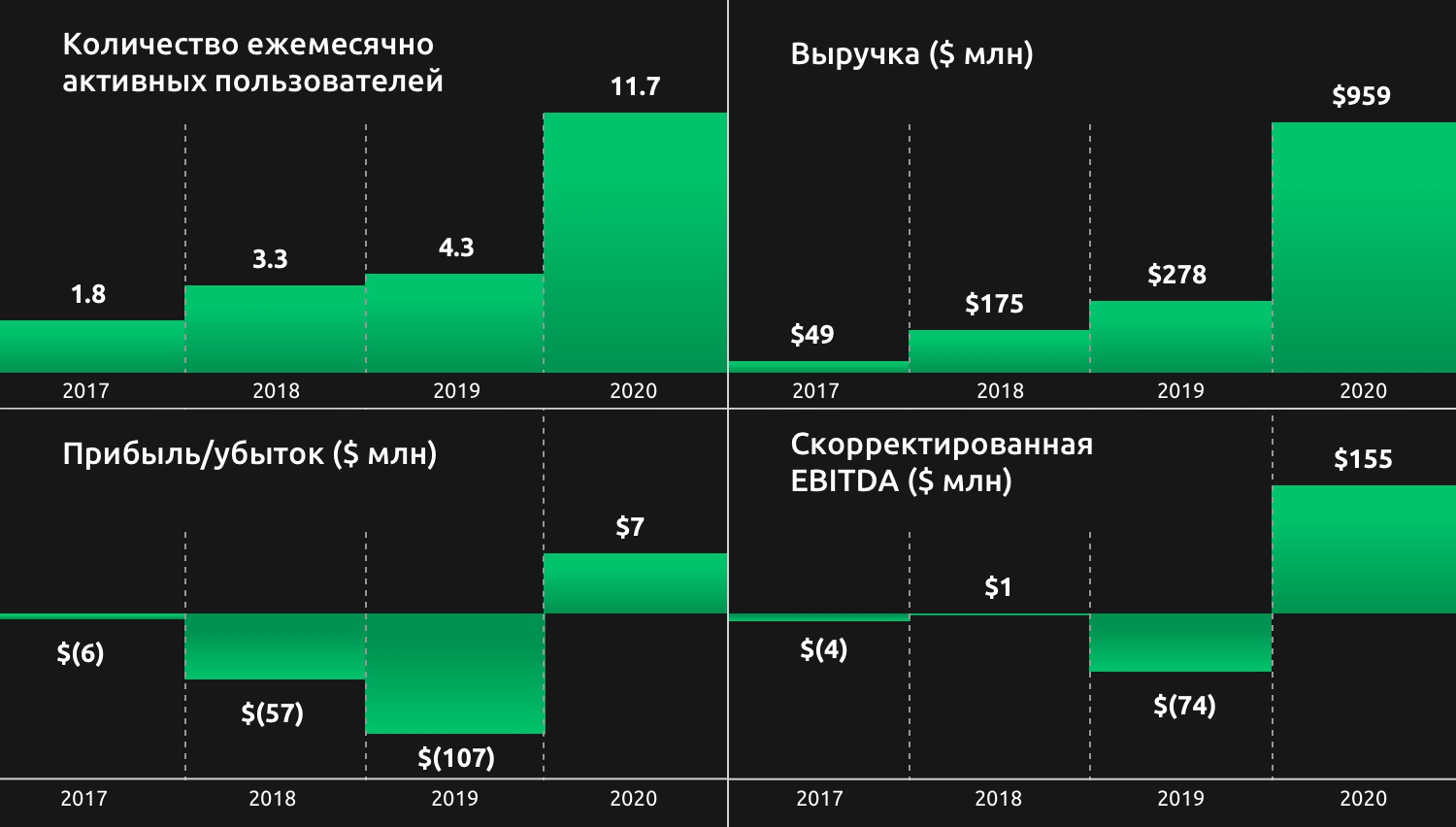

2021 год начался положительно для Robinhood. Только за первый квартал выручка брокера выросла со $128 млн до $522 млн. Нужно учитывать, что вслед за ростом прибыли увеличились и убытки, на $1,4 млрд, что превышает аналогичный показатель за 2020 год и является абсолютным антирекордом за всю историю компании.

Исходя из немалых убытков Robinhood в сети появилась следующая теория: финансовые рынки помнят разгон стоимости акций GME в январе 2021 года. Из-за внезапного «пампа» стоимости ценных бумаг по рынку прокатилась волна ликвидаций шортовиков, среди которых также были клиенты Robinhood.

Вскоре руководство Robinhood дало официальный комментарий: увеличению убытков способствовали конвертируемые облигации. Когда были выпущены конвертируемые векселя, увеличилась и стоимость тех акций, которые находились в залоге, ведь их цена стала больше заемной суммы. Таким образом Robinhood понесла номинальные убытки, которые никак не зависят от качества ведения бизнеса и рыночной ситуации.

IPO: риски и планы

Главным и, пожалуй, единственным минусом Robinhood является практика продажи потока ордеров. Благодаря использованию этой бизнес-модели брокер притягивает к себе внимание от государственных регуляторов, таких как SEC и Конгресс. Кроме того, с Комиссией по ценным бумагам и биржам США у Robinhood уже были судебные разбирательства. Если законодательство США начнут подтягивать против практики продажи потока ордеров, то у брокера могут возникнуть проблемы.

Не стоит упускать и то, что на репутацию брокера серьезно повлиял инцидент с GME. Из-за высокой волатильности у акций компании Robinhood пришлось приостановить торги. Официальный комментарий тогда звучал следующим образом: торги приостановлены из-за обязательств и требования к чистому капиталу. После чего Robinhood пришлось привлекать $3,4 млрд внеплановых инвестиций, которые помогли покрыть убытки в сложившейся ситуации. Коротко говоря, бизнес-модель Robinhood вызывает сомнения.

Регулирование криптовалют в США, которое обещает стать намного жестче, также не будет нести положительных вестей для брокера, ведь его считают дружественным к криптовалютам.

На фоне всего этого можно отметить, что время для IPO выбрано наиболее благоприятное. Финансовые рынки по всему миру растут, чего стоит только IT-сектор США. Количество индивидуальных инвесторов растет ежедневно. Есть большая вероятность того, что как только поток новых инвесторов вернется в прежнее русло, то и выручка Robinhood станет меньше.

Несмотря на риски, в планах Robinhood получить оценку в $35 млрд, а цена за одну акцию будет колебаться в диапазоне $38 до $42. Такие цифры компания назвала исходя из последнего раунда финансирования, где была оценена в $30 млрд.

Подведем итоги

Robinhood, в плане инвестиционного инструмента, совмещает в себе привлекательность и настороженность. С одной стороны, это площадка с огромным количеством молодых клиентов, а с 2013 года брокер показал отличный потенциал роста. С другой стороны, у Robinhood спорная бизнес-модель, судебные разбирательства с государственными регуляторами и положительное отношение к криптовалютам, правовой фон которых собираются ужесточать. Поэтому перед тем, как отдать свои деньги Robinhood, инвестор должен не один раз обдумать этот шаг и быть готовым ко всему.

Сообщение содержит информацию о движении рынка, не является инвестиционным исследованием, не должно рассматриваться в качестве инвестиционного совета.

— Когда криптовалюта опять подорожает. Подкаст «Новая волна роста биткоина»

— Кому нужны бульба-коины или как запускали Currency.com

— Почему биткоин подорожает. Интервью с Михаилом Кархалевым

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.