У зарубежных банков возникли вопросы к приватизации «Роснефти»

Банки хотят прозрачности

Сделка по продаже 19,5% акций «Роснефти» консорциуму швейцарской Glencore и катарского QIA продолжает вызывать вопросы — на этот раз у банков, с которыми итальянская Intesa хочет разделить кредит на €5,2 млрд, выданный покупателям пакета. Как сообщило издание GlobalCapital, специализирующееся на рынках капитала, банкиры требуют ясности в отношении структуры владения приватизированной долей в «Роснефти» и отказываются от участия в синдикации, пока не получат всю информацию о сделке и ее конечных бенефициарах.

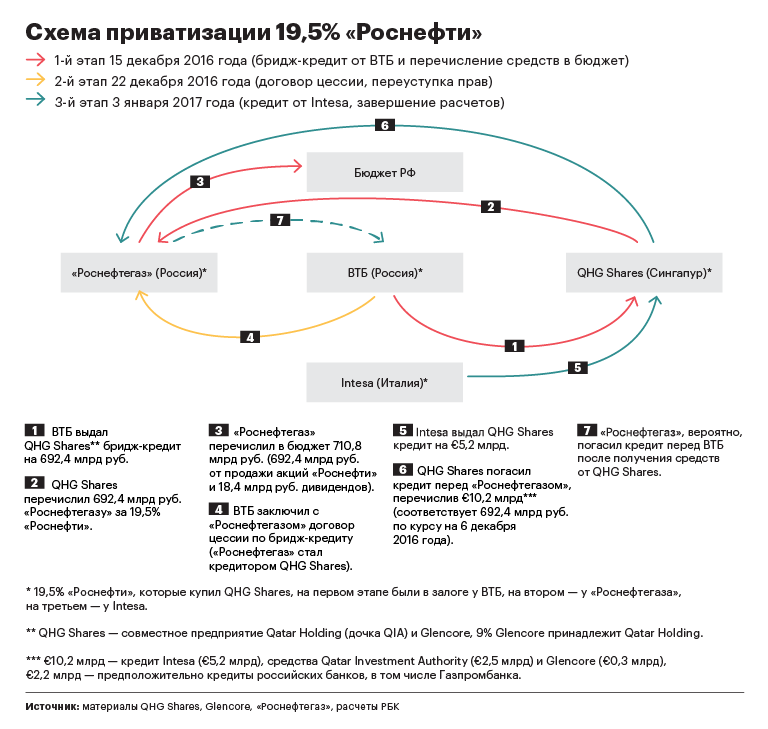

Группа Intesa в начале января заключила кредитное соглашение c консорциумом Qatar Holding — Glencore, предоставив ему €5,2 млрд на покупку акций «Роснефти». Представитель банка тогда сообщал, что Intesa будет привлекать другие банки, чтобы разделить с ними этот кредит. €5,2 млрд — это 1,4% кредитного портфеля Intesa на конец 2016 года, но почти 15% текущей рыночной капитализации банка.

Банки на европейском кредитном рынке готовятся к тому, что Intesa пригласит их к участию в синдикате, но на данный момент «они знают о структуре владения [акциями «Роснефти»] или структуре финансирования сделки не больше, чем можно судить по той скудной и неясной информации, которая представлена в официальных заявлениях и сообщениях СМИ», пишет GlobalCapital. Пять источников в различных крупных банках сказали изданию, что не будут участвовать в синдикации кредита, пока не идентифицируют бенефициарных владельцев приватизированных акций «Роснефти», которые принадлежат цепочке SPV-компаний (компаний специального назначения), зарегистрированных в Сингапуре, Великобритании и на Каймановых островах. Представители банков — крупнейших участников европейского рынка синдицированных кредитов (HSBC, Barclays, Societe Generale, BNP Paribas, Credit Agricole, ING Groep, UniCredit) отказались комментировать возможное участие в синдикации Intesa или не ответили на запросы РБК.

Принцип «Знай своего клиента» (Know your customer, KYC), которому следуют международные банки, не позволит многим банкам принять участие в синдикате, если Intesa не предоставит полную информацию, утверждает GlobalCapital. Требования KYC для синдиката — обычная практика, причем для больших публичных компаний они тиражируются шаблонно, из одного договора в другой, подтверждает РБК банкир, специализирующийся на синдицированных сделках на российском рынке. Сама Intesa, предоставляя кредит, должна была проверить конечных бенефициаров структур QHG в соответствии с правилами «Знай своего клиента», отмечало ранее агентство Reuters.

Секрет на Кайманах

Glencore в пресс-релизе от 10 декабря об участии в приватизации «Роснефти» сообщал, что 19,5% акций «Роснефти» приобретает консорциум Glencore и QIA, созданный на паритетных началах. Соответственно, хотя Glencore внес в сделку только €300 млн собственных средств (2,9% от общей стоимости сделки), ему причитаются половина купленного пакета (9,75% из 19,5%) и такая же доля в чистой прибыли «Роснефти», доступной для распределения среди акционеров, следовало из пресс-релиза.

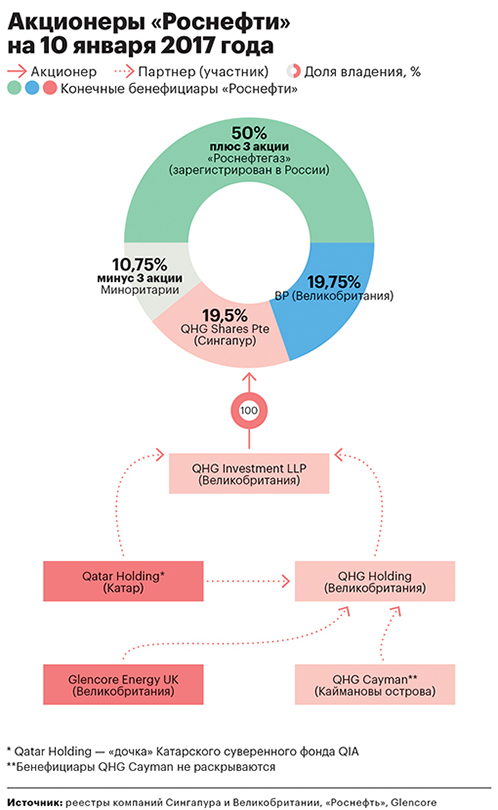

Но из публичной информации о компаниях-покупателях невозможно однозначно вывести факт паритетного владения Катаром и Glencore доли в «Роснефти». Как ранее писал РБК, непосредственным держателем 19,5% акций «Роснефти» стала сингапурская QHG Shares Pte, которая целиком принадлежит британской QHG Investment. Та, в свою очередь, контролируется катарским фондом и британской QHG Holding. А последняя в документах сингапурского корпоративного реестра значится «материнской компанией» консорциума, но участников у нее трое: помимо Glencore и QIA — офшор QHG Cayman Limited, зарегистрированный на Каймановых островах.

В отличие от Великобритании информация об учредителях и владельцах компаний на Каймановых островах не подлежит публичному раскрытию. Использование структуры в этой юрисдикции может отражать тот факт, что Кайманы — это «нейтральная площадка в стабильной правовой системе», предоставляющая определенные налоговые преимущества, однако это еще и юрисдикция, обеспечивающую максимальную конфиденциальность бенефициарных владельцев, пишет местное издание Cayman Compass.

Два источника РБК, близкие к участникам сделки по продаже 19,5% акций «Роснефти», настаивают, что появление офшора с Каймановых островов в структуре собственников носило «технический» характер. Первый источник, близкий к консорциуму покупателей, сказал, что QHG Cayman — это своего рода «провайдер», сервисная компания, которая была нужна, чтобы в сделку мог «зайти» Катар (Qatar Holding формально присоединился к сделке позднее, в конце декабря). Но эта структура останется до тех пор, пока существует партнерство, признал собеседник РБК. «Важно, что она не подконтрольна ни одному из инвесторов, — подчеркнул он, — но ее роль — быть участником и голосовать вместе с остальными (Glencore и Qatar Holding)». Другой собеседник РБК подтвердил, что Glencore и QIA — единственные бенефициары 19,5% акций «Роснефти», никаких других нет.

Пресс-секретарь «Роснефти» Михаил Леонтьев отказался комментировать РБК вопрос о бенефициарах QHG Cayman. Пресс-служба Intesa не ответила на запрос РБК. Ранее на вопрос Reuters, знает ли Intesa бенефициаров QHG Cayman, банк отвечал, что не комментирует детали клиентских операций, но заверял, что «финансирование было совершено при строгом соблюдении норм и правил».

Нетипичный кредит

То, что Intesa ищет банки для синдицирования кредита уже после того, как она его предоставила, нетипичная ситуация. Согласно сложившейся практике последних лет, сделки клубного характера происходят без андеррайтинга, участники синдиката видны сразу же, говорит банкир, специализирующийся на синдицированных сделках. По его словам, сделки, когда андеррайтер (в случае с приватизацией 19,5% «Роснефти» — Intesa) сначала берет все риски на себя, а затем ищет участников синдиката, — редкость. В этом случае, как правило, у андеррайтера есть до трех месяцев на поиск других кредиторов, реже — до полугода, говорит собеседник РБК.

Другой источник в банковских кругах сказал РБК, что Intesa фактически «продает риск, который взяла на себя больше, чем нужно». Диктовать условия Intesa не может, так как потенциальные участники синдиката знают, что ей нужно разгрузить риск, и будут ждать лучших условий сделки, говорил ранее РБК профессор финансов Хьюстонского университета Крэйг Пирронг.

Источник, близкий к консорциуму Glencore и QIA, предполагает, что Intesa не может собрать синдикат из-за сложной схемы обеспечения и гарантий по кредиту. «Уверен, что дело не в сложности с определением бенефициаров», — рассуждает он, допуская, что Intesa не может раскрыть всю схему таких гарантий.

Ранее РБК сообщал со ссылкой на документы QHG Shares в сингапурском реестре, что обеспечением по кредиту Intesa служат все 19,5% акций «Роснефти», а также права на дивиденды по этим акциям. Кредит маржинальный, и Glencore обязался довнести в качестве залога до €1,4 млрд, если рыночная цена акций «Роснефти» опустится до определенного уровня, однако неназванные российские банки согласились переложить этот риск на себя на условиях, которые не раскрываются.

Пресс-служба Intesa подтвердила GlobalCapital, что будет приглашать международные банки принять участие в синдикате. «Intesa Sanpaolo рассматривает вместе с двумя инвесторами [Glencore и Катар] стратегию по международной синдикации кредита», — цитирует издание представителя Intesa.

Пресс-служба банка, а также представители Glencore и QIA не ответили на запросы РБК. Топ-менеджер российского банка из топ-30 заметил, что теоретически, если зарубежные банки откажутся от синдикации, вполне возможна синдикация с участием банков из России. «Обычно синдикат делается по английскому праву, для этого достаточно одного иностранного кредитора, например, самой Intesa, а остальные кредиторы могут быть российскими — такие сделки не редкость», — рассуждает собеседник РБК.

Помимо согласия прогарантировать за Glencore €1,4 млрд на случай удешевления акций «Роснефти», находящихся в залоге, неназванные российские банки предоставили оставшиеся €2,2 млрд на покупку 19,5% акций «Роснефти» консорциумом Glencore и QIA. Участники кредитного соглашения связаны обязательствами по конфиденциальности, говорит РБК источник, близкий к консорциуму.