Стоить ли продавать акции развивающихся стран перед выборами в США

Наиболее доходными были активы России и Бразилии. На каждый доллар, вложенный в них в начале года, можно было заработать более 20% уже к началу сентября.

Но вполне вероятно, что развивающиеся рынки могут упасть в течение ближайших трех месяцев, в первую очередь из-за повышения ставок в США в декабре, что всегда вызывало краткосрочный отток капитала из рискованных активов. Однако в следующем году я жду продолжения роста развивающихся рынков, так как его причины носят долгосрочный характер.

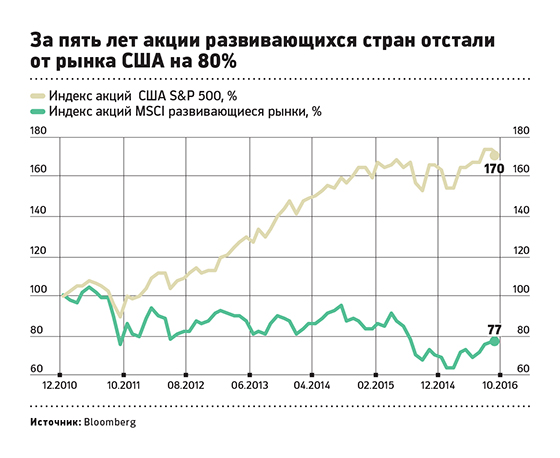

Несмотря на хорошую доходность в этом году, развивающиеся рынки по-прежнему сильно недооценены. За последние пять лет индекс акций развивающихся стран отстал от аналогичных индексов США более чем на 80%.

В результате развивающиеся рынки по оценкам JP Morgan сейчас на 20% дешевле, чем они были в 2002 году, когда только начиналась промышленная революция в Китае. Во многом снижение рынков произошло из-за резкого замедления Китая после кризиса 2009 года, которое совпало со «сланцевой нефтяной революцией» в США, что в совокупности вызвало более чем 40% падение на основных рынках сырья за последние пять лет. В итоге всем развивающимся странам пришлось пройти через 40–50% падения местных валют, чтобы сбалансировать экономики.

Судя по всему, процесс корректировки валют и цен на сырье закончился в первом квартале 2016 года, и можно говорить о появлении нового экономического равновесия. Цены на сырье стабилизировались либо начали рост. Валюты основных стран-экспортеров сырья также начали укрепление, например бразильский реал вырос в этом году на 17%. Благодаря стабилизации валют замедляется инфляция, это позволяет центральным банкам развивающихся стран постепенно снижать процентные ставки, тем самым стимулируя экономический рост.

Конечно, картина различается в разных странах, однако в целом тренд на развивающихся рынках вновь стал позитивным впервые с 2010 года. Это говорит в пользу продолжения роста их фондовых индексов на горизонте нескольких лет. Нужно заметить, что популярная ранее идея инвестиций во все страны БРИКС больше не работает. Сегодня инвестору в развивающиеся рынки приходится не только выбирать отдельные страны, но и конкретные инвестиционные темы в каждой стране.

В Китае я бы рекомендовал ставить на рынки, которые находятся в начале структурного роста (страхование жизни и здоровья, фармацевтика, индустрия развлечений, альтернативная энергетика, интернет-торговля). При этом надо избегать секторов с избытком мощностей (сырье, автомобили, промышленность) или избыточной конкуренцией (электроника, торговые сети, недвижимость). В России надо ставить на самые эффективные компании, которые увеличивают долю рынка после кризиса (Сбербанк, Х5, НОВАТЭК, возможно «ВымпелКом»). В Бразилии лучше сделать ставку на компании — лидеры по себестоимости сырья (производитель мяса JBS, целлюлозы Fibria, руды Vale). Рынок Индии приближается к своим максимумам и выглядит переоцененным, поэтому подходит больше для краткосрочных спекуляций.

Самым привлекательным активом на развивающихся рынках остаются корпоративные облигации. Из-за резкого падения процентных ставок в Европе у международных фондов наблюдается острый дефицит облигаций, дающих адекватную доходность. После стабилизации цен на сырье и позитивных политических перемен в Бразилии и Аргентине можно ожидать существенного притока средств на рынки Латинской Америки и России в следующем году. Поэтому возможная краткосрочная коррекция на этих рынках перед очередным повышением ставок в США может стать хорошей возможностью для входа в облигации.

Мне больше нравятся валютные облигации Бразилии, в которых пока сохраняется избыточная премия за риск. Например, доходность по пятилетним облигациям наиболее устойчивых компаний в Бразилии до сих пор превышает 6,5% при том, что сопоставимые по качеству бумаги в России дают около 5%, а в США не более 3%.

В России скорее нужно ждать моментов краткосрочного снижения рубля для входа в рублевые облигации. Замедление инфляции и постепенное снижение ставки ЦБ обеспечит рост цены этих инструментов, что может принести до 15% годовых в долларах при вполне вероятном укреплении рубля в течение следующего года.

Основная интрига для рынков сейчас — это личность нового президента США. Мне кажется, что приход Дональда Трампа привнесет фактор непредсказуемости, но кардинально не изменит трендов на рынке. Избрание Трампа, вероятно, приведет к появлению новых торговых барьеров, что позитивно для акций производителей США, но может вызвать краткосрочное падение на рынке металлов.

Кроме того, инвесторы ожидают, что при Трампе ФРС будет более агрессивной в поднятии ставок, что краткосрочно негативно для облигаций. Однако более важно, что оба кандидата обсуждают переход от денежного к налоговому стимулированию. Это большой позитивный шаг для рынков акций, который, в конечном итоге, перевесит первоначальную нервозность инвесторов.

Подводя итог, я советую инвесторам на развивающихся рынках зафиксировать часть прибыли сейчас перед периодом неопределенности в связи с выборами и повышением ставок в США. При этом существенные коррекции на рынках надо использовать для нового входа в облигации и отдельные акции развивающихся стран в ожидании роста в следующем году.