«Cибур» договорился об объединении активов с татарским ТАИФом

Стоимость нефтехимического гиганта может превысить $23,5 млрд

Крупнейший в Восточной Европе нефтехимический холдинг «Сибур», акционером которого является Леонид Михельсон (владеет 36%), и татарский ТАИФ (среди его основных совладельцев — сыновья первого президента Татарстана Минтимера Шаймиева) приступили к началу объединения нефтегазохимического бизнеса. Об этом говорится в совместном сообщении, опубликованном на сайтах «Сибура» и ТАИФа.

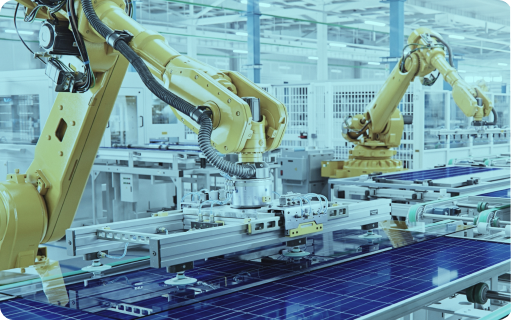

После завершения всех инвестпроектов, находящихся в стадии реализации, объединенная компания войдет в топ-5 глобальных лидеров по производству полиолефинов и каучуков, указано в сообщении. По итогам 2020 года на группу ТАИФ пришлось 64% производства каучуков в России и 28% пластиков. Объединенная компания будет выпускать 8 млн т полиолефинов и 1,2 млн т каучуков в год.

В обмен на контрольный пакет ТАИФа его крупнейшие акционеры получат 15% объединенной компании. Для сделки «Сибур» был оценен более чем в $20 млрд, рассказал РБК источник, близкий к одной из ее сторон. Оценка формировалась по принципу, схожему с тем, как оцениваются компании для IPO, сказал собеседник РБК. Аналитики Газпромбанка оценили долю, которую получат совладельцы ТАИФа, в $3,5–4,5 млрд. Таким образом, стоимость объединенной компании может превысить $23,5 млрд.

Зачем «Сибур» договорился об объединении

В пятницу, 23 апреля, Михельсон рассказал журналистам, что «первая идея, что это надо сделать (объединить активы с ТАИФом. — РБК), родилась десять лет назад» (цитата по «Интерфаксу»). По его словам, к практической реализации эти намерения подтолкнуло совещание у президента Владимира Путина по развитию нефтегазохимии, которое состоялось 1 декабря в Тобольске, где находится крупнейший завод «Сибура» — «Запсибнефтехим».

«Нужно активнее продвигать российскую нефтехимическую продукцию внутри страны, за рубежом, наращивать эффективность и объемы производства, — говорил тогда Путин. — Для этого в отрасли должны быть реализованы масштабные проекты с общим объемом инвестиций около 5 трлн руб.».

Создание объединенной компании позволит повысить устойчивость ее нефтегазохимического бизнеса и конкурентоспособность на мировом рынке, говорится в сообщении «Сибура» и ТАИФа. Оно также создаст дополнительные возможности для роста российской нефтегазохимии с учетом ее высокой капиталоемкости и дальнейшего роста химического несырьевого экспорта. «Cибур» и ТАИФ — это две российские компании, которые конкурируют со значительными по размеру международными компаниями, и мы понимаем, что следующий большой шаг расширения российской нефтехимии правильно сделать вместе», — заявил предправления «Сибура» Дмитрий Конов. По его словам, с добавлением сырьевого, финансового и управленческого ресурса «Сибура» можно будет расширить проекты производственных площадок ТАИФа, включая «Нижнекамскнефтехим» и «Казаньоргсинтез», находящиеся в Татарстане.

В ближайшие пять лет объемы производства «Нижнекамскнефтехима» и «Казаньоргсинтеза» должны вырасти в два раза, отметил президент Татарстана Рустам Минниханов, который присутствовал на церемонии подписания соглашения.

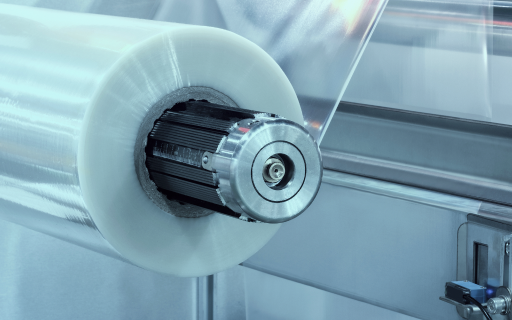

Несмотря на то что «Сибур» был крупным производителем нефтехимии, он оставался региональной компанией, а объединение с активами ТАИФа позволит ему стать мировым игроком с большими производственными мощностями, очень широким продуктовым портфелем и дистрибуцией, отмечает гендиректор Центра отраслевых исследований Андрей Костин. По данным рейтингового агентства НКР, на заводы двух компаний приходится 74–77% российского производства полиэтилена и полипропилена, которые используются для изготовления упаковки, пакетов, полимерных труб, кабелей и пластиковых стаканчиков. По итогам 2020 года Россия впервые стала чистым экспортером двух самых популярных видов полиэтилена — линейного полиэтилена низкой плотности и полиэтилена низкого давления, а доля страны на мировом рынке полиэтилена выросла до рекордных для нее 3,5% от мировых мощностей по его производству.

ТАИФ, который является вторым по величине нефтехимическим игроком в России после «Сибура», лидирует в мире в некоторых сегментах, включая производство каучука, а «Нижнекамскнефтехим» владеет собственными нефтехимическими технологиями, которые можно экспортировать, указывает Костин. Объединенная компания может диверсифицировать марки полимеров и предлагать клиентам любые опции без необходимости ставить их в очередь.

По его словам, для дальнейшего роста ТАИФу требовалось экстенсивно развиваться — приобретать другие активы или создавать новые производства. У компании большой опыт реализации проектов, но нет опыта мегапроектов в отличие от «Сибура», который недавно построил с нуля огромный завод «Запсибнефтехим» за $9 млрд и реализует проект Амурского газохимического комплекса. Это как раз тот партнер, который хорошо строит большие заводы — в срок и в рамках установленного бюджета, замечает Костин. У менеджмента «Сибура» большая экспертиза не только по крупным проектам, но и по построению глобального маркетинга, логистики и сырьевому обеспечению, заключает он.

«Крупные партнеры привлекаются в двух случаях: или денег не хватает, или человек хочет выйти из бизнеса. Сегодня у ТАИФа пока ни того, ни другого нет», — говорил председатель совета директоров и совладелец ТАИФа Альберт Шигабутдинов в интервью «Ведомостям» в июне 2019 года. «Кто конкретно будет заниматься программой развития группы ТАИФ — сам ли ТАИФ, Иванов ли, Петров, Exxon, ЛУКОЙЛ, «Сибур», — неважно. И программа, которая разработана, может быть скорректирована только совместно с нами, но в любом случае она должна быть реализована», — пояснял он условия привлечения мажоритарных акционеров. В пятницу Шигабутдинов отметил, что объединение с «Сибуром» позволит ТАИФу «существенно» ускорить реализацию своих проектов, размер инвестиций по которым в ближайшие десять лет составит более 1,5 трлн руб.

«Оба холдинга присутствуют на рынке полиолефинов и каучуков, но дополняют друг друга в плане ассортимента. Сделка предполагает синергетические эффекты, в том числе благодаря оптимизации потоков продаж продукции на экспорт и на внутреннем рынке», — говорится в отчете аналитиков Газпромбанка. Представители «Сибура» и ТАИФа не стали комментировать объем синергии от объединения, указав на «масштабный синергетический эффект».

Как будет устроена сделка

ТАИФ, созданный в середине 1990-х годов как инвестфонд, постепенно получил контроль над несколькими крупными промышленными предприятиями Татарстана, и сейчас его основная сфера деятельности — нефтепереработка и нефтехимия (нефтепереработка не войдет в объединенную компанию). По состоянию на 2017 год крупнейшими акционерами ТАИФа являлись два сына первого президента Татарстана Минтимера Шаймиева — Радик и Айрат Шаймиевы (по 19,5%), а также Шигабутдинов и Рустем Сультеев (по 19,9%). Им четверым тогда принадлежало 78,8% компании.

Объединение нефтегазохимических активов компаний будет происходить в два этапа, рассказал РБК представитель «Сибура». На первом этапе в пользу существующих акционеров ТАИФа будет осуществлен дополнительный выпуск акций «Сибур Холдинга» в размере 15% акционерного капитала. Взамен «Сибур» получит 50% плюс одна акция ТАИФа. На втором этапе «Сибур» получит опцион на покупку оставшихся акций татарского холдинга, акционеры ТАИФа — право на аналогичных условиях реализовать пут-опцион. Второй этап сделки возможен через несколько лет, добавил собеседник РБК.

Сделка будет закрыта при условии прохождения необходимых корпоративных процедур и получения регуляторных согласований, подчеркивается в сообщении. Конов не исключил, что первый этап сделки, включающий получение согласования ФАС и выпуск новых акций, может быть реализован в течение 2021 года.

Недавно стало известно, что Михельсон продал 12,5% «Сибура» страховой группе СОГАЗ, снизив свою долю до 36%. По итогам допэмиссии для объединения с активами ТАИФа его пакет сократится до 30,6%, а СОГАЗа — до 10,625%. Доля второго по величине акционера «Сибура» Геннадия Тимченко составит 14,45%, китайских Sinopec и Фонда Шелкового пути — по 8,5%, гендиректора «Ладога Менеджмент» Кирилла Шамалова — 3,3%, действующего и бывшего менеджмента компании, включая Конова, — 9%.

Михельсон в феврале 2021 года говорил, что сейчас «не самое плохое время» для проведения IPO «Сибура» по макропараметрам, потому что в отличие от таких нефтяных гигантов, как ExxonMobil и Shell, нефтегазохимические компании мирового уровня «почти не просели». Теперь очевидно, что не стоит ждать IPO, пока не будет завершено объединение активов «Сибура» и ТАИФа, а Амурский ГХК, который планируется достроить в середине 2024 года, не достигнет зрелой фазы строительства, замечает Костин.

По словам Конова, в результате объединения у партнеров возникает возможность и для новых проектов. «В ситуации, когда мы имеем замедляющийся спрос на продукты нефтепереработки в виде моторного топлива, нефтехимия является тем направлением, которое станет развиваться более активно. Мы понимаем, что нам необходимо будет сделать триллионные инвестиции», — отметил он.