Смена календаря: почему не стоит ждать новой рецессии в США

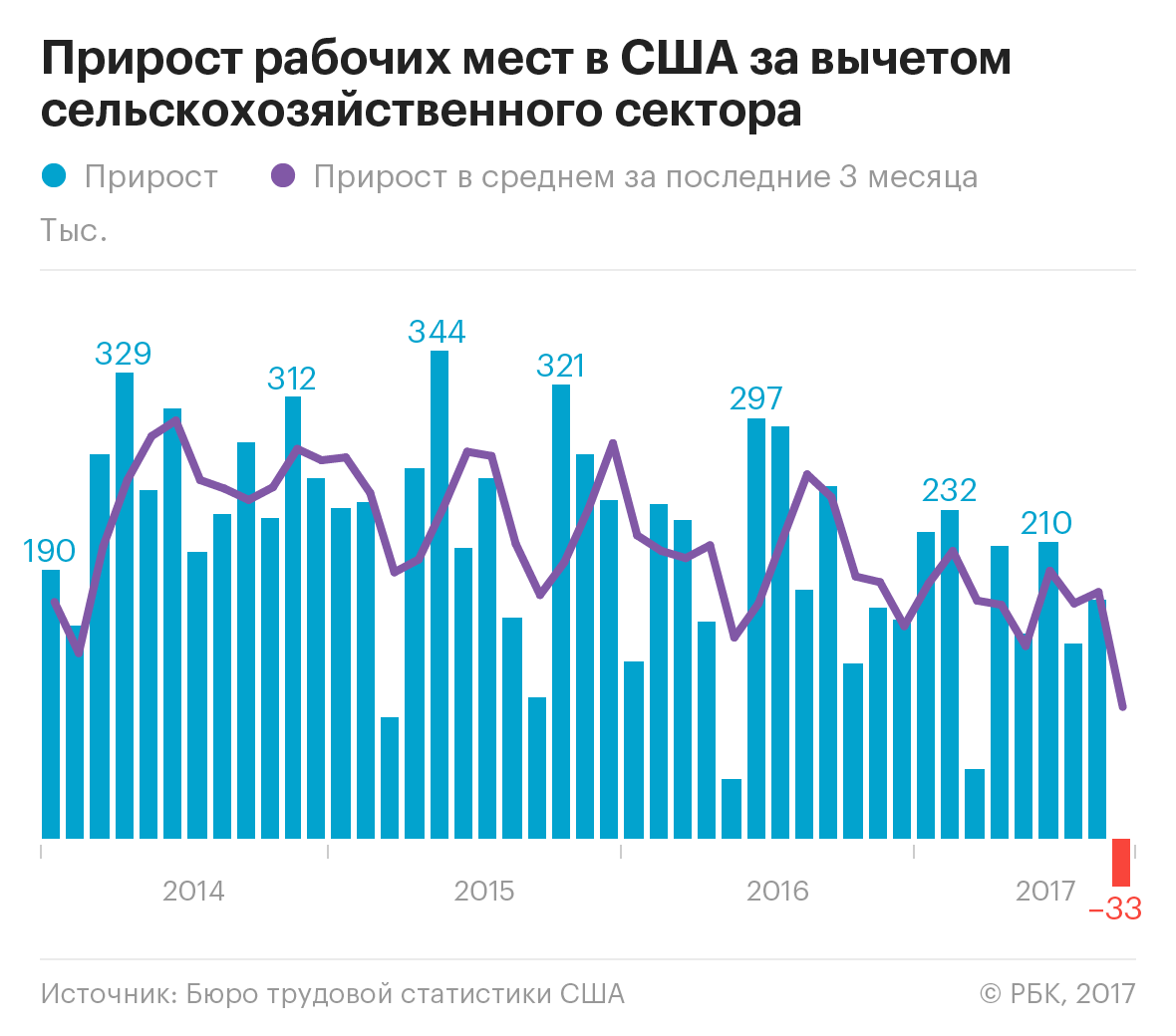

О вероятности рецессии в США начали говорить еще до президентских выборов 2016 года. Эксперты ожидали, что новый президент столкнется с этой проблемой уже во время своего первого срока. Однако почти год спустя прогнозы выглядят совсем иначе. Согласно модели резервного банка Сент-Луиса, вероятность рецессии — на уровне 0,2%. МВФ в октябре обновил прогнозы и ожидает, что рост ВВП США ускорится с 1,5% год к году в 2016 году до 2,2–2,3% в 2017–2018 годах. В чем же дело?

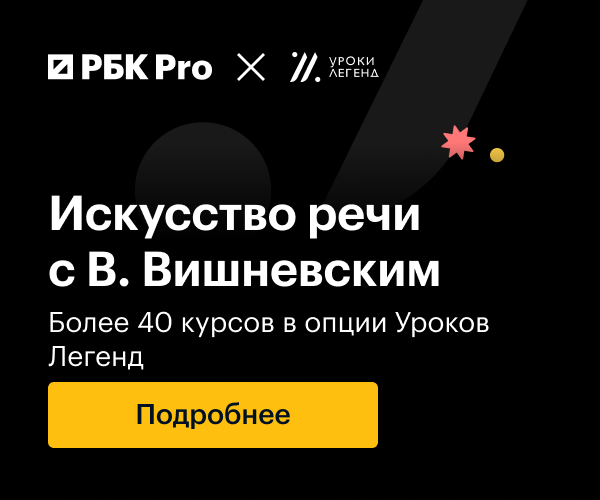

Слабая отчетность по рынку труда могла бы дать повод для дискуссий о скором начале рецессии. Количество новых рабочих мест снизилось в сентябре 2017 года на 33 тыс., спад произошел впервые за семь лет. Динамика оказалась существенно хуже консенсус-прогноза Bloomberg (плюс 90 тыс.) и прироста в августе (плюс 169 тыс.).

Однако фондовый рынок практически не отреагировал на эти новости: инвесторы восприняли это падение как разовое событие (из-за ураганов в Техасе и Флориде), не отражающее фундаментальные показатели рынка труда.

Долгий период роста

В основе прогнозов рецессии часто лежат календарные расчеты: c 1945 года в США средняя длина экономического цикла составляет 58,4 месяца, а на конец сентября 2017 года рецессии в экономике США не было уже 99 месяцев. Максимальный период непрерывного роста экономики США в истории — 120 месяцев (с апреля 1991 года по март 2001-го).

Именно такие расчеты показывают, что рецессия близко и состоится не позднее 2019 года. Летом 60% опрошенных Bloomberg американских аналитиков считали, что это случится в июле 2019 года. А вероятность рецессии в течение ближайших 12 месяцев по консенсус-прогнозу Bloomberg составляет не более 15%.

Но такой детерминированный подход к экономическим циклам все-таки упрощает проблему. Макроэкономическая теория делового цикла доказывает, что основной источник циклов не время само по себе, а переживаемые экономикой технологические шоки и структурные изменения. На практике есть еще три аргумента против неизбежного приближения рецессии:

— удлинение циклов с 1990-х годов;

— необычный характер кризиса 2008–2009 годов;

— циклические индикаторы были близки к началу рецессии в четвертом квартале 2016 года, но восстановились в 2017 году.

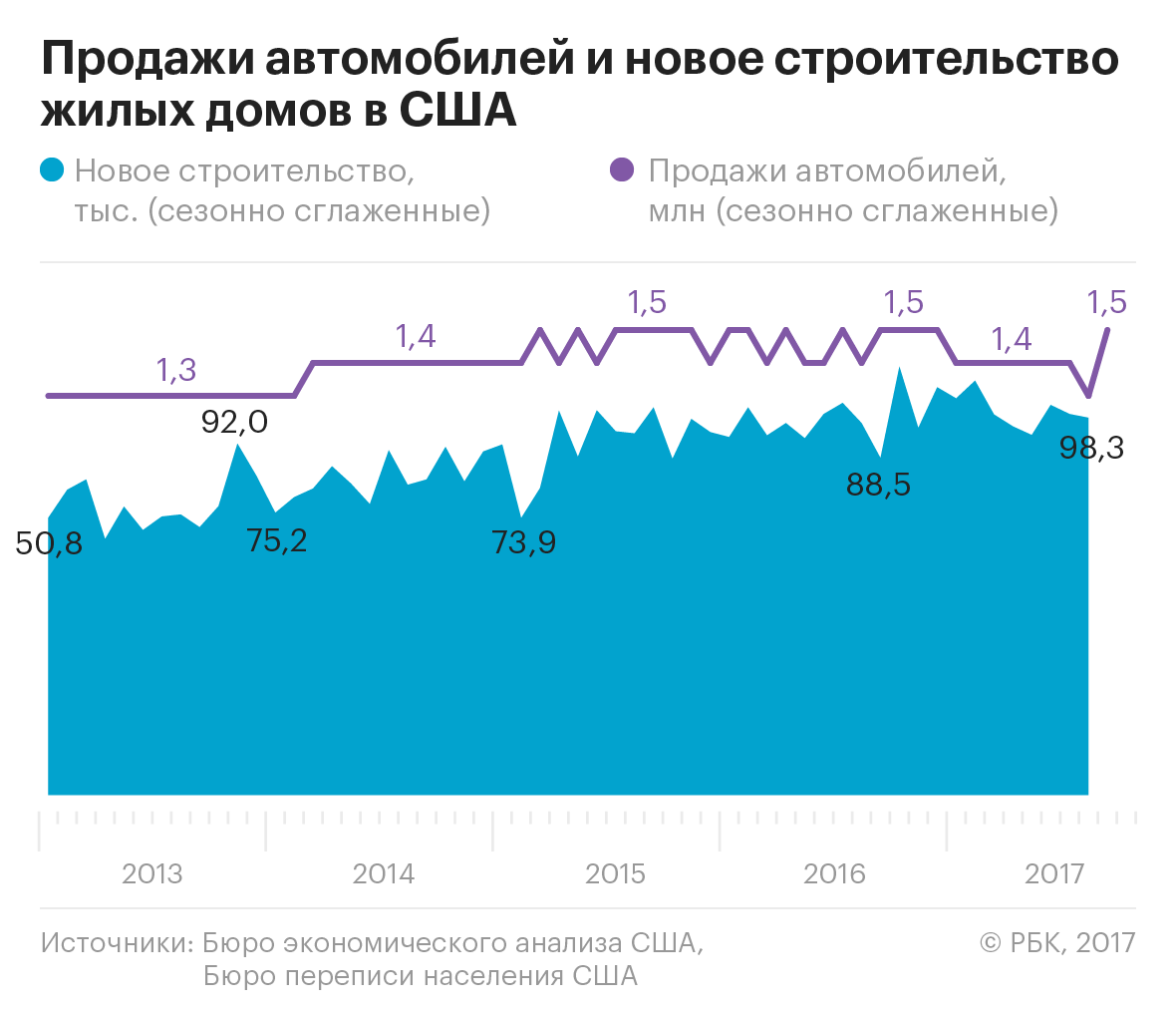

С 1990-х годов властям в США удается все лучше сглаживать экономические циклы. Причем кризис 2009 года для экономики США оказался не типичным циклическим спадом. Темпы экономического роста замедлились до 2% год к году. Восстановление шло дольше, чем обычно, несмотря на стимулирующую бюджетную и монетарную политику. Основные циклические компоненты: инвестиционные затраты, расходы населения на автомобили и жилье (по отношению к ВВП) — так и не восстановились до среднего уровня 1960–2000 годов. По оценкам МВФ, на траекторию своего потенциала экономика США выходит только сейчас, в 2017 году.

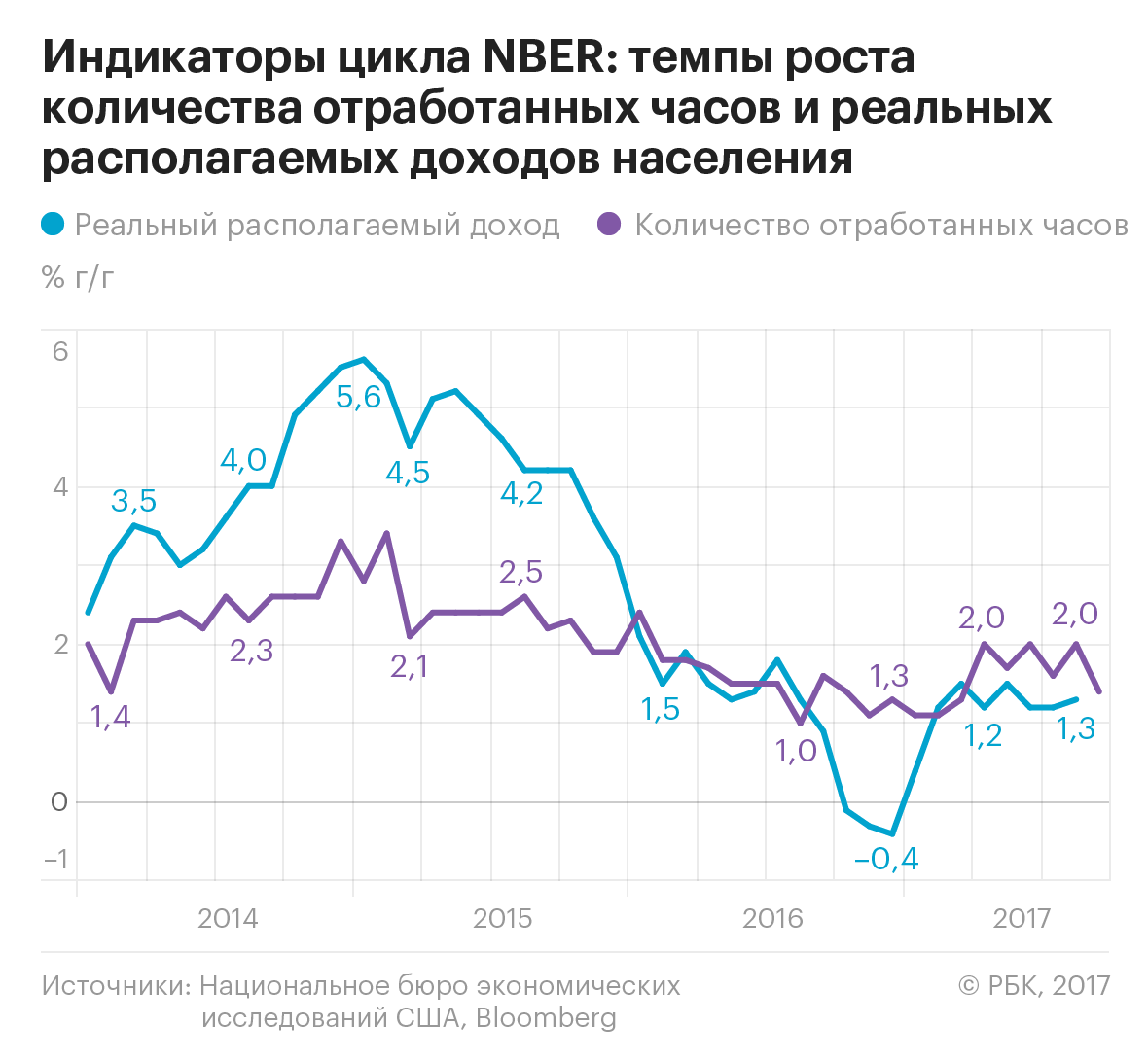

Индикаторы экономического цикла, которые использует Национальное бюро экономических исследований США (NBER), показывали ухудшение динамики в 2016 году. Темпы роста занятости замедлились, реальные располагаемые доходы населения в четвертом квартале начали падать. В 2016 году стагнация и спад наметились в секторе продаж автомобилей и строительстве жилой недвижимости. Но в 2017 году динамика доходов и занятости населения вновь улучшилась. Деловая и потребительская уверенность выросла до максимальных значений за посткризисный период с 2009 года. По прогнозам МВФ, рост оптимизма будет поддерживать инвестиции, занятость и расходы населения как минимум в 2017–2018 годы. Эксперты также ожидают, что в результате продолжительного периода оптимизма бизнес в США наконец начнет повышать заработные платы.

Разрушения от ураганов «Харви» и «Ирма» хоть и принесли временную остановку производств на юге страны, но также стимулируют продажи автомобилей и строительство в ближайшей перспективе. Позитивный эффект виден уже на сентябрьских данных по продаже автомобилей (плюс 200 тыс.). Проведение налоговой реформы, план которой Республиканская партия опубликовала в октябре, также может стать важным стимулирующим фактором.

Опасные дисбалансы

В ближайшие годы рецессия в США маловероятна, но есть риски, что в среднесрочной перспективе темпы роста все-таки замедлятся. Проблема в том, что текущее ускорение сопровождается не снижением, а ростом дисбалансов.

По оценкам Банка международных расчетов (БМР), к рецессии в США и мировой экономике могут привести четыре вида факторов:

— ускорение инфляции;

— шоки в финансовом секторе;

— слабый рост потребления и инвестиций, во многом из-за высокого уровня долга;

— рост протекционизма.

Все эти факторы являются следствием сочетания установившихся после кризиса 2008–2009 годов необычно низкого роста производительности труда, высокого уровня долга и отсутствия возможностей для стимулирующей политики. По расчетам БМР, наиболее высокий риск связан с финансовым сектором. Основной источник следующей рецессии, скорее всего, будет таким же, как в 2008 году, — взрывной рост на финансовых рынках.

В среднесрочном плане вероятность рецессии США будет зависеть от того, как быстро начнутся нормализация монетарной политики, снижение госдолга и улучшение контроля за рисками в финансовой сфере. С нормализацией монетарной политики ФРС тянула не менее двух лет. И сейчас есть риск, что ужесточение не начнется: заканчивается первый срок Джанет Йеллен на посту главы ФРС, а в начале 2018 года Дональд Трамп может сменить пять из семи членов в совете управляющих ФРС. Дефицит бюджета вырос с 2,6% ВВП в 2014–2015 годах до 3,1% ВВП в 2016 году и, скорее всего, увеличится до 3,5% ВВП в 2017 году. С ростом оптимизма начался и рост дисбалансов в корпоративном секторе: например, с начала 2017 года на 53% вырос кредит компаниям с уже высоким уровнем закредитованности.