Премия для России: как мировая экономика поддержала высокие цены на нефть

Цены на нефть Brent держатся на уровне выше $50 за баррель, несмотря на значительный рост активности в сланцевой отрасли США и нарушения ограничений участниками договора ОПЕК+. При этом Россия и Саудовская Аравия настаивают на продлении соглашения об ограничении добычи нефти еще на три месяца — до конца июня 2018 года. По данным The Wall Street Journal, участники соглашения ОПЕК+ полагают, что продление договора позволит удержать цены на нефть от падения. Но чтобы оценить эффективность стратегии ОПЕК+ в рамках конкуренции со сланцевой отраслью США, необходимо учитывать третий фактор — состояние мировой экономики и финансовых рынков.

ОПЕК vs сланцевая добыча

Рассуждения о ценовой конъюнктуре на рынке нефти, как правило, строятся вокруг конкуренции ОПЕК со сланцевыми производителями США. Во второй половине 2014 года, когда цены на нефть упали со $100 до $50 за баррель, нефтяной рынок одновременно изменил свою структуру — ОПЕК утратила роль регулятора из-за появления сланцевой добычи.

Прежде нефтяной рынок был очень инерционным, поскольку для начала добычи на крупных месторождениях (разработка которых идет традиционными методами) требуется пять—семь лет после осуществления инвестиций. Из-за такого временного лага ситуация на рынке развивалась длительными циклами, в результате чего возникали высокие риски дисбаланса. В период профицита ОПЕК (на членов этой организации приходится порядка трети мировой добычи) регулировала рынок за счет ограничения своего выпуска. С развитием сланцевой добычи в США, где временной лаг от инвестиций до начала добычи составляет шесть—восемь месяцев, участники рынка стали заявлять об окончании суперцикла. Именно из-за такого короткого временного лага сланцевые производители, на которых приходится лишь 5% мирового предложения, оказались в фокусе прогнозов по ценам на нефть.

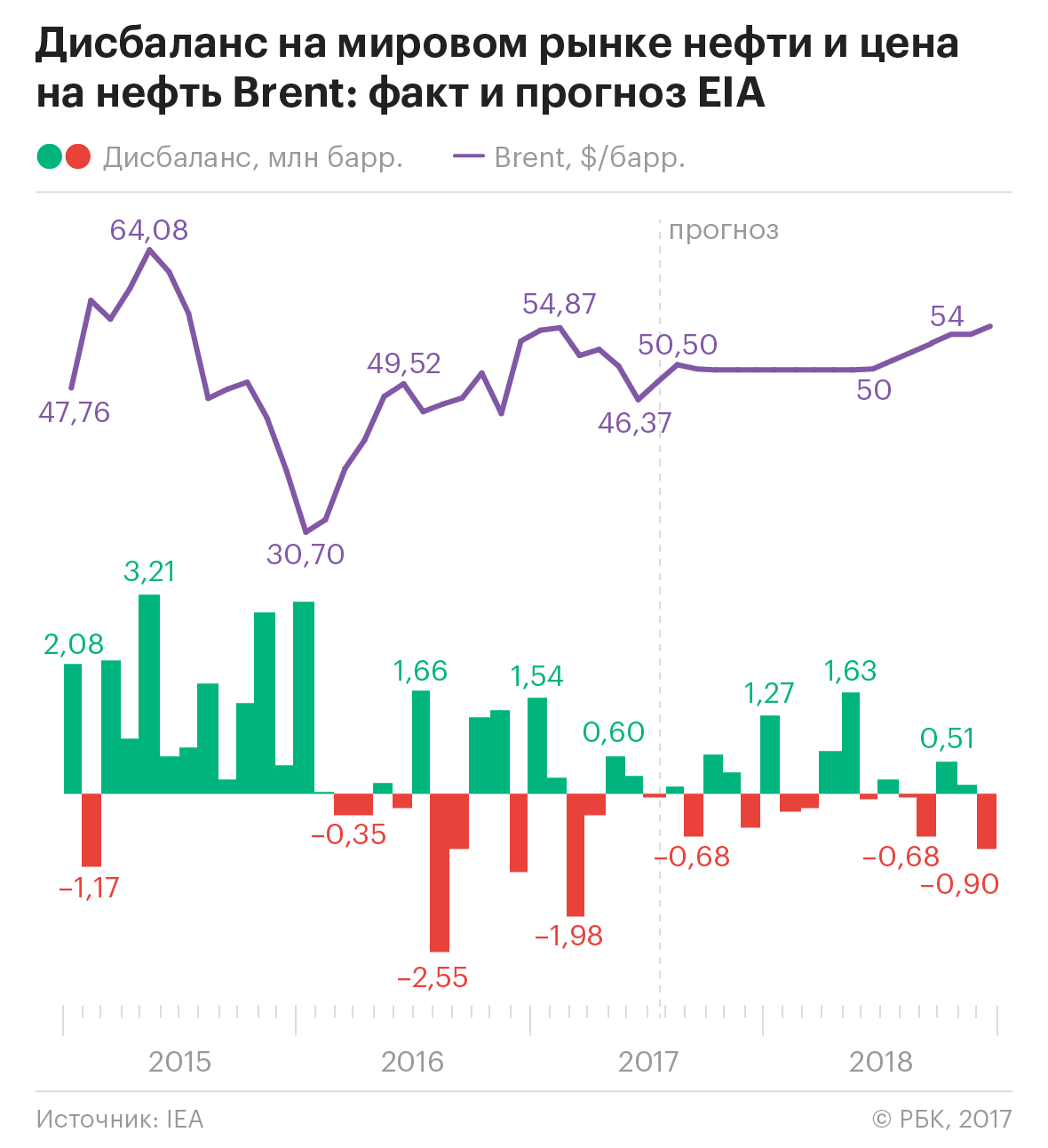

В конце ноября 2016 года ОПЕК и другие страны-экспортеры договорились об ограничении добычи на 1,8 млн барр. в сутки в первом полугодии 2017 года. Это решение было принято из-за тяжелого состояния экономики и бюджетов в нефтяных странах, а также из-за намерения саудовских властей продать 5% акций главной нефтяной компании королевства — Saudi Aramco. Масштаб ограничений был рассчитан на колебание цен в диапазоне $50–60 за баррель, чтобы производители с высокой себестоимостью продолжали уходить с рынка.

По оценкам Управления энергетической информации США, в результате этих мер дисбаланса на рынке нефти нет и не будет до конца 2018 года. А по мнению скептиков, ограничение добычи могло дать только временный эффект на промежутке шесть—восемь месяцев, пока добыча в США не отреагирует на рост цен. К тому же скептики сомневались в соблюдении договоренностей ОПЕК+. На первый взгляд, так и получилось: цена на нефть Brent не удержалась на комфортном для экспортеров уровне $55 за баррель и в июне-июле 2017 года снизилась до $45–47. Не помогло даже продление договора ОПЕК+ еще на девять месяцев. В ответ на рост нефтяных цен количество активных буровых установок в четырех крупнейших сланцевых бассейнах США выросло с декабря по июль в полтора раза (с 360 до 560 штук). Ливия и Нигерия (не связанные ограничениями), а также Иран (восстанавливающий выпуск после снятия санкций) наращивали добычу. И при падении цен в июне-июле 2017-го страны ОПЕК и Россия начали нарушать принятые лимиты.

Но затем во второй половине июля цена Brent вновь выросла до $50–52. У аналитиков есть несколько идей, которые объясняют этот рост: отсутствие дисбаланса на рынке, себестоимость добычи в США на уровне $50 за баррель, сезонный рост спроса на бензин, сезонные риски ураганов в США. Но был еще один важный фактор, который поддержал сырьевые цены в последние месяцы и о котором редко говорят нефтяные аналитики.

Мировой спрос

Устойчивость цен на нефть стала следствием не только договора ОПЕК+, но и благоприятных экономических факторов. По оценкам МВФ, в конце 2016-го — начале 2017 года произошло значительное улучшение динамики спроса в глобальной экономике. Впервые за пять лет значительно выросли темпы роста мировой торговли, промышленного производства и инвестиций. Прогнозы МВФ в апреле и июле были оптимистичными: эксперты впервые за долгое время увидели «сигналы восстановления от циклического спада». В апреле 2017 года прогноз МВФ по росту мирового ВВП был повышен впервые за три года. Аналитики МВФ ожидают ускорения с 3,2% год к году в 2016 году до 3,5% год к году в 2017 году за счет увеличения темпов роста в США, выхода из рецессии в России и Бразилии и умеренного замедления в Китае.

Снижение волатильности на финансовых рынках стимулирует вложения в высокорисковые активы — развивающиеся рынки и сырьевые фьючерсы. Оптимизм на финансовых рынках установился отчасти благодаря позитивной динамике деловой активности, отчасти за счет ожиданий медленного роста ставок процента в США. Рынки перешли в так называемый режим risk-off: волатильность на фондовых рынках снизилась до минимального уровня с 2011 года. С начала года на 24% вырос долларовый индекс развивающихся стран (MSCI EM), сводный индекс курса доллара сократился на 8,4%.

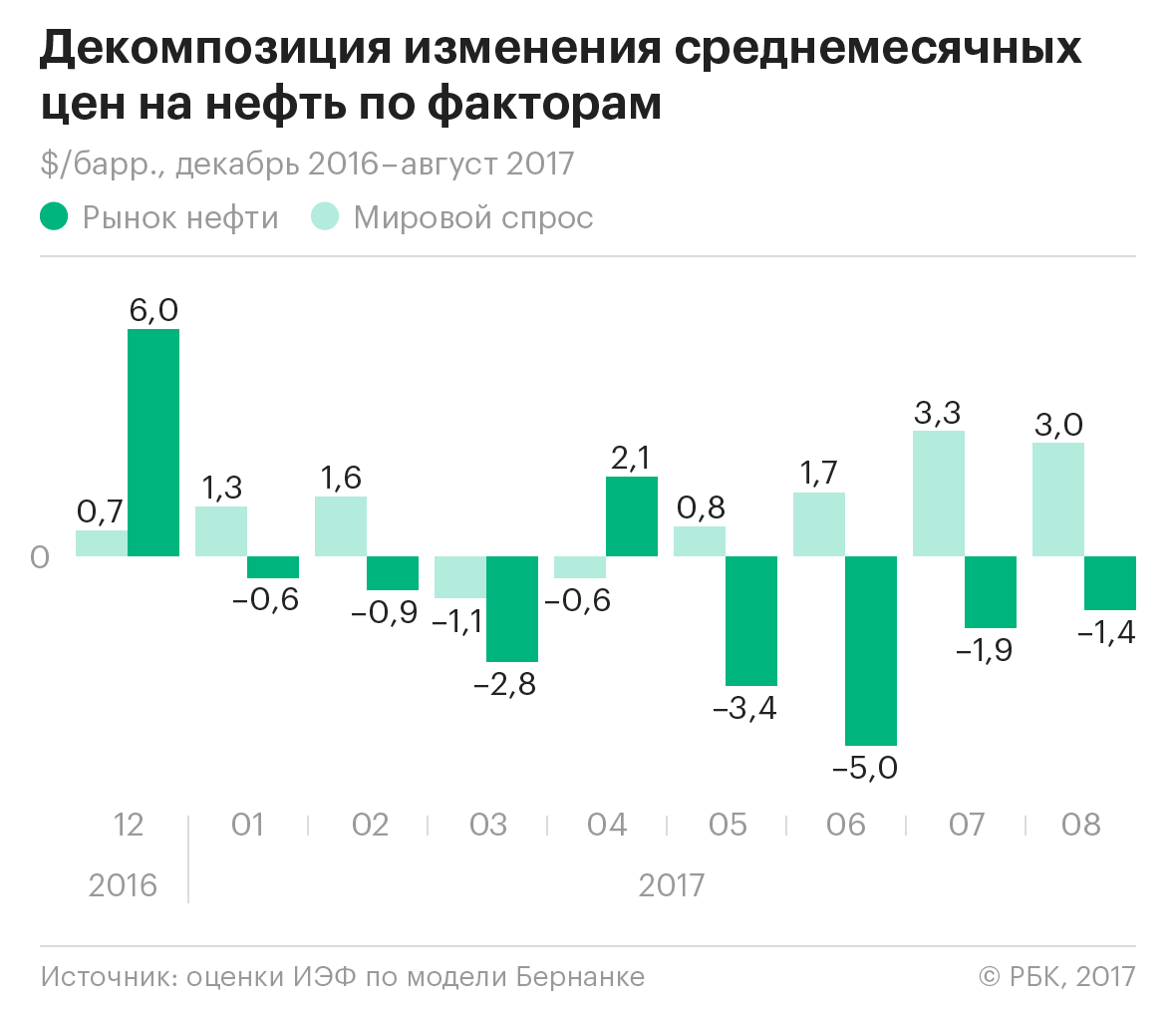

Воздействие мировой экономики и финансовых рынков на нефтяные цены можно оценить при помощи эконометрических моделей. В частности, такую модель использует бывший глава ФРС Бен Бернанке. В рамках подхода Бернанке оценивается эффект так называемого мирового спроса по трем каналам:

— рост цен на сырьевые товары в целом;

— эффект дохода через изменение курса валют к доллару США;

— рост спроса на рисковые активы в период низкой волатильности.

По оценкам на основе модели Бернанке, позитивное состояние мировой экономики поддержало цены на нефть на $8,8 за баррель в мае—августе 2017 года. Таким образом, без позитивного фактора мирового спроса цены на нефть снизились бы до уровня $40 за баррель.

Проблемы для ОПЕК+

Позитивная динамика мирового спроса может продлиться недолго. В мае—июле были зафиксированы негативные тенденции в экономиках тех стран, которые, по прогнозам МВФ, должны внести вклад в ускорение роста мирового ВВП в 2017 году — США, Индии, России и Бразилии. В Китае власти начали политику по ограничению финансовых рисков, что тоже может привести к замедлению темпов роста. В августе начался отток средств из фондов, инвестирующих в развивающиеся страны: инвесторы начали фиксировать прибыль.

В то же время добыча в сланцевой отрасли будет продолжать расти в ближайшие шесть—восемь месяцев как отложенный эффект от роста буровой активности. Так что текущий выигрыш от соглашения ОПЕК+ может обернуться одновременным падением цен и потерей доли рынка. В этих условиях договориться о соблюдении ограничений будет трудно, что может оказать дополнительное понижательное давление на нефтяные цены.