Скачок курса доллара обошелся российским компаниям в 300 млрд руб.

Дорогой «Транснефти»

Резкое падение рубля в 2014 году дорого обошлось российским компаниям. О том, что они несут миллиардные убытки от производных инструментов с валютной составляющей, в конце года говорил директор департамента финансовой стабильности ЦБ Сергей Моисеев. Подробностей он не раскрывал, но они нашли отражение в годовых отчетах. РБК проанализировал отчетности 30 крупнейших по выручке российских компаний.

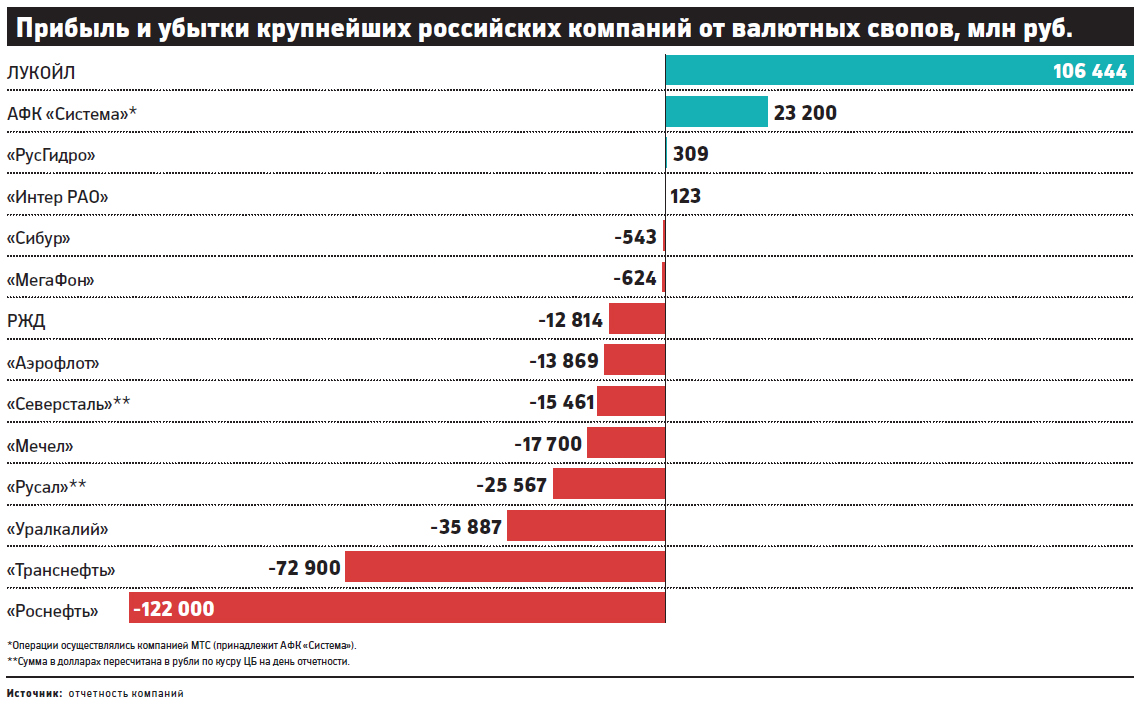

Выяснилось, что валютные свопы в 2014 году были у 14 из них, и только три выиграли от этого (еще одна компания заработала на нефтяных фьючерсах). Общие потери, которые нашли отражение в их отчетностях, превысили 317 млрд руб.

Это не означает, что компании понесли прямые убытки на такую сумму в прошлом году, оговаривается исполнительный директор Ассоциации профессиональных инвесторов (АПИ) Александр Шевчук. «Обязательства по операциям в зависимости от условий сделок фактически могут быть исполнены и следующим периодом», — объясняет он. В ряде случаев, настаивают опрошенные РБК компании, убытки носили «бумажный» характер и были связаны с переоценкой справедливой стоимости финансовых инструментов.

О своих неудачах с деривативами по итогам прошлого года отчиталась, в частности, «Транснефть». Чистый убыток трубопроводной монополии от операций с производными финансовыми инструментами за 2014 год превысил 70 млрд руб. (в 2013 году — 52 млн руб.), следует из ее отчетности. Это почти 10% от выручки за прошлый год. Компания покупала опционы пут и продавала опционы колл на доллар: в 2013 году — на $4,2 млрд, в 2014 году — на $2,7 млрд (опционы, купленные в 2013 году, имели срок исполнения с мая 2013-го по октябрь 2014 года, а купленные в 2014 году — в августе—декабре 2014 года, как раз когда происходила девальвация рубля).

На убытки «Транснефти» по этим операциям обращала внимание правительства Ассоциация профессиональных инвесторов (АПИ). В апрельском письме на имя руководителя Росимущества Ольги Дергуновой (есть в распоряжении РБК) организация просила разобраться, для чего компании, имеющей и выручку, и основные расходы в рублях, потребовалось совершать «столь масштабные сделки на валютном рынке». Представитель «Транснефти» отказался комментировать эту тему, пресс-служба Росимущества на запрос РБК не ответила.

Еще большие, чем у «Транснефти», потери от операций с производными финансовыми инструментами показала в отчетности за 2014 год «Роснефть». Ее чистый убыток от таких сделок вырос по сравнению с 2013 годом в 30 раз, до 122 млрд руб. Представитель госкомпании от комментариев отказался. Но из пояснения руководства «Роснефти» к отчетности следует, что это был «неденежный расход» от переоценки справедливой стоимости.

Российские компании заключают валютные свопы в основном для балансирования валютной выручки и своих расходов в рублях, говорит Шевчук. На основании собственного анализа участники ассоциации пришли к выводу, что у большинства компаний (в том числе у «Роснефти», «Аэрофлота» и «Уралкалия») потери по таким сделкам «в значительной части» компенсировались ростом рублевого эквивалента валютной выручки.

«Уралкалий» отразил в отчетности убыток по свопам на 35,8 млрд руб. «Использование деривативных инструментов обусловлено необходимостью хеджирования валютных и процентных рисков по рублевым кредитам», — объяснил представитель компании. Большая часть выручки «Уралкалия» (порядка 85%) номинирована в иностранной валюте.

«Северсталь» также использует инструменты хеджирования для балансирования своих потоков по валютам с одновременной оптимизацией процентных ставок», — уточнил ее представитель. В прошлом году топ-менеджеры Алексея Мордашова потеряли на финансовых инструментах 15,4 млрд руб.

Бизнес-операции

Вторая причина работы со свопами — особенности бизнес-операций. Например, «Аэрофлот» для хеджирования части выручки, номинированной в евро, от колебаний курса рубля в мае 2013 года заключил с неназванным российским банком две сделки валютно-процентного свопа с фиксированной процентной ставкой, говорится в отчете перевозчика за 2014 год. Убыток от своповых операций составил 900 млн руб, включая «бумажную» переоценку в 500 млн руб. Но еще больше — 12,9 млрд руб. — «Аэрофлот» потерял на топливных опционах, заключенных в 2012–2014 годах с российскими банками.

Большая часть потерь (10,5 млрд руб.) — это «бумажная» переоценка справедливой стоимости — то есть оценка того, что компания может заплатить, а может и не заплатить в будущем в зависимости от рыночной ситуации, говорит сотрудник «Аэрофлота». Фактические платежи авиакомпании в 2014 году составили, по его словам, 2,8 млрд руб. Представитель РЖД также говорит, что прошлогодние потери монополии на свопах (12,8 млрд руб.) отражают бухгалтерский убыток.

«Северсталь» и UC Rusal понесли разные по размеру убытки, но обе компании в отчетности отмечают, что свопы заключались в том числе и по торговым контрактам (в случае UC Rusal это еще и условие ковенант по реструктуризации долга).

Нет хеджа — нет потерь

Обнаружилось, что сразу несколько крупных компаний из топ-30 предпочитают не заключать валютные свопы вовсе. В частности, никаких существенных операций по хеджированию валютных рисков не проводит «Газпром». По крайней мере, в 2013–2014 годах таких сделок у концерна не было, говорится в отчетности концерна по МСФО за 2014 год.

НОВАТЭК, который получает значительную часть выручки в валюте, тоже не использует инструменты хеджирования валютных рисков. Пресс-служба «Норильского никеля» также сообщила, что «естественным инструментом хеджирования» для ГМК является то, что большая часть займов приходится на валюту, в которой компания получает выручку.

Кто-то теряет, кто-то находит

Продавцы свопов — главным образом крупные банки. В прошлом году некоторые из них, в частности Сбербанк, смогли заработать на резком падении рубля. Источник РБК в банке ранее признавал, что Сбербанк продавал специальные барьерные деривативы, в том числе «Транснефти».

В ноябре 2014 года сделку валютно-процентного свопа на 2 млрд руб. со Сбербанком заключил и «Сибур». Сделка была заключена в рамках кредита компании на 27 млрд руб. с одновременным снижением процентной ставки, сообщил представитель компании. Из-за переоценки стоимости этого контракта по итогам года компания отразила в отчетности «бумажный» убыток в 543 млн руб.

Выиграть на сделках с производными инструментами в 2014 году удавалось и компаниям. Чемпионом по этой части стал ЛУКОЙЛ. В 2014 году компания отразила в отчетности прибыль в 106 млрд руб. от операций с нефтяными фьючерсами.

Прибыль от сделок с валютными свопами в 2014 году также показали МТС (23,2 млрд руб.), «Русгидро» (309 млн руб.) и «Интер РАО» (123 млн руб.). «Нельзя говорить, что МТС заработала на хеджировании от колебаний валютных курсов и процентных ставок, — оговаривается представитель компании. — В данном случае речь идет о снижении потерь от переоценки валютного долга — преимущественно мы страховали себя за счет заключения кросс-валютных свопов с банками».

В случае с «Интер РАО» прибыль объясняется переоценкой справедливой стоимости портфеля хеджирования, уточнил ее представитель. Пресс-служба «РусГидро» сообщила, что в 2014 году компания заключала сделки свопов по фиксации плавающей процентной ставки MosPrime, чтобы исключить резкий рост расходов по обслуживанию привязанных к ней кредитов.