Михаил Задорнов — РБК: «Нельзя уподобляться советскому Политбюро»

— Банк России за 2020 год опустил ставку на 2 п.п., а в этом году перешел к ужесточению политики. Скорость и темпы повышения всех удивили. Насколько, как вы считаете, оправданна была такая политика? Как банки успевают приспосабливаться к таким меняющимся условиям?

— В прошлом году действия всех центральных банков, в том числе российского, были контрцикличны. Падал спрос — падали и цены, и все центральные банки монетарными методами помогали экономике сдержать это падение. Действия нашего ЦБ были действительно резкими, но своевременными. Это помогло нашей экономике упасть не так сильно, как она могла бы.

А 2021 год — это возвращение к росту. Российская экономика уже, по сути, восстановилась до допандемийного уровня. В отличие от Европейского центрального банка и ФРС центральные банки России, Бразилии или Турции не могут ждать, когда инфляция выйдет из-под контроля, поскольку это грозит очень серьезными инфляционными последствиями. Поэтому ЦБ повышает ставку до уровня текущей и прогнозируемой инфляции.

Для банков, как и в целом для экономики, это малоприятно. Мы не можем быстро переоценивать активы, поспевая за стоимостью пассивов. То есть для банка во втором полугодии это будет чистый вычет из прибыли, но трудно спорить с логикой этих действий. Просто будем надеяться, что ставка выйдет на какой-то равновесный для экономики уровень, а дальше станем ждать снижения инфляции и снижения ставки ЦБ. Будем приспосабливаться.

Чем известен Михаил Задорнов

В начале 1990-х Задорнов участвовал в разработке программы «500 дней» под руководством Григория Явлинского, с 1997 по 1999 год был министром финансов, а затем избирался в Госдуму от партии «Яблоко».

В 2005 году Задорнов перешел из политики в бизнес, возглавив банк ВТБ24, который специализировался на розничном сегменте. В 2018 году банк был присоединен к ВТБ, Задорнов же стал руководителем банка «Открытие», который ЦБ санировал в 2017 году.

— Когда вы ожидаете снижения ставки?

— По моему субъективному мнению, снижение ставки — это середина или третий квартал 2022 года. Тогда уже будет устойчивое снижение инфляции, хотя с высокой долей вероятности никто сейчас прогнозировать этого не может, потому что многие факторы глобальные, они за пределами влияния российских монетарных властей.

— Экономика уже вернулась к уровням, которые были до пандемии. Но в дальнейшем Центральный банк, когда все стабилизируется, прогнозирует довольно скромный рост в 2–3%. Насколько такие темпы предельны для российской экономики? Власти регулярно разрабатывают различные планы экономического развития, но в текущей модели можно ли расти быстрее, чем на 2–3%?

— Во-первых, рост этого года будет, видимо, около 4% ВВП. Это больше, чем можно было ожидать еще в самом конце 2020 года. То есть российская экономика одной из первых преодолела уровень первого квартала 2020 года. Во-вторых, что такое 2–3%? Российская экономика росла за последние десять лет, если взять с 2010 по 2019 год, в среднем на 1% в год. Вы говорите скептически о 2–3%, но это существенно выше, чем мы росли в 2010-х годах, и выше в среднем, чем развитые страны, которые в этот же период росли примерно на 1,7% в год. По крайней мере, мы не будем отставать от других, а будем вновь страной, сокращающей, а не увеличивающей отставание от лидеров. России надо расти на 3–3,5% минимум, о чем правительство и президент не раз говорили. Но для этого нужно менять целый ряд базовых направлений в работе правительства, нужны принципиально другие инвестиции. Если взять текущий год, рост инвестиций в первые два квартала на уровне 7% — очень хороший для России рост. Вопрос, будет ли он устойчивым. Увидим в 2022 году.

— Можно ли считать, что реальные доходы для России сейчас должны стать более важным экономическим индикатором, чем ВВП? Выйдут ли они на траекторию стабильного роста в ближайшей перспективе?

— На бытовом уровне мы понимаем: не может быть роста реальных доходов населения без роста ВВП. Вы можете на один год разовыми мерами — это случается у нас достаточно часто — временно повысить уровень доходов, даже реальных. Но если хотите устойчивого роста, должен быть устойчивый рост ВВП. Опять-таки все мы помним, что с 2003 года до глобального финансового кризиса экономика России росла на 7% в год. Все помнят, как росли доходы населения в этот период, что сформировало устойчивый тренд. А с 2013 года доходы только падали, именно потому что экономика не росла. Поэтому нельзя какой-то один показатель ставить во главу угла. Не будет роста доходов населения — не будет хорошего социального настроения, если экономика не растет.

Но вы правы в том, что нельзя уподобляться советскому Политбюро. Старшее поколение прекрасно помнит, когда на очередном съезде КПСС красиво рапортовали: мол, экономика выросла на 2%. Но какой людям от этого прок, если в магазинах не было продуктов, нельзя было самое необходимое в хозяйстве купить, за обувью и холодильниками в очереди записывались. Рост ВВП нужен, чтобы улучшать жизнь людей. Это два абсолютно связанных показателя.

— После восстановления доходы населения продолжат расти?

— Рост ВВП даже на 2,5%, тем более на 4%, точно будет сопровождаться ростом реальных доходов. Одно вытекает из другого.

— Стала ли больше влиять на экономику и инвесторов практика признания СМИ и общественных организаций иноагентами или нежелательными?

— Знаете, политика всегда влияет на экономику. Те же санкции, как и мы понимаем, тоже политический фактор, сильно влияющий и отъедающий какой-то кусок от российского ВВП последние семь лет.

На что все-таки больше обращают внимание экономисты в этот период, если отвлечься от пандемии? У нас очень важный фактор — это трудовые ресурсы. В России до 2020 года работали, по разным оценкам, от 10 млн до 12 млн человек, приезжающих с Украины, из Белоруссии, Центральной Азии и других стран. Сейчас сформировалась демографическая яма, которую мы будем наблюдать следующие пару лет, да еще и трудовых мигрантов стало значительно меньше — вот это ключевой фактор с точки зрения экономического роста, и фактор негативный. Это первое.

Второе — отсутствие серьезного перелома в притоке капитала. Приток инвестиций и технологий из-за границы, по крайней мере за первую половину 2021 года, не лучше, чем был, скажем, в 2019 году.

Что является плюсом как раз с точки зрения финансовых потоков? Это изменение поведения россиян в 2020–2021 годах. Население, средний класс прежде всего, оставляло за границей (если сложить отрицательное сальдо баланса услуг) ежегодно порядка $25–27 млрд. Эти деньги остались в России, и прежде всего с точки зрения внутреннего туризма, расходов на крупные потребительские покупки они начинают играть серьезную роль.

Еще один плюс — перераспределение финансовых потоков с финансового сектора или просто потребительских расходов в пользу фондового рынка и инвестиций. Это серьезные деньги, они уже измеряются в триллионах рублей. Инвестиции населения (розничных инвесторов) на фондовом рынке поддерживают и будут дальше поддерживать определенный уровень инвестиций в экономику.

— Каковы основные цели новой стратегии банка и группы «Открытие»? Как они поменялись по сравнению с предыдущей стратегией, пришлось ли повышать или, наоборот, снижать какие-то KPI?

— Первую стратегию банка «Открытие» мы делали в начале 2018 года в условиях неопределенности: бизнес-модель банка не была определена. Целью было создать успешный бизнес на базе «Открытия», Бинбанка, «Росгосстраха» и других компаний группы, которые мы приводили в порядок, сформировать новую бизнес-модель и запустить необходимые клиентам продукты, что мы с успехом и сделали. С успехом, поскольку обновленное «Открытие» заняло заметную нишу на банковском рынке. Банк вышел из санации в середине 2019 года. Мы многократно опережали рынок по темпам роста и заработали нашему акционеру 135 млрд руб. чистой прибыли за 2018–2020 годы. В 2020 году, несмотря на все сложности пандемийного времени, вышли на среднероссийский уровень ROE (рентабельность капитала). А он, кстати, и по мировым меркам неплохой. Подчеркну, что это именно в 2020 году, когда одновременно мы создали много незапланированных резервов.

В стратегии до 2023 года мы будем стремиться к 100 млрд руб. чистой прибыли по группе. По-прежнему нацелены расти быстрее рынка в корпоративном секторе, в малом и среднем бизнесе, где группа особенно сильна. У нас уже сейчас более 500 тыс. активных клиентов МСБ, если взять «Открытие» и «Точку» вместе. Это четвертое место на рынке, и мы лишь немногим уступаем давно работающим в этом сегменте игрокам — «Альфе» и ВТБ.

В обслуживании физических лиц также рассчитываем опережать рынок с фокусом на прибыльных, высокомаржинальных продуктах. Но при этом хотим иметь эффективность бизнеса выше средней по российской банковской системе — от 15% — и войти в топ-5 по отдаче на капитал. Стать не просто быстрорастущим, а эффективным банком, входящим в топ-5 системообразующих банков страны, банком, интересным инвесторам.

Что мы для этого сделаем? Создадим современную технологическую банковскую платформу и превратим «Открытие» в сервис для своих и партнерских продуктов с финансовой составляющей. Сервисы, которые мы развиваем на базе этой технологической платформы, соответствуют конкретным потребностям клиентских сегментов. Например, Банкавто (проект РГС Банка) — сервис для автовладельцев — или «Точка» — значимый сервис на рынке для индивидуальных предпринимателей и микробизнеса. За всем этим стоят конкретные цифры и ориентиры, над достижением которых мы уже работаем и в банке, и в группе.

— Можно ли на основе этих планов говорить, что стратегия группы «Открытие» на 2021–2023 годы состоит в том, чтобы стать экосистемой?

— Нет, это именно технологическая платформа, на которую группа и наши партнеры будут нанизывать не только банковские, но и другие финансовые услуги, присоединяя свои сервисы.

— Вы говорили про опережающий рост в потребительском кредитовании за счет выхода в массовый сегмент. Что именно под этим подразумевается?

— Мы уже давно работаем в массовом сегменте. «Открытие» в своей первой стратегии сосредотачивалось на нескольких ключевых продуктах. Например, у нас отличная OpenCard [дебетовая карта]. С точки зрения необеспеченного кредитования мы сосредотачивались на кредитах наличными. Хотим расширить этот сегмент в следующие два с половиной года и за счет кредитных карт. Банк уже в этом году более чем вдвое увеличил их продажи, если взять последние летние месяцы 2021 года.

Мы действительно хотим увеличить объемы кредитов наличными. Если говорить о массовом сегменте, назову лишь одну цифру: за первое полугодие 2021 года в «Открытии» средний размер кредита наличными — 650–670 тыс. руб. Вы понимаете, что это ориентация на людей с определенным уровнем доходов и возможностями рассчитываться по этим кредитам. Мы хотим расширить спектр нашей существующей и потенциальной клиентской базы и проникнуть в другие клиентские ниши. Банк достиг в первой стратегии среднероссийского уровня проникновения кредитов наличными, в том числе в зарплатную базу. У нас сейчас примерно 13% зарплатных клиентов имеют кредит наличными. Будем продвигать в эту клиентскую базу карточное кредитование. У нас есть и возможности, и инструменты.

— Какие у вас в стратегии цели по прибыли и какую прибыль ожидаете по итогам года? Планируете ли создавать дивидендную историю?

— Мы не можем по целому ряду причин, в том числе находясь в начале пути на IPO, объявлять ориентир по прибыли на 2021 год. Но могу сказать, что по итогам шести месяцев группа заработала 38 млрд руб. Это существенно выше плана на полугодие, поэтому определенный запас прочности у нас есть. Думаю, не только для «Открытия», но и для всех банков второе полугодие будет хуже первого, потому что Центральный банк поднял ставку, чистый процентный доход будет ниже уже во втором полугодии по сравнению с первым, а это основной заработок любого банка. Тем не менее мы рассчитываем на выполнение внутренних планов и хороший результат по итогам 2021 года. Уверен, это будет лучший год для «Открытия» с точки зрения прибыльности.

Дивидендная история уже выстроена. Мы выплатили ЦБ по итогам прошлого года 10 млрд руб. как единственному акционеру и по результатам 2021 года тоже будем предлагать определенные дивиденды. Вернемся к этому вопросу весной 2022 года.

— На какой стадии сейчас находится подготовка к продаже «Открытия»?

— «Открытие» и Центральный банк, как наш акционер, абсолютно открыты в этом процессе. Приватизация группы «Открытия» нами анонсировалась с 2018 года, мы двигаемся строго в рамках этой стратегии. При этом рассматриваются два варианта. Есть главный трек — это выход «Открытия» на IPO. И сейчас, в сентябре—октябре, также тестируется готовность стратегов, то есть инвесторов-мажоритариев, к приобретению контрольного пакета всей группы «Открытия». Мы продвигаемся этими двумя путями, они во многом пересекаются, где-то имеют свои особенности.

— Как распределяются шансы между этими двумя способами продажи?

— Шансы сейчас оценить сложно, поскольку рынок меняется даже не каждый год, а каждые полгода. Наш акционер тестирует возможности и по одному, и по другому пути. И только наличие предложений, ценовые условия, конъюнктура рынка определят выбор конечного решения, потому что и наша цель как менеджмента, и цель нашего акционера — с наибольшей выгодой продать большой пакет или контрольный пакет «Открытия». Это равнозначные сценарии, они отрабатываются оба.

— Если продавать мажоритарный пакет акций банка и смотреть на текущий капитал, это внушительная сумма — 250 млрд руб. Существует ли сейчас в России спрос на банковский бизнес или такие приобретения доступны только другим госбанкам, другим госкомпаниям?

— Начнем с того, что как раз новые приобретения госбанков и госсектора в ходе приватизации законодательно ограничены. И есть понятная политическая интенция, которую объявляло и правительство, и президент, о том, что расширять госсектор в банковской сфере было бы неправильно. В России есть определенное количество свободных денег. И если есть доходный продукт, на него найдется покупатель. Наша задача как менеджеров — сделать этот продукт, то есть прибыльность нашего бизнеса, его объем и динамику роста, максимально привлекательными. Дальше все покажет рынок.

— Вы заявляли возможность IPO «Открытия» весной 2022 года. Этот план еще в силе?

— Мы сохраняем желание провести сделку как можно быстрее, но произойдет это, когда мы будем максимально готовы и при наиболее благоприятной рыночной конъюнктуре.

— Центральный банк сообщал, что можно продать отдельно НПФ «Открытие», отдельно «Росгосстрах». Почему вообще возникла такая идея?

— Это исключительно гипотетические вещи.

— Готовы ли оценки стоимости «Открытия» от инвестконсультантов?

— Говорить об оценке преждевременно, она появится перед соответствующей сделкой. Например, в сценарии IPO цена появляется буквально за день до размещения.

— Планируете ли вы оставаться во главе банка и в дальнейшем, после сделки?

— Да, мои планы связаны с «Открытием».

— Банк России в этом году несколько раз заявлял о рисках формирования пузыря на рынке необеспеченного кредитования. Так ли высоки риски? Видите ли вы какие-то признаки охлаждения после повышения макропруденциальных надбавок с 1 июля?

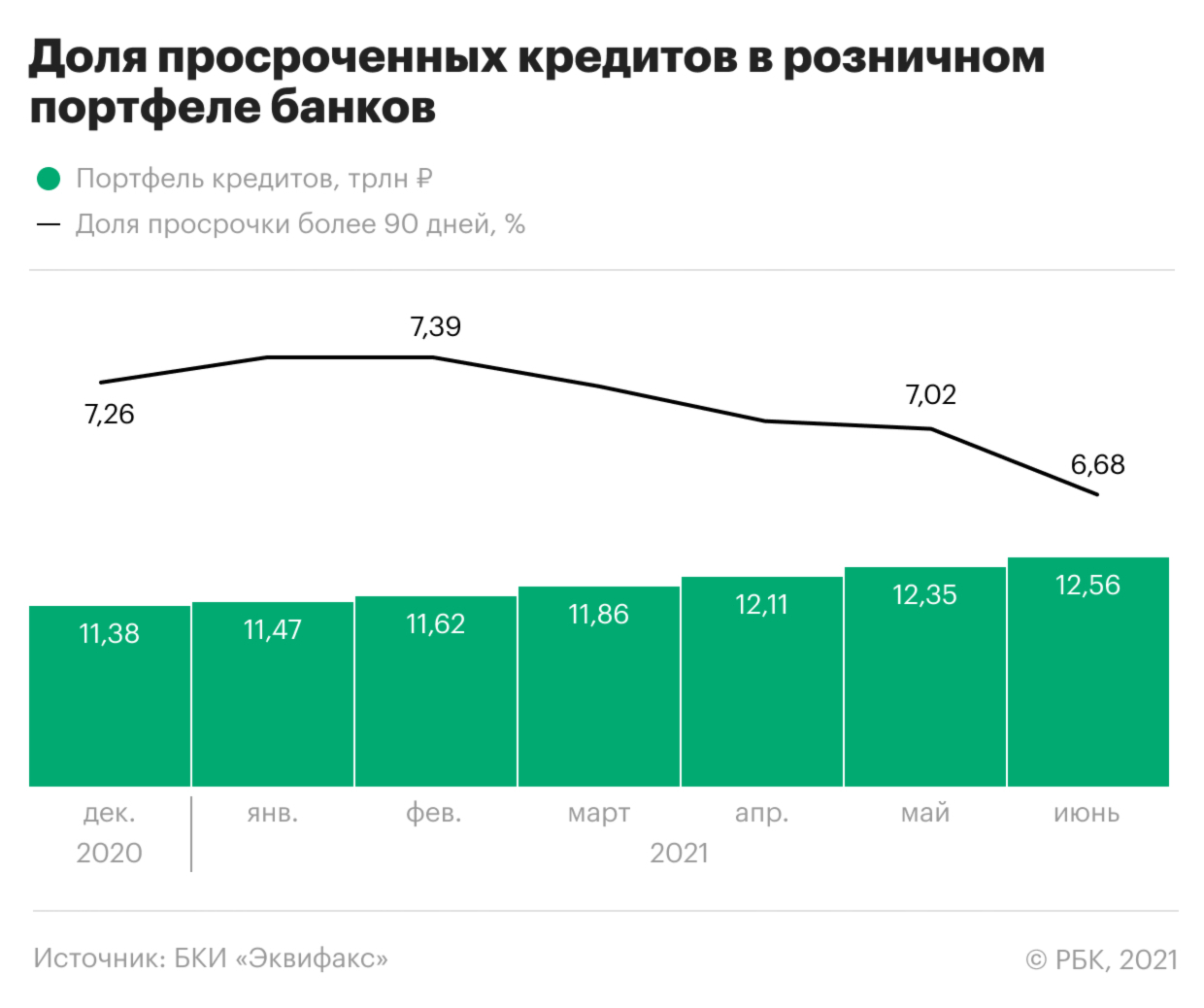

— Начнем с того, что Центральный банк в период пандемии несколько ослабил подход к резервированию необеспеченных кредитов, действуя против рыночной тенденции на спад и сжатие рынка. То, что ЦБ сейчас ужесточает подходы к необеспеченному кредитованию, говорит о его вере в то, что экономика настолько хорошо развивается, что даже дополнительные ограничения на кредитование населения не помешают спросу на товары, поскольку он во многом поддерживается именно кредитами. Темпы роста потребительского кредитования в июле—августе несколько замедлились в сравнении со вторым кварталом.

Риски я бы не преувеличивал. Конечно, старая просрочка размывается новыми выдачами, но обращаю внимание: если мы возьмем весь кредитный портфель населения, включая ипотеку и необеспеченное кредитование, просрочка составит 4,3% портфеля. Мы по своей статистике видим, что за естественными выбросами января и мая, когда люди хуже платят по кредитам, у нас все поколения кредитов идут по нормальному графику платежей, который был до кризиса. Это очень хорошие опережающие сигналы о том, что россияне аккуратно платят по кредитам. Делаю скидку на то, что «Открытие» работает с более доходным сегментом, зарплатниками и бюджетниками, которые имеют устойчивые доходы, но мы не видим никаких признаков ухудшения портфеля.

— Как вы отнеслись к продлению льготной ипотеки в России еще на год? Так ли это было нужно, учитывая, что доступность жилья во многих регионах России в итоге снизилась?

— С одной стороны, льготная ипотека была продлена, а с другой — в регионах, где были самый высокий спрос и самая высокая стоимость одного квадратного метра, льготной ипотеки уже фактически нет. Ни Москва, ни Санкт-Петербург, ни Сочи, ни целый ряд сибирских регионов с высокой ценой квадратного метра уже не могут в силу верхнего ограничения стоимости ипотечного кредита в 3 млн руб. воспользоваться льготной ипотекой. И не случайно в июле—августе сокращение спроса на ипотеку достигло 20%. Последствия исключения названных выше регионов из льготной ипотеки и общее повышение ставок ведет к такому поведению заемщиков. Часть спроса переориентировалась на семейную ипотеку. Все это способствует охлаждению рынка с точки зрения цены квадратного метра.

— Мы видели отток депозитов последние месяцы, но по итогам июля депозитная база показала небольшой рост. Вклады стали снова привлекать население? Не закончится ли на этом приток на фондовые рынки?

— Люди понимают, что сейчас ставки растут. Ставки в банках позволяют, по крайней мере, сохранить деньги. Не приумножить, но сохранить, особенно если говорить о депозитах на год. А сейчас люди очень неохотно идут на двухлетние, а тем более на трехлетние депозиты в рублях. Население возвращается к депозитам. Август это подтверждает. Думаю, это движение будет продолжаться.

Остановит ли это движение частных инвесторов на фондовый рынок? Не остановит. Люди распробовали эти инструменты и поняли, что могут, покуда фондовый рынок двигается вверх, заработать больше, чем на депозитах.

Часть денег перераспределится в банковскую систему, на текущие счета и депозиты, именно из сферы недвижимости. Поскольку само по себе замедление темпов роста ипотеки значит перетекание денег в банковскую систему. Еще один очень важный фактор — буквально за два года резко изменилась структура самих средств населения в банках. В России срочные депозиты стали составлять буквально 60% от общего объема, а уже почти 40% — это текущие счета и средства до востребования. Думаю, здесь будет перетекание с текущих счетов в срочные депозиты, мы увидим это во втором полугодии 2021 года.

— Вслед за ключевой ставкой банки не так быстро повышали ставки по депозитам. Какие здесь сложности для них?

— Здесь работает тот самый фактор процентного риска, о котором я говорил выше. Банки не могут так быстро переоценить активы, например ту же самую ипотеку. Если «Открытие» уже выдало 350 млрд руб. ипотеки по фиксированным ставкам, значит, мы не можем эту ставку по выданной ипотеке изменить. А фондируем-то мы эту ипотеку деньгами, привлеченными от населения. Поэтому банки естественным образом не могут резко поменять свой депозитный портфель. Но постепенно это, безусловно, будет происходить.

— В конце прошлого года банк «Открытие» продал 9% акций ВТБ в Банк непрофильных активов, что аналитики расценивали как расчистку баланса перед продажей. Намерена ли группа продавать другие непрофильные активы?

— Это было одной из задач первой стратегии, мы подавляющую часть своих непрофильных активов и проблемные задолженности зарезервировали, продали или взыскали. У нас мало что осталось на балансе. А то, что осталось, мы также будем продавать, но без обязательства сделать это до IPO или продажи стратегу. Продадим именно тогда, когда получим адекватную цену за эти активы, как делали предыдущие годы. Отмечу, кстати, что если на конец 2017 года доля кредитов с просрочкой 90+ составляла не более 15% кредитного портфеля «Открытия», то сейчас это 3%, что в полтора раза лучше среднего по системе.

— Акции ВТБ, оставшиеся еще на балансе НПФ «Открытие», в какие сроки будут проданы?

— Это рыночный актив. Если в прошлом году акции ВТБ потеряли примерно 30% стоимости и это был один из факторов убытков для группы «Открытие», то с начала этого года они показали рост около 30% стоимости. Получается, в этом году акции — один из активов, приносящий дополнительный доход группе. Но стратегически мы не собираемся держать этот пакет все время на своем балансе.

— На балансе «Открытия» есть акции QIWI, и вы говорили, что, когда будет подходящее время, вы реализуете этот пакет. Стали ли ограничения ЦБ на платежи за рубеж в отношении QIWI, а также вынужденный уход компании с букмекерского рынка аргументами в пользу более быстрой продажи этого актива?

— Не стали. У нас нет необходимости делать это быстро. Мы смотрим наиболее интересные варианты, продолжаем эти варианты искать.

— Вы были в числе крупных банкиров, кто подписал письмо с критикой предлагаемых Банком России подходов к регулированию экосистем. У «Открытия» экосистемы нет и, по вашим словам, не будет до 2023 года. В чем тогда вы не согласны с идеями регулятора?

— Не с критикой, а с предложениями. Мы высказали свое мнение, решив объединить позиции нескольких крупных банков. Если это не изолированное мнение, а мнение ряда банков, нас услышат скорее.

С точки зрения сроков внедрения новых регуляторных требований и коэффициентов на те или иные активы (в том числе основных средств банков) мы считаем, что здесь надо несколько раз все взвесить. Об этом, кстати, публично говорят и представители Центрального банка. Они утверждают, что будут очень внимательно рассматривать, калибровать эти коэффициенты, когда будут принимать окончательное решение по регулированию. К этому и сводился вопрос. Мы рассчитываем, что Центральный банк, в том числе с учетом мнения самих банков, будет аккуратно выстраивать эту регуляторную шкалу. Надеемся, мы еще не раз обсудим эти коэффициенты, группировку этих активов. Не сомневаюсь, в итоге регулятор и банки достигнут компромисса уже в самом нормативном документе.