Объем слияний и поглощений в России упал до минимума за 17 лет

Прошедший 2019 год стал наихудшим для российского рынка слияний и поглощений (mergers and acquisitions, M&A) за семнадцать лет, отмечается в исследовании Refinitiv (бывшее подразделение F&R Thomson Reuters), с которым ознакомился РБК. По данным аналитиков, общая сумма сделок с любым российским участием снизилась третий год подряд и составила в прошлом году $19,3 млрд, на 5% меньше, чем в 2018 году.

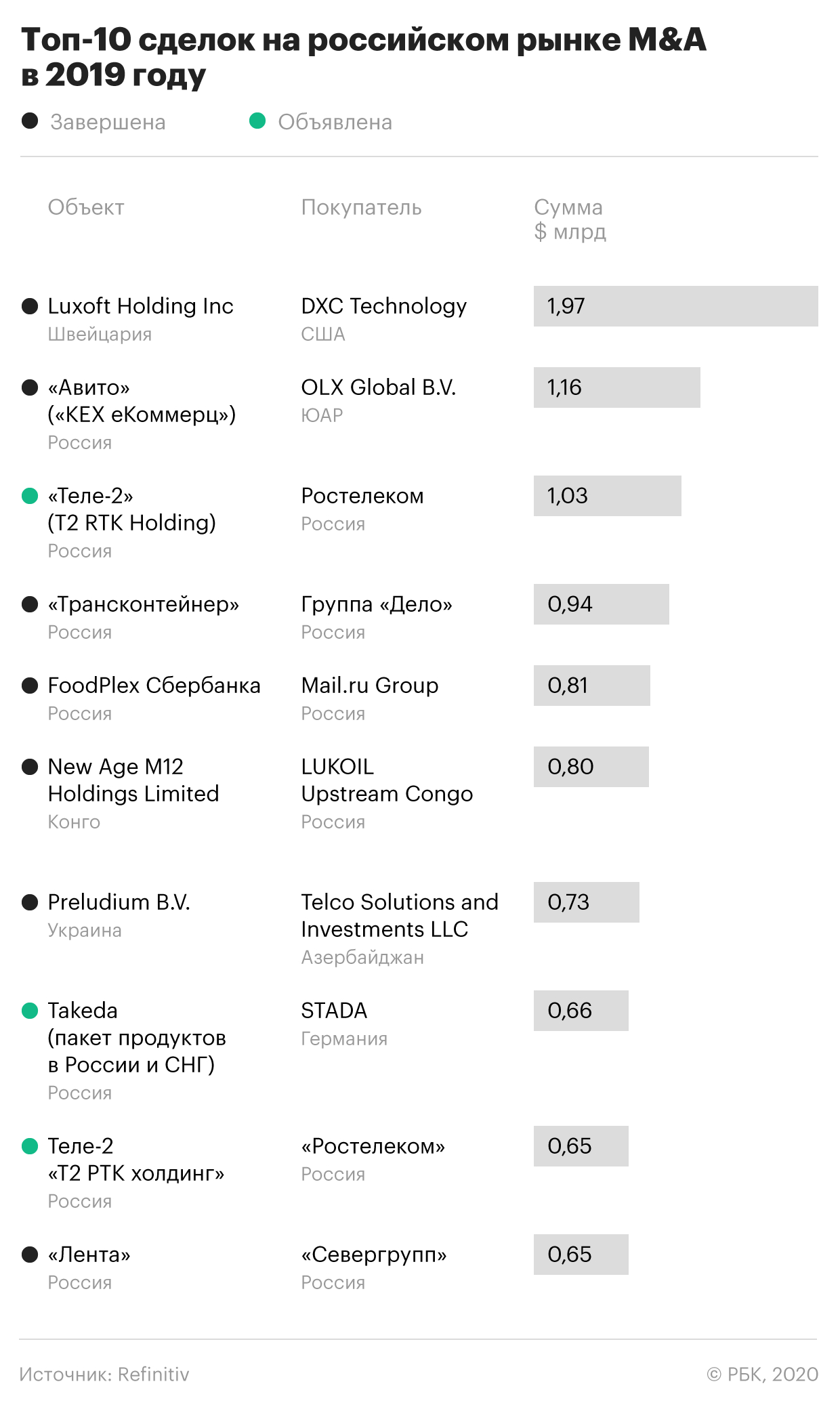

Подводя итоги 2019 года, эксперты учитывали как завершившиеся, так и объявленные сделки M&A с российским участием. Причем Refinitiv включает в статистику и сделки, где фигурируют иностранные компании с российскими корнями, например крупнейшей сделкой года стало приобретение в январе американской DXC Technology почти за $2 млрд зарегистрированного в Швейцарии ИT-разработчика Luxoft, выделенного из IBS Анатолия Карачинского с партнерами.

Общее снижение рынка зафиксировано, несмотря на рост внутрироссийских M&A, за счет значительного падения стоимости сделок с иностранным участием:

- объем сделок по покупке российских компаний иностранцами (inbound deals) упал на 28%, до $4,4 млрд по сравнению с 2018 годом;

- общая сумма вложений российских инвесторов в иностранные активы (outbound deals) снизилась на 23%, до $890,4 млн;

- небольшое оживление произошло лишь на внутреннем рынке — объем сделок вырос на 10%, до $10,9 млрд;

- больше всего сделок состоялось в промышленности с долей 21% ($3,2 млрд) от общей суммы. Затем следуют ретейл с долей 16%, телекоммуникации — 13%, ТЭК — 12%, ИT-сектор — 10%.

Как сообщил РБК представитель «Ростелекома», сделка по консолидации Теле2 должна быть на первом месте рейтинга. «Сделка состоит из трех этапов, общая сумма которых составляет более $2 млрд. Все решения о сделке были приняты в прошлом году, она лишь формально закроется в этом. Мы считаем, что сделка должна быть на первой позиции», — пояснил он.

«Активность западных игроков снизилась из-за санкций, дела основателя инвестфонда Baring Vostok Майкла Калви и проблем с инвестклиматом, а также низкого потребительского и инвестиционного спроса», — перечисляет старший аналитик «БКС Премьер» Сергей Суверов. Часть иностранных собственников из-за санкционных угроз выходят из российского бизнеса. «Причем они готовы задешево прощаться с такими активами», — отмечает главный экономист «ПФ Капитал» Евгений Надоршин.

Внутри же России структура собственности в значительной степени «устаканилась», полагает Сергей Суверов, напоминая, что компании из госсектора приобрели многие активы еще до 2019 года, а новых объектов на продажу не появилось. Но в ближайшие годы ситуация со сделками M&A может измениться, полагает он. «Часть владельцев бизнеса как в силу возраста, так и усталости от ведения бизнеса могут захотеть выйти из активов подобно кейсу Галицкого», — прогнозирует Суверов. В феврале 2018 года основатель и крупнейший акционер «Магнита» Сергей Галицкий продал 29,1% своих акций ВТБ, сумма сделки составила 138 млрд руб.

Продать бизнес желает приличное количество собственников, отмечает Евгений Надоршин. Как показал в 2018 году опрос EY, 84% собственников в России готовы отказаться от части активов из-за их неэффективности или каких-либо выявленных рисков. Однако к приобретениям готовы меньше трети инвесторов.

Главная проблема «затишья» — конфликт между завышенными ожиданиями продавцов и спросом со стороны покупателей, считает Надоршин. «Бизнесмены не готовы отдавать активы дешево, а потенциальные покупатели, учитывая риски, не соглашаются с предложенными ценами. Получается, что часть собственников не может найти покупателей, а многие не готовы расстаться с активами по предложенным ценам», — рассуждает экономист. «Так как активы до сих пор приносят доходы, собственники продолжают ими владеть и при этом не совершенствуют бизнес, чтобы актив выглядел привлекательным в глазах покупателей», — говорит он.

Неочевидный фактор «заморозки» на рынке M&A — возросшая роль неформальных отношений в бизнесе. «Конкретный владелец, наладив все контакты с контрагентами, понимает, как извлекать деньги. Но если актив и собственника разъединить, его ценность радикально упадет», — заключает Надоршин.