Пятая часть российских состояний останется в офшорах

Отток продолжится

Согласно новому антиофшорному законодательству 15 июня истек срок подачи россиянами уведомлений о владении долями в контролируемых иностранных компаниях (КИК). В Федеральной налоговой службе РБК сообщили, что ведомство начинает работу по агрегированию этих данных.

Несмотря на попытки властей «перевернуть офшорную страницу» до 2019 года, объем российских капиталов, находящихся в офшорах, будет расти примерно на 10,2% ежегодно, прогнозируют аналитики Boston Consulting Group (BCG) в отчете «Мировое благосостояние 2015: как обеспечить рост».

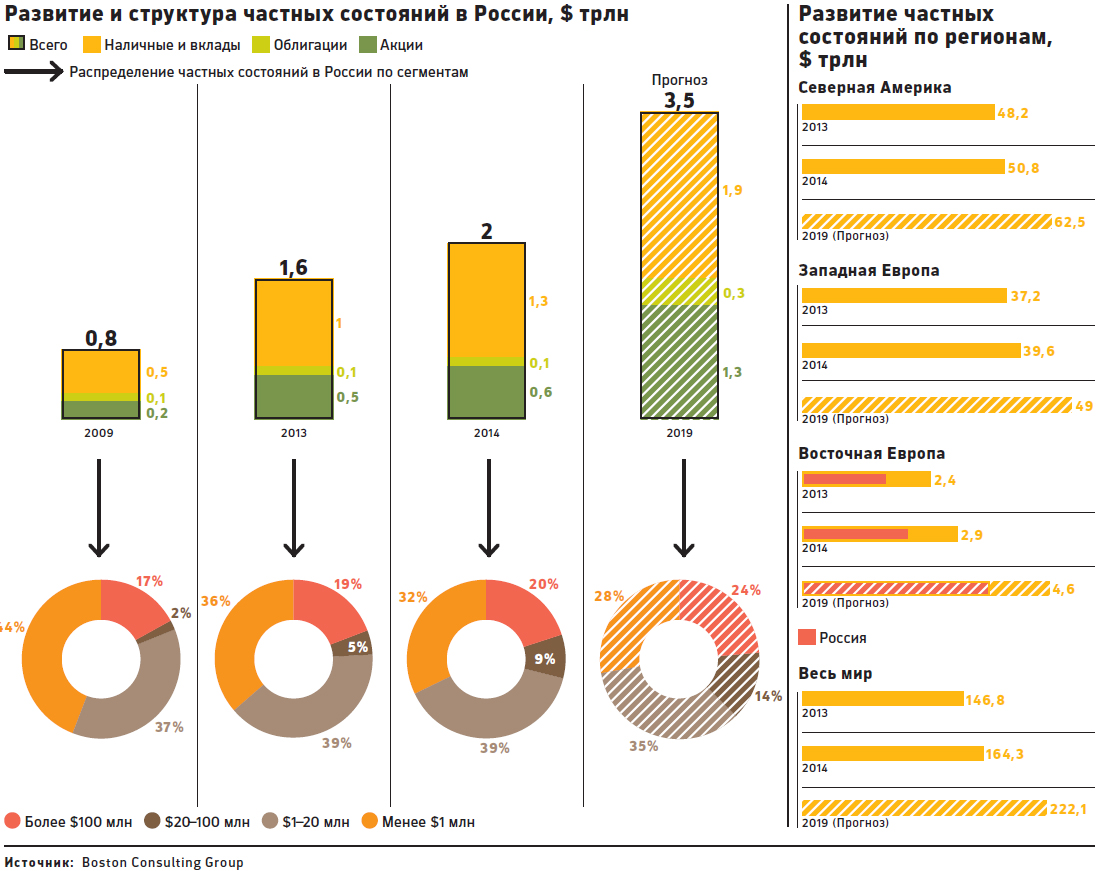

На начало 2015 года объем частных состояний в России вырос на 24,7% к уровню двухгодичной давности и составил $2 трлн, говорится в обзоре BCG. Почти четверть этой суммы — 24% — пришлась на офшоры, причем за прошлый год доля выросла примерно в 1,5 раза по сравнению со средним уровнем 2009–2013 годов.

По прогнозу аналитиков, эта «офшорная доля» в российских капиталах к 2019 году изменится незначительно и составит 22%. Эксперты BCG полагают, что для России доля частных капиталов в офшоре не будет снижаться из-за политической и экономической нестабильности, напряженной ситуации на Украине, а также исторической тенденции хранения активов в офшорных юрисдикциях.

В целом объем российского частного капитала будет увеличиваться со среднегодовым темпом 11,8% и достигнет отметки $3,5 трлн к 2019 году, считают в BCG.

Как BCG считает

Обзор BCG включает 62 страны, на которые приходится более 94% мирового ВВП. В понятие частных капиталов и состояний эксперты включают торгуемые на бирже инструменты, которыми люди владеют напрямую или через управляющие компании, а также денежные вклады и пенсионные активы с высокой ликвидностью. Менее ликвидные активы — такие как недвижимость, доли в бизнесе, товары роскоши — в оценки не включаются. BCG исключает эффект колебаний валют, используя среднегодовые обменные курсы за 2014 год.

Эксперты компании используют исторические данные по объему частных состояний на страновом уровне и строят прогнозы о будущей динамике этих показателей, основываясь на ожидаемой рыночной динамике различных классов активов, росте ВВП, уровне сбережений, приросте населения. Также учитываются данные о распределении благосостояния по разным сегментам домохозяйств и информация о самых богатых людях в каждой стране. Для России, например, используется статистика Центробанка и Economist intelligence unit.

Границы открыты

Достоверной статистики по офшорам нет, международные эксперты оценивают активы, контролируемые из офшоров, в $20 трлн, говорит РБК заместитель министра финансов Сергей Шаталов. «Какая часть приходится на активы, имеющие российское происхождение, точно не известно. Но несомненно, что их доля велика», — рассуждает он.

«Бегство капиталов имело место, и сейчас российские власти пытаются вернуть их обратно, используя как стимулирующие, так и карательные меры, но не думаю, что это действительно приведет к возврату значительной части этих состояний. Потому что капитал в обезличенной форме выбирает то место, где ему спокойнее и доходнее: меньше риска, больше доходности, — поясняет партнер UFG Wealth Management Дмитрий Кленов. — В России политические и экономические риски высоки при относительно невысокой доходности».

«Резкий перелом в динамике офшоров и оншоров в 2014 году понятен: люди уходили из-под санкций, боялись ограничений в перетоке капитала, снижали риски. Ожидаемое продолжение динамики — скорее следствие отсутствия реформ и сохранения геополитических рисков», — объясняет руководитель направления «Акции» управляющей компании «Третий Рим» Алексей Дебелов.

Оценить стоимость активов, которые вернутся в Россию, трудно, говорит Шаталов. В Минфине считают, что российское законодательство о КИК получилось не самым жестким по сравнению с другими странами.

«Одни государства, их меньшинство, стремятся облагать налогами все доходы, полученные своими резидентами через подконтрольные иностранные структуры. Другие ориентируются только на нераспределенные в пользу акционеров пассивные доходы — проценты, дивиденды, роялти, — полученные в низконалоговых юрисдикциях. Россия выбрала второй подход... При этом мы не стремимся закрыть границы или ограничить российскую экспансию на зарубежные рынки. Те, кто захочет покинуть Россию, конечно же, будут учитывать эти факторы, сравнивая российские нормы о КИК с теми, которые действуют в предполагаемой стране пребывания. Будут учитываться и другие обстоятельства, в том числе то, что доходы от источников в России у ее резидентов облагаются по ставке 13%, а у иностранных — по ставке 30%», — поясняет Шаталов.

Россия — драйвер роста

Эксперты BCG пришли к выводу, что на Россию приходится более двух третей совокупных частных состояний в Восточной Европе и рост объема частного капитала в регионе во многом объясняется именно ростом в стране. Быстрее всего в 2013–2014 годах в России росли состояния в размере от $20 до $100 млн — этот сегмент в прошлом году удвоился. В течение пяти лет этот сегмент будет расти на 20,4% в год; к 2019-му он составит уже 14% всех частных состояний против текущих 9%.

К 2019 году структура активов, среди которых распределяются частные состояния России, изменится, прогнозируют аналитики BCG. Так, 39% всего объема капиталов вместо 30% в 2014-м придется на акции: эта доля будет расти самыми высокими темпами — по 17,4% ежегодно. Доля наличных и вкладов снизится с 62 до 54%. Если на облигации в 2014-м приходилось 7% от всего портфеля, к 2019-му это показатель будет равен 8%.

«Думаю, BCG ожидает постепенного сдвига к западной модели, где доли акций и облигаций в портфелях пенсионных и паевых фондов составляют примерно 45 и 35% соответственно», — полагает Дебелов.

Кленов считает, что рост доли вложений в акции характерен скорее для денег в офшорах: они подвержены общемировому тренду — акции предпочтительнее облигаций. Что касается капиталов не в офшорах, они существуют вне этого тренда и привязаны к российской действительности, добавляет он: «В российский рынок акций никто вкладываться не готов, это не идея инвестирования». Преобладающим инструментом для этих денег являются депозиты, и в ближайшей перспективе это не изменится, заключает эксперт.