Три сценария: как выборы в США повлияют на рынки

Инвесторы должны подготовить свои портфели к трем возможным сценариям предстоящих промежуточных выборов в США, пишут экономисты BNP Paribas USA в обзоре «США: Не забывайте о выборах» (есть у РБК). По оценке BNP Paribas, шансы на то, что республиканцы сохранят большинство в конгрессе, составляют 25%, на перевес демократов в конгрессе — 10%, на «разделенный» конгресс — 65%.

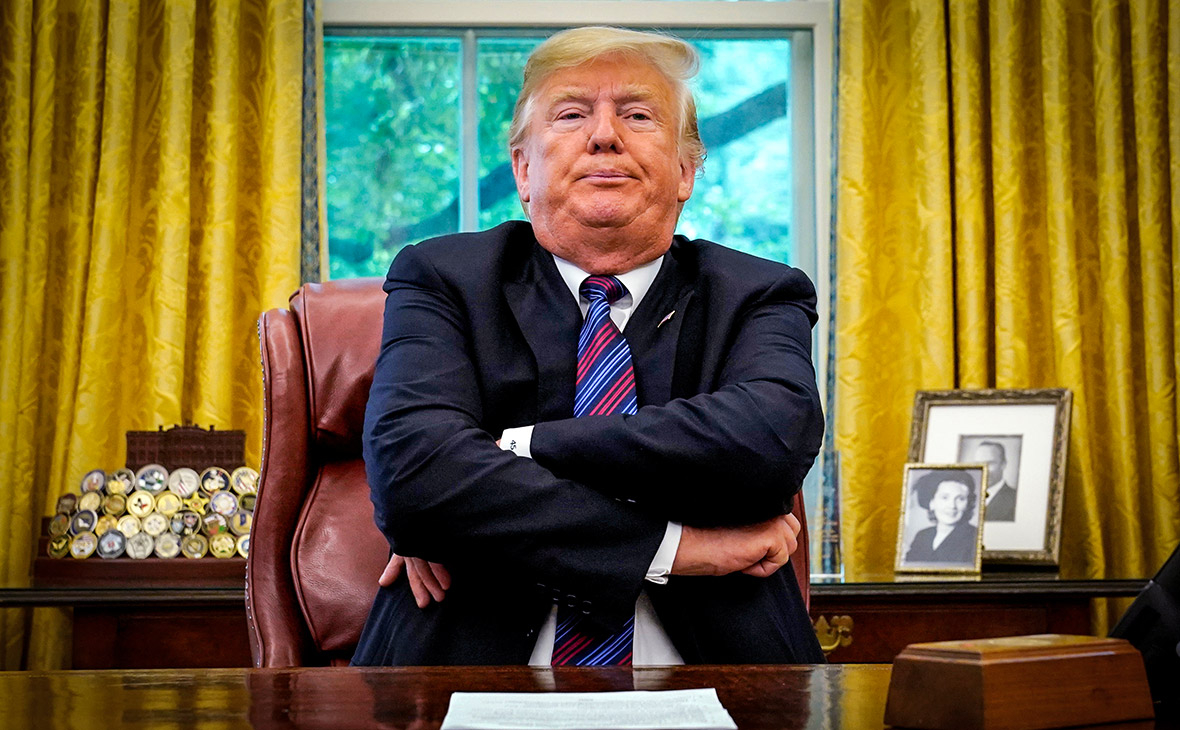

В начале сентября эксперты Nordea также обозначили «разделенный» конгресс, где республиканцы контролируют сенат, а демократы — палату представителей, как наиболее вероятный сценарий в ближайшем электоральном цикле. Перевес демократов в обеих палатах, а также получение ими конституционного большинства в сенате в Nordea сочли нереальным. Маловероятной перспективой эксперты банка назвали как сохранение республиканцами большинства в конгрессе, так и импичмент президента Дональда Трампа.

Кто куда избирается

6 ноября в США пройдут промежуточные выборы в конгресс, на которых переизберут 435 членов палаты представителей, а также 35 из 100 сенаторов. Сейчас у республиканцев 236 мест в палате представителей, у демократов — 193, еще шесть кресел остаются свободными. В сенате республиканцы занимают 50 мест, демократы — 49. Одно место остается вакантным после смерти сенатора Джона Маккейна.

Доллар

Доллар

Республиканский конгресс будет способствовать укреплению доллара за счет повышения ставок, большей крутизны кривой доходности и ожиданий сохранения агрессивной политики в сфере торговли. Если же демократы возьмут контроль над обеими палатами, доллар ослабнет. Доллар выглядит уязвимым к различным валютам при базовом сценарии расколотого конгресса, в ситуации с которым становятся неясными перспективы бюджетной политики и маловероятными — новые стимулы, призванные сдержать замедление экономики.

Доллар находится под давлением, в том числе из-за ослабления эффекта от ужесточения политики Федеральной резервной системы (ФРС) и повышения требований инвесторов к экономической статистике, пишет Bloomberg. Тем не менее, в конце года американская валюта может получить временную передышку в условиях спроса на долларовое фондирование.

Акции

Акции

Сохранение республиканцами большинства в конгрессе вызовет ралли на фондовых рынках, в ходе которого опережающую динамику продемонстрируют компании из отраслей, зависящих от налоговых льгот и дерегулирования.

Перевес же демократов в конгрессе приведет к «некоторому откату» акций. Перспективы активизации расследований в комитетах сената и получение демократами возможности блокировать назначения президента будут способствовать волатильности на фондовых рынках, однако BNP считает, что более важную роль в динамике рынков акций будут играть макроэкономическая статистика, ожидаемая прибыль компаний индекса S&P, а также buyback-активность компаний.

Переход большинства мест в палате представителей к демократам и сохранение республиканского большинства в сенате не должны вызвать волатильной реакции, хотя могут способствовать волатильности акций в средне- и долгосрочной перспективе.

Облигации

Облигации

Сценарий с республиканским конгрессом предполагает скачок доходности десятилетних казначейских облигаций — возможно, до 3,2%, тогда как спреды 30-летних свопов могут достичь нуля в условиях ожиданий дальнейшего смягчения регулирования в финансовом секторе. Средняя ожидаемая инфляция на горизонте обращения защищенных от инфляции казначейских облигаций (TIPS — Treasury Inflation Protected Securities) может повыситься на 5–10 базисных пунктов (б.п.).

Если большинство в палате представителей и сенате получат демократы, доходность американских гособлигаций, как ожидается, напротив, снизится примерно на 10 б.п. Самым ощутимым образом этот сценарий отразится на спредах по свопам — 30-летний может существенно сузиться в условиях снижения доходности тридцатилетних облигаций на 10 б.п. по отношению к свопам. Средняя ожидаемая инфляция на горизонте обращения защищенных от инфляции пятилетних казначейских облигаций может снизиться на 10–15 б.п. на фоне низкой номинальной доходности, низких дефляционных рисков из-за мер финансового стимулирования и меньшей вероятности повышения пошлин в результате торговых войн.

При расколотом конгрессе BNP прогнозирует сужение спреда доходности двухлетних и 30-летних облигаций по направлению к нулю к середине следующего года. Спреды десятилетних свопов могут со временем расшириться, особенно по отношению к внезапным индексированным свопам (OIS — Overnight Index Swaps).

После того как ФРС по итогам заседания 13–14 декабря повысила целевой диапазон ключевой ставки третий раз в этом году — до 2–2,25%, акции тестировали новые исторические пики, доходность десятилетних казначейских облигаций достигла 3,21% — максимума с 2011 года, а доходность 30-летних бумаг достигла максимума с 2014 года, пишет Bloomberg. Члены регулятора считают долгосрочным нейтральным уровнем ставки 3%, следует из их медианного прогноза. Ставка вырастет до уровня, чуть превышающего эту отметку, к концу следующего года, ожидают они.

«Процентные ставки все еще стимулирующие, но мы постепенно движемся к отметкам, где они будут нейтральными», то есть не сдерживающими рост, но и не помогающими ему, сказал председатель центробанка Джером Пауэлл 3 октября в Вашингтоне на мероприятии, организованном журналом Atlantic и Aspen Institute.

Инвесторы ожидают более быстрого повышения процентной ставки в США на фоне продолжающегося экономического роста. Со скачком доходностей казначейских облигаций США это приводит к повышению стоимости заимствований по всему миру — глобальная стоимость заимствований для эмитентов инвестиционного уровня выросла до 3,28% — максимума с июля 2012 года, свидетельствует индекс Bloomberg Barclays, отслеживающий корпоративные облигации в разных валютах.