Упрямый пивовар: как владелец «Очаково» борется с крупными корпорациями

Опубликовано в журнале РБК № 5 за 2015 год

Когда Алексей Кочетов пришел на Очаковский пивобезалкогольный завод, ему было 46 лет. Сейчас ему 72, и он до сих пор лично руководит компанией «Очаково».

Президент «Очаково» и его семья сохранили контроль над компанией на рынке, почти целиком скупленном транснациональными корпорациями. «Командир последнего бастиона», — вытиснено серебряными буквами на обложке книги, выпущенной компанией к 70-летнему юбилею Кочетова. Но «Очаково» потеряло верхние позиции на рынках пива и слабоалкогольных коктейлей, а сейчас рискует уступить лидерство и в производстве кваса. На что рассчитывает его «командир»?

«Очаковцы — ненормальные люди»

«Когда началась консолидация пивоваренного рынка, в стране было много крупных заводов. Но только Алексей Андреевич справился, он один отстоял большое предприятие», — вспоминает гендиректор «Сыктывкарпива» Ирина Май.

«Народ непростой, очаковцы — ненормальные люди», — говорит Алексей Кочетов. Мы беседуем в его кабинете на головном, московском заводе «Очаково». На рабочем столе Кочетова нет компьютера, в стопки аккуратно разложены деловые газеты и папки с документами, в перекидном ежедневнике записан план на день. Когда нужно посмотреть какой-то показатель группы «Очаково», выручка которой в 2014 году превысила 17 млрд руб., Кочетов надевает очки, выбирает папку и быстро находит нужную страницу и строку. На полях отчетов — столбики написанных его рукой цифр.

«Я не чувствую себя хозяином, нисколько, — говорит Кочетов. — Подписываю бумаги как директор. Не вышел из той школы, как называют, красных директоров». В 1990-х и первой половине 2000-х крупнейшие пивные компании мира — Heineken, Carlsberg, Efes, AB InBev, SABMiller — скупали российские заводы. «Очаково» было для них привлекательным активом. Heineken, например, в 2005 году готова была заплатить за «Очаково» $600 млн, писала газета «Коммерсантъ». По оценке директора Prosperity Capital Management Алексея Кривошапко, который в те годы консультировал пивные компании, за «Очаково» могли дать $700–800 млн.

Алексею Кочетову, его дочери Инне (сейчас она вице-президент по маркетингу) и зятю Вячеславу Меркулову (заместитель гендиректора) тогда принадлежало около 60% предприятия, остальное — другим топ-менеджерам. Таким образом, в середине 2000-х семья Кочетовых-Меркуловых за свою долю могла выручить до $480 млн. Сейчас полную структуру владения «Очаково» не раскрывает, но контроль остается у семьи.

Не жалеет ли Кочетов, что тогда не продали компанию? «Вам трудно меня понять, — отвечает он. — Как человеку мне деньги не нужны. Я не шастаю по ресторанам. Если езжу отдыхать, то в Карловы Вары. Мне хватает моей зарплаты».

«Очаково» и пластик

Кочетов отличается от большинства российских предпринимателей, начавших бизнес в 1990-х. Родился в 1942 году в Рязанской области, в 1966 году получил диплом инженера-механика Московского технологического института пищевой промышленности по специальности «машины и аппараты пищевых производств». После института работал на пищевых предприятиях, в Министерстве пищевой промышленности СССР и в Госагропроме СССР.

В ноябре 1988 года Кочетов стал главным инженером запущенного незадолго до московской Олимпиады-80 Очаковского пивобезалкогольного завода, через год — его директором. В 1993 году прошла приватизация завода: акции получили около 900 сотрудников предприятия, семья Кочетова и другие руководители позже собрали себе крупные пакеты.

«Я бы отнес Алексея Андреевича к руководителям, сочетающим социалистическое начало по отношению к сотрудникам и современные методы управления», — рассуждает экс-гендиректор «Томского пива», мэр Томска Иван Кляйн. «У Кочетова есть врожденное чувство предпринимателя, он действительно тонко чувствует бизнес», — говорит Игорь Барбашов, гендиректор компании «Браво Премиум», крупного производителя слабоалкогольных напитков.

Кочетов внедрил много новаторских решений, признают его конкуренты. В середине 1990-х «Очаково» первым в Московском регионе запустило производство слабоалкогольных коктейлей, вспоминает Барбашов: этот сегмент в конце 1990-х — начале 2000-х рос очень быстро. В 2002-м, например, когда Euromonitor International начала анализировать этот рынок, он вырос в объеме на 31%, до 11,7 млн декалитров (дал), а в деньгах — на 47%, до 3,1 млрд руб.

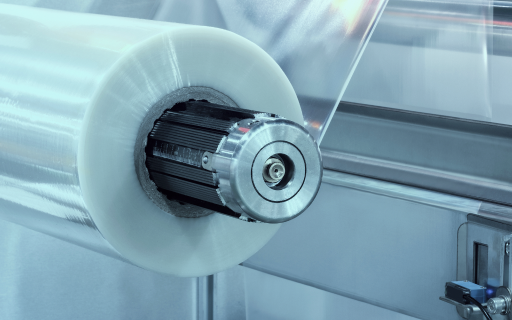

Большинство маркетинговых удач «Очаково» связано с пластиковыми бутылками (ПЭТ-упаковками). Так, в начале 2000-х годов компания была безусловным лидером рынка слабоалкогольных напитков: в 2003 году ее доля на этом рынке составляла около 18%. Дешевые коктейли крепостью до 9% быстро стали популярны среди молодежи: в 2001 году, писала газета «Коммерсантъ», 2,25-литровая бутылка джин-тоника от «Очаково» стоила 11,95 руб. (при средней зарплате 3,2 тыс. руб.).

Но уже в 2003 году конкурент «Очаково» компания Happyland выпустила свой «хит» — слабоалкогольный коктейль Jaguar с добавлением кофеина и таурина, известный в народе как «яга». Именно он на несколько лет стал самым продаваемым продуктом в категории, вспоминает Барбашов, работавший тогда гендиректором Happyland. «Очаково» собственный алкоэнергетик выпускать не стало: они «очень вредны для здоровья», поясняет Кочетов. «Для Кочетова личная позиция является принципиальной и при ведении бизнеса», — подтверждает Барбашов.

Даже если личная позиция вредит бизнесу... Еще в 2005-м слабоалкогольные коктейли приносили «Очаково» до 20% прибыли, но постепенно компания сдала позиции. Сейчас, по данным компании Nielsen, предоставленным участниками рынка, доля «Очаково» на этом рынке составляет 7,5–8,5%. Объем всего российского сегмента слабоалкогольных коктейлей, по оценке Euromonitor International, в 2013 году составил 17 млн дал и 14,7 млрд руб.

С пластиком связана и другая бизнес-удача Кочетова: в 1994 году он первым в России запустил линию по розливу пива в ПЭТ-упаковки. За следующие два года «Очаково» установило еще две такие линии, став монополистом в этой нише. В 1996 году по объему производства пива — 9,2 млн дал — московский комбинат «Очаково» уступал только петербургскому заводу «Балтика» (17,4 млн дал). «Пришедшие в Россию международные компании на первых порах вообще не ориентировались на ПЭТ, они делали ставку на стекло и алюминиевую банку», — вспоминает Барбашов, работавший в 1990-х в компании — дистрибьюторе «Очаково». Только увидев, какие объемы в больших пластиковых бутылках продает «Очаково», транснациональные компании начали ставить такие линии и у себя.

«Значит, я остаюсь один»

А других компаний на рынке просто не стало: к середине 2000-х годов все крупные пивные заводы России были скуплены большими транснациональными корпорациями. «Значит, я остаюсь один», — сказал Кочетов в интервью «Ведомостям» в 2005 году, узнав о готовящейся сделке по продаже «Красного Востока» турецкой Efes.

Бизнесмен много раз публично говорил, что «Очаково» не продается, что он при приватизации обещал коллективу сохранить его российской компанией и слово свое сдержит. Но «ходоков» от международных компаний в начале — середине 2000-х Кочетов принимал и не скрывает этого. «Все по-разному пытались к нему залезть, через контрактное производство или через покупку. Он все выслушивал, ему интересно было, сколько стоит компания, — вспоминает Кривошапко. — Но, как я понимаю, серьезного желания продать у него никогда не было, тем более что у него не было больших кредитов и других бизнесов».

Может быть, просто не сошлись в цене вопроса: в интервью «Ведомостям» в 2005 году Кочетов говорил, что справедливая цена бизнеса «Очаково» составляет не меньше $1,5 млрд. «Красный Восток» в начале 2006-го Еfes купила за $360 млн, при том что доля этой компании на рынке пива в деньгах в 2005 году составила около 3%, а у «Очаково» — 4,5–5%. А крупнейшей сделкой на российском рынке пива стала покупка Heineken группы компаний «Пивоварни Ивана Таранова» (ПИТ) за более чем $500 млн.

Кривошапко считает, что Кочетов оценивал бизнес исходя из мощностей предприятий, а потенциальные покупатели — из реального производства. В середине 2000-х «Очаково», по информации «Ведомостей», могло производить до 144 млн дал пива в год, но реально в 2004 году выпустило около 53 млн дал. Исходя из этого объема цена выходила $700–800 млн, очень существенная сумма, считает Кривошапко: «Зря он тогда не продался, теперь момент точно упущен».

«Очаково» под ударом

«Очаково» постепенно растеряло позиции на своем главном, пивном рынке. По данным Euromonitor International, доля «Очаково» с 5,6% в 2004 году упала до 3,4% в 2013-м. За последние десять лет компания сократила производство пива почти вдвое: с 52,7 млн дал в 2004 году до 27,8 млн дал в 2014 году (данные за 2014-й — расчеты РБК на основе объема производства компании за девять месяцев).

Проседает и сам рынок: после кризиса 2008 года и ужесточения законодательства он потерял около трети объема и продолжает сокращаться. Самыми болезненными для участников рынка стали ограничения на продажу и рекламу пива. Транснациональные компании, на долю которых приходится до 80% рынка пива, закрывают свои заводы.

«Очаково» и космос

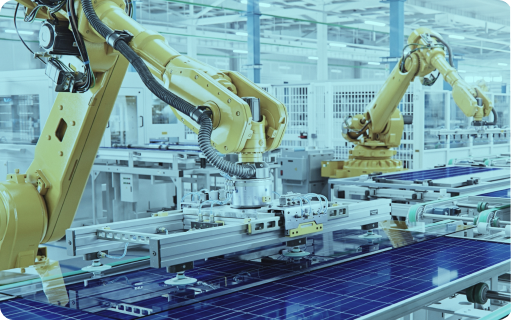

В 2013 году во всем мире запустили 210 космических аппаратов, 19 из них были оснащены солнечными и аккумуляторными батареями, которые произвели на мощностях, принадлежащих «Очаково». В 2000 году компания стала контролирующим акционером краснодарского завода «Сатурн». Кочетов говорит, что выкупил предприятие, потому что большой пакет акций завода принадлежал человеку с двойным, российско-американским, гражданством и он не мог допустить, чтобы оборонное предприятие отошло американцам.

Есть другая версия: газета «Коммерсантъ» писала в 2000 году, что «Очаково» выкупило «Сатурн» из-за желания разместить свое производство на его территории. В обмен Кочетов обещал сохранить на «Сатурне» профильное производство и обещание сдержал: «Сатурн» почти полностью работает на госзаказе. Судя по годовым отчетам, предприятие прибыльно, вся прибыль идет на модернизацию.

В 2010 году «Очаково» демонстративно покинуло главную отраслевую лоббистскую организацию — Союз российских пивоваров (СРП). «Это объединение перестало быть союзом именно российских пивоваров, — заявил «очаковец», покидая союз. — Сегодня в СРП доминируют западные компании, которым важна прибыль, а не традиции и качество производимых напитков».

У «Очаково» тем временем новая проблема: в Госдуме рассматривается законопроект об ограничении продажи пива в ПЭТ-упаковке. Это серьезная угроза для всей отрасли — в такой упаковке, по заявлению Союза российских пивоваров, выпускается до половины всего объема пива в России. Для «Очаково» такое ограничение может оказаться убийственным: до 85% всего объема пива компания производит в ПЭТ.

Компания надеется на диверсификацию: ее президент убежден, что она должна производить все виды напитков, кроме разве что шампанского. Сейчас «Очаково» выпускает водку, пиво, вино, слабоалкогольные напитки, квас, соки, минеральную воду — всего 70 наименований. Пиво в структуре выручки «Очаково», по словам Кочетова, занимает 60%, 30% приходится на квас и 10% — на прочие напитки.

«Мы их послали по-русски»

«Невозможно переоценить вклад «Очаково» в современное квасоварение в России: они создали эту отрасль, первыми начали разливать квас в ПЭТ-бутылки, первыми вывели свою марку на рынок», — перечисляет заслуги Кочетова Дмитрий Пинчуков, бывший гендиректор компании «Дека» и до недавнего времени его главный «квасной» конкурент.

Квас под брендом «Очаковский» компания начала выпускать в конце 1990-х, сначала делали совсем немного — 68,9 тыс. дал в 1997 году, затем наращивали объемы. В 2006-м в интервью журналу SmartMoney именно квас Кочетов назвал «напитком будущего». Он вообще любит яркие эпитеты: сейчас «напитком завтрашнего дня» на сайте «Очаково» назван овощной рассол.

Тогда прогноз Кочетова — «вот увидите, через несколько лет все будут пить только его» (квас), — в значительной степени оправдался. В 2006–2007 годах, по оценке «Деки», рынок кваса в натуральном выражении рос на 44–45% в год. А в 2010-м, когда жарким летом под Москвой горели торфяники, рынок ставил рекорды: вырос по объему на 56%, до 66 млн дал, и в деньгах на 65%, до 17,6 млрд руб. Если в 2005 году на квас в сегменте сладких безалкогольных напитков приходилось около 5%, то в 2010-м он занял 13%, приводит расчеты своих аналитиков «Дека».

Транснациональные компании первое время не обращали внимания на этот рынок. Маркетологи «Деки», вышедшей на рынок в 2005 году, выбрали для своего кваса название «Никола», заимствованное из «Generation П» Виктора Пелевина с его выдуманным рекламным слоганом «Не-кола для Николы». «Это была история про Моську и Слона, но нам удалось спровоцировать гиганта, это сыграло нам на руку», — говорит Пинчуков. В 2007 году Ассоциация рекламодателей, куда входят Coca-Cola и PepsiCo, добилась признания роликов «Деки» некорректными, а новая марка получила информационную шумиху, на которую и рассчитывала.

Но транснационалы уже и сами оценили «квасные» перспективы. В середине 2000-х, по словам участников рынка, они вели переговоры о покупке и с «Декой» и с «Очаково». «И Coca-Cola и PepsiCo приходили. Конечно, мы их послали по-русски, сказали: «Слушайте, мы русские, а не американцы, мы восстановили русские традиции, русские рецепты», — говорит Кочетов. Пресс-секретарь Coca-Cola в России Владимир Кравцов уточнил, что компания несколько лет назад смотрела все предприятия, где можно было производить квас, но не вела конкретных переговоров об их покупке.

Но транснациональные компании недолго уговаривали Кочетова. В 2008-м свой квас «Кружка и бочка» запустила Coca-Cola, в 2009-м «Хлебный край» вывела на рынок «Балтика» (сейчас на 100% принадлежит Carlsberg), в 2010-м «Русский дар» представила PepsiCo.

Запущенная «Очаково» в 2008 году кампания «За кого играешь ты?» была построена на указании, каким иностранным компаниям принадлежат известные в России бренды пива и кваса. В 2014 году «Очаково» снова провело такую кампанию для кваса. В начале этого года ФАС оштрафовала «Очаково» на 100 тыс. руб. за нарушение закона о рекламе.

Все эти годы на рынке кваса лидирует «Очаково», но в последнее время компанию догоняет «Дека». По оценке Nielsen, предоставленной «Декой», в мае—августе 2014 года, в высокий сезон для кваса, марка «Никола» впервые обошла квас «Очаковский» по объему продаж в натуральном выражении — 20,4% рынка против 19,4% (см. график вверху).

«Очаково» не предоставило РБК абсолютных показателей по выпуску продукции. Алексей Кочетов указал только, что объем производства пива в 2014-м вырос на 4%, а кваса — на 6%. Ранее компания сообщала, что за девять месяцев 2014 года продала 11,7 млн дал кваса. Исходя из этого показателя Пинчуков оценивает продажи «Очаково» за весь 2014 год не более чем в 12,2 млн дал. В удачном 2010 году, например, «Очаково» произвело вдвое больше — почти 25 млн дал кваса. «Дека», по собственным данным, в прошлом году произвела 14,1 млн дал только под собственными марками.

Кто бы ни был чемпионом-2014, рынок кваса нечастый в российской индустрии напитков пример, когда лидируют две российские компании. Но по итогам прошлого сезона «Русский дар» PepsiCo занял третье место на рынке с долей 11,6%.

«Он больше директор»

Сильные стороны «Очаково» — дешевый массовый продукт и ПЭТ-упаковка — обернулись его слабостью. «Во время роста рынка они выехали на дешевом продукте, на монобренде, — рассуждает Кривошапко. — Но фокус на один ценовой сегмент, на одну упаковку рискованный. Выиграли те, кто имел сбалансированный портфель».

Кочетов пытался расширять портфель «Очаково». Так, компания несколько лет разливала по лицензии баварское пиво Kaltenberg. «Мы думали, что проект будет удачным. Но длинные названия… В общем, потребитель не клюнул», — говорит Кочетов. В январе этого года контракт был расторгнут.

«Очаково» пыталось выйти и в премиум-сегмент, выпустив в 2010-м премиальный квас «Веранда» — 70 руб. за 0,75 л, втрое-вчетверо дороже обычного кваса. В проект без учета продвижения, по заявлению компании, был вложен 1 млрд руб. «Веранда» — еще один эпизод его борьбы с транснационалами: «Мы пытались сделать натуральный продукт, близкий по вкусу к пепси-коле, кока-коле, но гораздо полезнее», — поясняет Кочетов. Однако потребитель и на это не клюнул, выпуск «Веранды» был приостановлен летом 2012 -го. Кочетов надеется его перезапустить — возможно, в следующем году.

В 2015 году «Очаково» запустило линейки соков Goodini и «Джустим». Это в основном смеси соков, и именно в этой нише Кочетов хочет завоевать свою долю. Но бороться на рынке соков еще сложнее: здесь PepsiCo и Coca-Cola контролируют около 60% рынка. Правда, Кочетов и не рассчитывает, что соки станут новой золотой жилой для «Очаково», он больше заботится о другом.

«Для нас важно, чтобы каждое направление позволяло зарабатывать какую-то копейку, — отмечает Кочетов. — Моя идеология сегодня — чтобы денег хватило на налоги и на зарплату, потому что надо выжить. Сегодня цель — сохранить работоспособный, прекрасный коллектив».

«Если совсем честно, Кочетов никогда про деньги не думал, — говорит Кривошапко. — Прибыль есть — ура. Но главное, чтоб народ был занят и все зарплату получали. Он же больше не предприниматель, а директор».